เชื่อว่าตลอดระยะเวลา 1 เดือนกว่าๆ มานี้ ในแวดวงธุรกิจค้าปลีกคงไม่มีอะไรน่าจับตาไปยิ่งกว่าการที่ ‘Tesco’ ยักษ์ค้าปลีกรายใหญ่ที่สุดของแดนผู้ดี และมีอายุกว่า 100 ปี ออกมายอมรับว่า มีความเป็นไปได้ที่จะขายธุรกิจในไทยและมาเลเซีย หากเบื้องต้นยังศึกษาความเป็นไปได้ และยังไม่มีการตัดสินใจใดๆ สำหรับอนาคตของธุรกิจทั้งสองประเทศ รวมทั้งไม่มีการยืนยันว่าจะมีการซื้อขายเกิดขึ้นในที่สุด

โดยปัจจุบันธุรกิจในไทยภายใช้ชื่อ ‘เทสโก้ โลตัส’ มีจำนวน 1,967 สาขา ขณะที่ประเทศมาเลเซียมี 74 สาขา มีการจ้างงานทั้งสิ้น 60,000 คน รายได้จากทั้งสองประเทศอยู่ที่ 4.9 พันล้านปอนด์ หรือประมาณ 1.94 แสนล้านบาท และมีกำไร 286 ล้านปอนด์ หรือ 1.13 หมื่นล้านบาท กำไรดังกล่าวคิดเป็น 1 ใน 5 ของการดำเนินงานในต่างประเทศ

ที่ผ่านมา หากเทสโก้ โลตัสมีการแถลงข่าวเกี่ยวกับการดำเนินธุรกิจ มักจะถูกนักข่าวถามเสมอเรื่องจะมีการขายกิจการเกิดขึ้นหรือไม่ ฝั่งผู้บริหารก็ตอบเสมอว่า บริษัทแม่ยังให้ความสำคัญสำหรับธุรกิจในเมืองไทย และมีการลงทุนต่อเนื่อง จึงไม่คิดขายแน่นอน ดังเช่นในเดือนกรกฎาคม 2562 เป็นอีกครั้งที่มีคำถามนี้เกิดขึ้น สมพงษ์ รุ่งนิรัติศัย ประธานกรรมการบริหารเทสโก้ โลตัส ได้ยืนยันว่า “กลุ่มเทสโก้มุ่งมั่นที่จะลงทุนอย่างต่อเนื่องในประเทศไทย ซึ่งเป็นธุรกิจที่ใหญ่ที่สุดรองจากในสหราชอาณาจักร”

Photo: ฐานิส สุดโต / THE STANDARD

แต่ขณะเดียวกันก็ต้องปรับเปลี่ยนธุรกิจให้เป็นไปตามพฤติกรรมของผู้บริโภค จึงได้ปรับโฉมใหม่ของเทสโก้ โลตัส เอ็กซ์เพรส ภายใต้คอนเซปต์ ‘สด ง่าย และตอบโจทย์ชีวิตประจำวัน’ โดยวางแผนการเดินหน้าเปิดร้านเอ็กซ์เพรสรูปแบบใหม่เพิ่มอีก 750 สาขา ภายในระยะเวลา 3 ปีข้างหน้า ตลอดจนเชื่อมต่อธุรกิจในทุกช่องทางผ่านแพลตฟอร์มดิจิทัลให้เป็น Omni-Channel

ไม่ได้อยากขายตั้งแต่แรก แต่มีคนยื่นขอซื้อ เลยตัดสินใจจะขาย

หลายคนมองว่า การออกเปิดเผยทิศทางที่จะขายกิจการในไทยและมาเลเซียของ Tesco มาจากยอดขายในบ้านเกิดที่ไม่ค่อยดี จึงต้องขายธุรกิจในต่างประเทศ เพื่อกลับมาโฟกัสในอังกฤษก่อน แต่ในมุมมองของ เอกสิทธิ์ คุณาดิเรกวงศ์ นักวิเคราะห์หุ้น การพาณิชย์ การท่องเที่ยว และการขนส่ง (อากาศ) บริษัท หลักทรัพย์ กรุงศรี จำกัด บอกกับ THE STANDARD ว่า “ไม่ใช่แบบนั้น”

จริงอยู่ในปี 2014 บริษัทแม่เผชิญปัญหาการตกแต่งตัวเลขกำไรที่เกินจริง จนกระทบกับความเชื่อมั่น นักลงทุนพากันเทขายหุ้นจนราคาดิ่ง รวมถึงโดนปรับอีกหลายพันล้านบาท ส่งผลให้ในภาพรวมขาดทุน 13,627 ล้านบาท จากยอดขายรวม 3 ล้านล้านบาท

เอกสิทธิ์ คุณาดิเรกวงศ์ นักวิเคราะห์หุ้น การพาณิชย์ การท่องเที่ยว และการขนส่ง (อากาศ) บริษัท หลักทรัพย์ กรุงศรี จำกัด

ปีถัดมาจึงมีการปรับโครงสร้างครั้งใหญ่ หันมาโฟกัสธุรกิจในอังกฤษ ซึ่งกำลังเจอการแข่งขันที่รุนแรง ออนไลน์ที่เริ่มได้รับความนิยมจึงได้ขายธุรกิจในต่างประเทศ ได้แก่ เกาหลีใต้และตุรกีออกไป ในครั้งนั้นมีข่าวว่า จะขายธุรกิจในไทยและมาเลเซียด้วย แต่สุดท้ายก็ไม่ได้ขาย

“ตอนนั้นหนี้สินต่อทุนอยู่ที่ 6 เท่า โดยในปี 2014 มีหนี้สินอยู่ที่ 632,746 ล้านบาท แต่หลังจากขายธุรกิจในตุรกีและเกาหลีใต้ จึงไม่จำเป็นต้องขายในไทยด้วย ที่ผ่านมา Tesco ได้ปรับกลยุทธ์หลายๆ อย่าง จนหนี้สินต่อทุนในปี 2018 อยู่ที่ 1.6 เท่า หรือมีหนี้มูลค่า 297,569 ล้านบาท ลดลงไปค่อนข้างเยอะ

“จากตัวเลขดังกล่าวชี้ให้เห็นว่า Tesco ไม่ได้เดือดร้อนเรื่องเงินมากเท่ากับปีก่อนๆ อีกแล้ว แต่การตัดสินใจขายในครั้งนี้เป็นเพราะมีคนยื่นข้อเสนอไปก่อนต่างหาก”

เทสโก้ โลตัส ขาใหญ่ในไฮเปอร์มาร์เก็ต

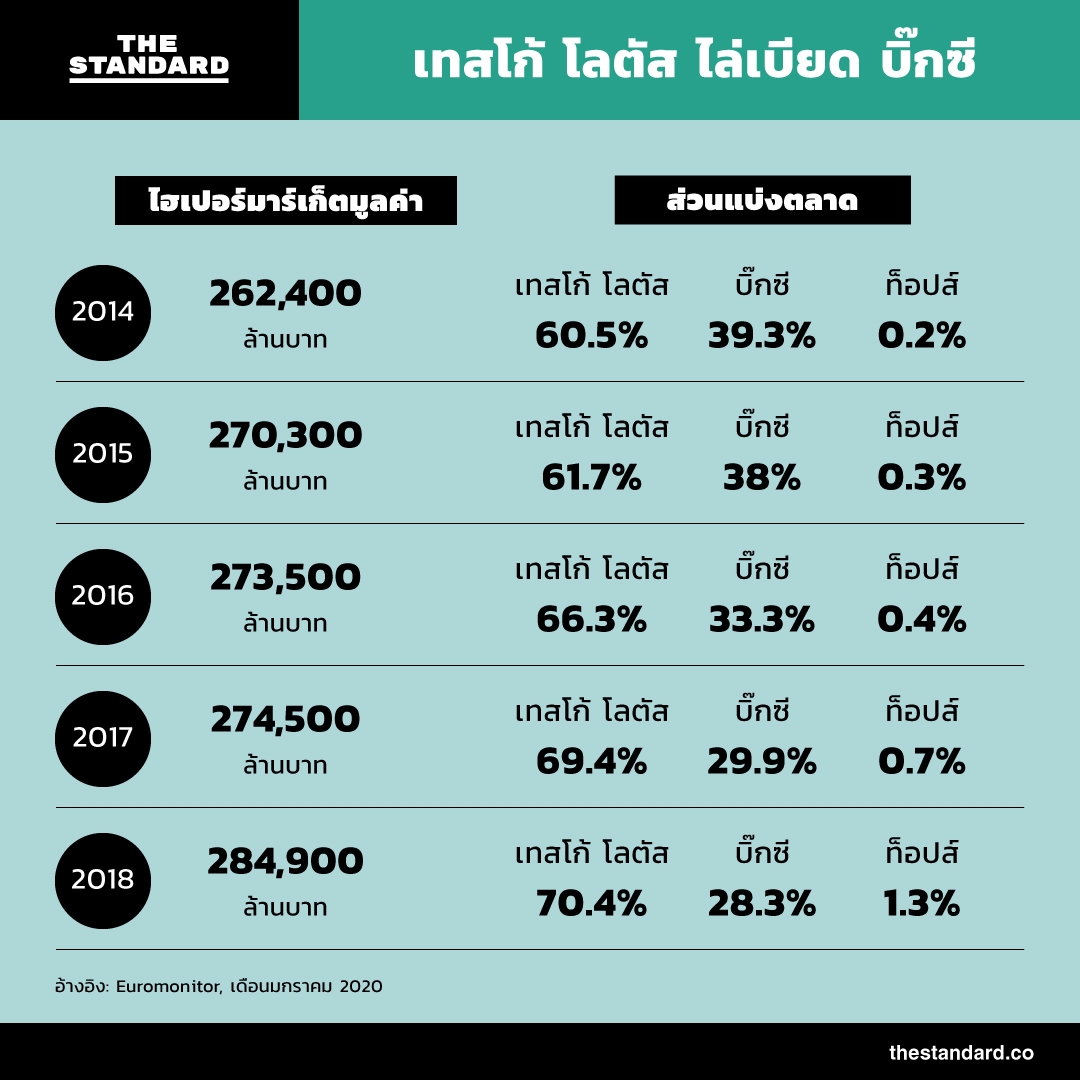

ทำไมถึงมีคนสนใจที่จะซื้อเทสโก้ โลตัส ข้อมูลจาก Euromonitor ระบุว่า ไฮเปอร์มาร์เก็ตมีทิศทางเติบโตเรื่อยมา โดยในปี 2014 มีมูลค่า 262,400 ล้านบาท เทสโก้ โลตัสครองเจ้าตลาดด้วยส่วนแบ่ง 60.5% ตามด้วยบิ๊กซี 39.3% และท็อปส์ 0.2%

ความน่าสนใจอยู่ตรงนี้ ในขณะที่ไฮเปอร์มาร์เก็ตเติบโตขึ้นเรื่อยๆ ส่วนแบ่งตลาดของเทสโก้ โลตัสก็เติบโตตามไปด้วย หากการเติบโตนี้มาจากการเข้าไปกินส่วนแบ่งของ ‘บิ๊กซี’

อ้างอิง: Euromonitor, เดือนมกราคม 2019

ความใหญ่กำลังทำให้เทสโก้ โลตัสเสียเปรียบ

จริงอยู่ ตามข้อมูลข้างต้น เทสโก้ โลตัสครอบครองส่วนแบ่งส่วนใหญ่ของไฮเปอร์มาร์เก็ตไปเรียบร้อยแล้ว แต่เมื่อเจาะเข้าไปยังรายได้และกำไรจะพบว่า ช่วง 2 ปีมานี้อยู่ในทิศทางที่ ‘ติดลบ’

ข้อมูลจากกรมพัฒนาธุรกิจการค้าระบุว่า ในปี 2561 บริษัท เอก-ชัย ดีสทริบิวชั่น ซิสเทม จำกัด ผู้ดำเนินธุรกิจเทสโก้ โลตัส แจ้งมีรายได้รวม 1.98 แสนล้านบาท ลดลง 9.09% กำไร 9.63 พันล้านบาท เติบโต 5.60% ส่วนปี 2562 มีรายได้รวม 1.89 แสนล้านบาท ลดลง 4.88% กำไร 7.82 พันล้านบาท ลดลง 18.78%

จากตัวเลขที่ลดลงดังกล่าว ‘แหล่งข่าวระดับสูงในแวดวงค้าปลีก’ ให้ข้อมูลกับ THE STANDARD ว่า ข้างในพยายามหาวิธีแก้เกมอยู่เหมือนกัน แต่ด้วยความสามารถในการแข่งขันที่ไม่เหมือนเดิม บางทีการเปลี่ยนมือให้กับนักธุรกิจไทยที่เข้าใจพฤติกรรมของคนไทยมากกว่า อาจจะเป็นวิธีที่ดีกว่า แต่ก็ไม่ได้หมดใจที่จะขายเลยทีเดียว

Photo: ฐานิส สุดโต / THE STANDARD

ช่วงที่ผ่านมา เทสโก้ โลตัสกำลังเจอปัญหาใหญ่ ‘ทราฟฟิก’ ของลูกค้าที่เดินเข้ามาลดลงในระดับตัวเลข 2 หลัก ส่วนหนึ่งมาจากกำลังซื้อที่น้อยลง โดยเฉพาะอย่างยิ่งในภาคตะวันออก กำลังซื้อหายไปถึง 1 ใน 4 เนื่องจากโรงงานปิดตัวมากขึ้น กลุ่มพนักงานที่เป็นลูกค้าจึงหายไป ส่วนกลุ่มที่ยังทำงานอยู่ก็ถูกปรับค่าแรงการทำงานล่วงเวลา (โอที) รายได้จึงไม่อู้ฟู่เหมือนเดิม อีกทั้งภาคที่เจอปัญหาลักษณะเดียวกันคืออีสาน ผลผลิตทางการเกษตรที่ลดลง ทำให้ชาวบ้านไม่ค่อยจับจ่ายเหมือนเคย

ขณะเดียวกัน เทสโก้ โลตัสกำลังเสียกลุ่มลูกค้าระดับบนให้กับ ‘ท็อปส์’ ที่ลงมาเล่นในเรื่องอาหารสด ทั้งคุณภาพและราคาที่ใกล้เคียงหรือชนกันไปเลย ตลอดจนเจาะไปยังหัวเมืองเล็กๆ ยิ่งไปกว่านั้น ท็อปส์ยังสร้างความแปลกใหม่และตื่นเต้นให้กับลูกค้า เช่น ส่งสติกเกอร์ไปให้ลูกค้าที่บ้าน เมื่อเดินเข้ามาซื้อสินค้า อยากให้ชิ้นไหนลดราคาก็ติดสติกเกอร์ลงไป กลายเป็นอิสระให้ลูกค้าได้เลือกเอง ลูกค้าจึงชอบมาก ต่างจากเทสโก้ โลตัส ที่จะเป็นผู้กำหนดสินค้าที่จะลดราคาเอง

จริงอยู่ เทสโก้ โลตัสมีขนาดที่ใหญ่จนบรรดาสินค้าต้องเกรงใจ และสามารถไปดีลส่วนลดที่มากกว่าได้ หากตอนนี้ความใหญ่กำลังทำให้ตัวเองเสียเปรียบ เพราะไม่สามารถปรับตัวได้ทัน และถอดรหัสความต้องการและพฤติกรรมของลูกค้าที่ถูกเอาอกเอาใจจากบรรดาแบรนด์ต่างๆ

“เทสโก้ โลตัสยังคงใช้มุกแบบเดิมๆ ทำให้ทราฟฟิกที่เข้ามาหายไป และขาดความเซ็กซี่ เทสโก้ โลตัสเองก็รู้เรื่องนี้เป็นอย่างดี จึงได้ปรับไบเบิล ซึ่งเป็นตัวกำหนดลูกค้าเสียใหม่ จากที่มีเพียงแบบเดียว ก็เพิ่มมาอีก 6-7 แบบ เพื่อให้เข้าถึงลูกค้าที่หลากหลายมากขึ้น คาดว่าจะได้เริ่มเห็นการนำมาใช้ในเดือนมีนาคมนี้”

Photo: ฐานิส สุดโต / THE STANDARD

ดีลประวัติศาสตร์มูลค่า 2.73-3 แสนล้านบาท

Bloomberg ประเมินว่า ดีลซื้อกิจการในครั้งนี้อาจจะมีมูลค่าอยู่ที่ 2.73 แสนล้านบาท แบ่งเป็นธุรกิจในไทย 2.12 แสนล้านบาท และมาเลเซีย 6.1 หมื่นล้านบาท แต่บางส่วนก็มองว่า ดีลนี้จะพุ่งไปถึง 3 แสนล้านบาทเลยทีเดียว

ด้านบริษัทหลักทรัพย์ เมย์แบงก์ กิมเอ็ง (ประเทศไทย) จำกัด ให้ความเห็นว่า ด้วยธุรกิจเทสโก้ โลตัสในประเทศไทยเติบโตเร็วกว่า และมีอัตรากำไรสูงกว่าธุรกิจ Tesco ในประเทศอังกฤษและในยุโรปตอนกลาง ส่งผลให้ราคาขายน่าจะค่อนข้างสูง ทำให้ผู้ที่สามารถซื้อกิจการได้น่าจะต้องเป็นกลุ่มทุนขนาดใหญ่ ซึ่งหากพิจารณากลุ่มผู้ประกอบธุรกิจค้าปลีกรายใหญ่ในไทยมี 5 กลุ่มหลัก คือ

- กลุ่มทีซีซีของ เจ้าสัวเจริญ สิริวัฒนภักดี ซึ่งมีธุรกิจบิ๊กซี (BJC เข้าซื้อกิจการบิ๊กซีเมื่อปี 2559 ประมาณ 2 แสนล้านบาท)

- กลุ่ม CP ของ เจ้าสัวธนินท์ เจียรวนนท์ ซึ่งมีธุรกิจร้านสะดวกซื้อ เซเว่น อีเลฟเว่น และแม็คโคร (CPALL ซื้อแม็คโครปี 2556 ประมาณ 1.9 แสนล้านบาท)

Photo: ฐานิส สุดโต / THE STANDARD

- กลุ่มเซ็นทรัลของตระกูลจิราธิวัฒน์ ซึ่งกำลังจะ IPO บริษัท เซ็นทรัล รีเทล คอร์ปอเรชั่น หรือ CRC ทำธุรกิจห้างสรรพสินค้าและค้าปลีกเป็นหลัก

- กลุ่มเดอะมอลล์ ซึ่งทำธุรกิจห้างสรรพสินค้าและศูนย์การค้าเป็นหลัก

- กลุ่มสยามพิวรรธน์ ซึ่งทำธุรกิจห้างสรรพสินค้าและศูนย์การค้าเป็นหลัก เช่น สยามพารากอน, สยามเซ็นเตอร์, สยามดิสคัฟเวอรี่ และไอคอนสยาม ฯลฯ

นอกจากนี้ยังมีข่าวลือว่า กลุ่ม ปตท. ก็เป็นอีกรายที่สนใจจะเข้าซื้อ เพราะกำลังจะนำ บริษัท ปตท. น้ำมันและการค้าปลีก จำกัด (มหาชน) หรือโออาร์ ซึ่งทำธุรกิจเกี่ยวกับปั๊มน้ำมันและค้าปลีกสินค้าอื่นๆ เช่น ร้านกาแฟ Café Amazon, ร้านค้าสะดวกซื้อจิฟฟี่, ชานมไข่มุกเพิร์ลลี่ ที, เท็กซัส ชิคเก้น, ฮั่วเซ่งฮงติ่มซำ, ศูนย์บริการยานยนต์ ฟิต ออโต้ ฯลฯ และกำลังจะเข้าสู่ตลาดหลักทรัพย์ในเร็ววันนี้

ที่ผ่านมา โออาร์ยังไม่มีธุรกิจค้าปลีกอย่างจริงจังเป็นของตัวเอง ดังนั้น จึงมองกันว่า การเข้าซื้อเทสโก้ โลตัส จะเป็นสะพานเข้าสู่ธุรกิจนี้ทันที แต่ที่สุดแล้ว ซีอีโอของ ปตท. ได้ออกมาปฏิเสธข่าวว่า ไม่เป็นความจริง กลุ่ม ปตท. ไม่มีความคิดที่จะเข้าซื้อ

บิ๊กซีประกาศชัด พร้อมร่วมวงชิงเทสโก้ โลตัส

ความชัดเจนของผู้ที่จะเข้าร่วมชิงชัยเทสโก้ โลตัส มีความชัดเจนมากขึ้น เมื่อวันที่ 28 ธันวาคม 2562 Bloomberg ได้ออกมารายงานว่า 3 กลุ่มธุรกิจยักษ์ของไทยที่สนใจจะเข้าร่วมซื้อกิจการในครั้งนี้ ได้แก่ กลุ่มซีพีหรือเครือเจริญโภคภัณฑ์ของ เจ้าสัวธนินท์ เจียรวนนท์, เครือเซ็นทรัลของตระกูลจิราธิวัฒน์ รวมไปถึงกลุ่มทีซีซีของ เจ้าสัวเจริญ สิริวัฒนภักดี ก็เป็นอีกรายที่เข้าร่วมแย่งชิงเทสโก้ โลตัสเช่นเดียวกัน คาดว่า การประมูลรอบแรกอาจเริ่มในเดือนมกราคม 2563 นี้

ทั้งหมดยังคงเป็นเพียงการคาดเดาเท่านั้น ยังไม่มีหลักฐานชี้ชัดว่า ใครจะเข้าร่วมประมูล จนกระทั่งวันที่ 16 มกราคม หรือไม่กี่วันนี้เอง กลุ่มของ เจ้าสัวเจริญ สิริวัฒนภักดี เป็นรายแรกที่ออกมายอมรับว่า ‘สนใจที่จะซื้อ’

อัศวิน เตชะเจริญวิกุล ประธานเจ้าหน้าที่บริหารและกรรมการผู้จัดการใหญ่ บริษัท บิ๊กซี ซูเปอร์เซ็นเตอร์ จำกัด (มหาชน) ห้างค้าปลีกในกลุ่ม BJC ออกมากล่าวว่า

ขณะนี้ได้ยื่นเอกสารแสดงความสนใจที่จะซื้อแล้ว โดยมองว่า เทสโก้ โลตัสจะเข้ามาเติมเต็มธุรกิจ เพราะยังมีบางจังหวัดที่ยังไม่มีบิ๊กซี แต่มีเทสโก้ โลตัส ตลอดจนกลุ่มลูกค้า ส่วนจะให้บริษัทใดในการยื่นระหว่างบิ๊กซีเอง หรือ BJC บริษัทแม่เป็นผู้ซื้อ ยังอยู่ในระหว่างตัดสินใจอยู่

อัศวิน เตชะเจริญวิกุล ประธานเจ้าหน้าที่บริหาร และกรรมการผู้จัดการใหญ่ บริษัท บิ๊กซี ซูเปอร์เซ็นเตอร์ จำกัด (มหาชน) ห้างค้าปลีกในกลุ่ม BJC

“ถามว่าสนใจมากแค่ไหน ขึ้นอยู่กับ 3 ปัจจัย ได้แก่ ราคา ซึ่งจะเป็นตัวกำหนดผลตอบแทนในอนาคต หากจะถามว่าแพงไหม ตอนนี้ยังตอบไม่ได้ การแข่งขันของธุรกิจ ตลอดจนผู้ที่เข้าร่วมประมูล และกฎหมายเกี่ยวกับการค้า ซึ่งรายละเอียดที่ชัดเจนยังตอบไม่ได้”

ด้าน ปฐพงศ์ เอี่ยมสุโร ประธานเจ้าหน้าที่ฝ่ายการพาณิชย์ กล่าวว่า จุดแข็งของบิ๊กซีคือ ของดีและราคาถูก มีสินค้าครบ รวมไปถึงกิจกรรมต่างๆ ที่เราพยายามทำไม่ให้นิ่งมาก ส่วนการเข้ามาของออนไลน์ ทำให้ลูกค้ามาน้อยลงหรือไม่ ยอมรับว่าน้อยลง แต่ไม่ได้มาก ที่ผ่านมาเราก็ขยับไปออนไลน์บ้างแล้ว

ปัจจุบันบิ๊กซีมีจำนวนสาขาทั้งหมดในเครือ (อัปเดต ณ วันที่ 15 มกราคม 2563) ทั้งสิ้น 1,231 สาขา แบ่งเป็นรูปแบบไฮเปอร์มาร์เก็ตจำนวน 150 สาขา รูปแบบมาร์เก็ตจำนวน 63 สาขา และรูปแบบมินิบิ๊กซีจำนวน 1,018 สาขา

บริษัทหลักทรัพย์ เมย์แบงก์ กิมเอ็ง (ประเทศไทย) จำกัด ได้ออกมาให้ความเห็นว่า หาก BJC เป็นผู้ชนะการประมูล จะทำให้มีร้านค้าเพิ่มเป็น 3,346 สาขา และได้ผลบวกจากอำนาจต่อรองกับซัพพลายเออร์สินค้ามากขึ้น รวมทั้ง Synergies ในการดำเนินงาน เนื่องจากมีธุรกิจที่ใกล้เคียงกัน

Photo: ฐานิส สุดโต / THE STANDARD

อีกทั้งจะทำให้รายได้และกำไรเพิ่มขึ้นประมาณ 50% เป็น 3.6 แสนล้านบาท กำไร 1.45 หมื่นล้านบาท ซึ่งยังไม่รวมต้นทุนการลงทุน รวมทั้งผลกระทบจากการเพิ่มทุน และด้วยมูลค่าดีลที่อาจพุ่งไปที่ 3 แสนล้านบาท

ขณะที่ BJC มี EBITDA หรือกำไรก่อนดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าใช้จ่ายตัดจ่าย ปีละ 2.2 หมื่นล้านบาท อัตราส่วนหนี้สินสุทธิต่อทุน 1.3 เท่า จึงมีแนวโน้มการเพิ่มทุน เพราะในปี 2559 การเข้าซื้อบิ๊กซีนำเงินมาจากการเพิ่มทุนและเงินกู้

เซ็นทรัลยังไม่ฟันธง ซื้อหรือไม่ซื้อ

ในขณะที่เซ็นทรัลถูกประเมินว่า จะต้องเข้าร่วมอย่างแน่นอน เพราะจะทำให้ธุรกิจครบครันมากยิ่งขึ้น เมื่อดูจากส่วนแบ่งและสาขาของท็อปส์แล้วจะเห็นว่า ห่างไกลจาก 2 ผู้นำเป็นอย่างมาก

อีกทั้งการได้มาจะทำให้ธุรกิจของเซ็นทรัลสามารถเจาะเข้าไปในระดับอำเภอได้ทันที เพราะร้านสะดวกซื้ออย่าง FamilyMart ยังมีเพียงหลักพันสาขาต้นๆ ห่างจากเบอร์ 1 ที่มีหลักหมื่นสาขาเข้าไปแล้ว

กลยุทธ์ที่ผ่านมาของเซ็นทรัลเองก็พยายามเจาะในหัวเมืองรองมากขึ้น เห็นได้จากการเปิดโมเดล ‘ท็อปส์ พลาซ่า’ และ ‘โรบินสัน’ ไปยังจังหวัดเล็กๆ มากขึ้น อีกทั้งเซ็นทรัลยังมีประสบการณ์ในการบริหารไฮเปอร์มาร์เก็ตมาก่อน เพราะเคยเป็นเจ้าของบิ๊กซี ก่อนเปลี่ยนมือไปสู่ BJC รวมไปถึงไฮเปอร์มาร์เก็ตในเวียดนามอีกด้วย

แน่นอนว่า หากจะให้ธุรกิจไหนเป็นผู้รับผิดชอบในการประเมินเข้าซื้อ ย่อมเป็นท็อปส์ เพราะอยู่ในธุรกิจนี้อยู่แล้ว

แต่ที่สุดแล้ว เซ็นทรัลก็ยังไม่ฟันธง ซื้อหรือไม่ซื้อ เหมือนกับบิ๊กซี เพราะเมื่อวันที่ 17 มกราคมที่ผ่านมา ญนน์ โภคทรัพย์ ประธานเจ้าหน้าที่บริหาร บมจ. เซ็นทรัล รีเทล (CRC) ได้กล่าวถึงเรื่องนี้ในระหว่างการแถลงข่าวนำเซ็นทรัล รีเทล คอร์ปอเรชั่น เข้า IPO ว่า

“กรณีที่มีข่าวเรื่องการเข้าซื้อเทสโก้ โลตัส เราคงไม่สามารถให้รายละเอียดตรงนี้ได้ แต่ขอย้ำว่า ตามแผนงานและยุทธศาสตร์ที่เราวางไว้ จะมีหรือไม่มีเทสโก้ โลตัส เรามั่นใจว่า ทุกอย่างจะเป็นไปตามแผนที่วางไว้”

ญนน์ โภคทรัพย์ ประธานเจ้าหน้าที่บริหาร บมจ. เซ็นทรัล รีเทล (CRC)

ซีพีประเมิน ราคาค่อนข้างแพง

ดังนั้น จนถึงวันนี้ ซีพียังเป็นกลุ่มเดียวที่ยังไม่ออกมาเคลื่อนไหว แต่ที่แน่ๆ หลายคนเห็นตรงกันว่า ซีพีย่อมอยากได้ เพราะซีพีเองเป็นผู้ปลุกปั้นขึ้นมากับมือ ก่อนจะขายให้กับกลุ่ม Tesco ในช่วงวิกฤตต้มยำกุ้ง เพราะต้องการนำเงินมารักษาธุรกิจหลัก ที่ผ่านมา เจ้าสัวธนินท์เองก็พูดชัดเสมอว่า หากเทสโก้ โลตัสจะขาย ซีพีจะเข้าซื้ออย่างแน่นอน

จริงอยู่ที่เจ้าสัวธนินท์อยากได้คืนมา แต่ด้วยราคาในระดับ 2.7-3 แสนล้านบาท สูงพอสมควร แหล่งข่าวภายในบอกกับ THE STANDARD ว่า ผู้ใหญ่ภายในมีเกริ่นๆ ถึง ‘ราคาที่สูงไป’ อยู่เหมือนกัน

ขณะเดียวกัน สิ่งที่ไฮเปอร์มาร์เก็ตกำลังเผชิญความท้าทายคือ ครอบครัวมีขนาดที่เล็กลง จึงหันไปซื้อสินค้าในร้านสะดวกซื้อมากกว่า ไม่จำเป็นต้องไปไฮเปอร์มาร์เก็ต เพื่อซื้อของตุนไว้อีกแล้ว แม้จะมีราคาที่สูงกว่าเล็กน้อยก็ตาม จะเห็นได้ว่า ทั้งเทสโก้โลตัสและบิ๊กซีต่างก็รู้เรื่องนี้เป็นอย่างดี จึงพยายามขยายร้านในโมเดลขนาดเล็กมากขึ้น

Photo: วรรษมน ไตรยศักดา / THE STANDARD

ตลอดจนวันนี้ ช่องทางออนไลน์ที่สะดวกสบาย ทำให้ผู้บริโภคไม่จำเป็นที่จะต้องเดินไปซื้อเองอีกแล้ว สามารถสั่งซื้อได้เลยใน Lazada หรือ Shopee

ซีพีจึงไม่จำเป็นที่จะต้องกระโดดเข้าไปหาความเสี่ยงนี้ เพราะธุรกิจร้านสะดวกซื้อของซีพีเองก็กำลังโตวันโตคืน จากข้อมูลจะพบว่า งวด 9 เดือน ปี 2562 เซเว่น อีเลฟเว่นมีรายได้รวมจํานวน 270,400 ล้านบาท เพิ่มขึ้น 8.6% โดยการเติบโตเกิดจากรายได้จากการขายสินค้าและบริการที่เพิ่มขึ้น ในขณะที่กําไรสุทธิมีจํานวน 16,952 ล้านบาท เพิ่มขึ้น 0.5% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน

ปัจจุบันมีจํานวนร้านสาขาทั่วประเทศทั้งสิ้น 11,640 สาขา แบ่งเป็นบริหารเอง 5,249 สาขา และแฟรนไชส์ 6,391 สาขา พร้อมกับวางแผนที่จะขยายให้ครบ 13,000 สาขา ภายในปี 2564

ดังนั้น เมื่อประเมินจากหลายๆ ปัจจัย และความคุ้มค่าแล้ว จึงมีความเป็นไปได้อีกเช่นกันที่ซีพีอาจจะไม่เข้าร่วมประมูลซื้อเทสโก้ โลตัส

Photo: ชาติกล้า สำเนียงแจ่ม / THE STANDARD

ต้องระวังผูกขาดทางการค้า

แต่ไม่ว่าใครจะเป็นผู้ได้ไปก็ตาม สิ่งที่ตามต่อคือ ‘การผูกขาดทางการค้า’ เพราะทั้งสามรายต่างเป็นผู้เล่นรายใหญ่ของตลาดค้าปลีกอยู่แล้ว

สมศักดิ์ เกียรติชัยลักษณ์ เลขาธิการคณะกรรมการการแข่งขันทางการค้า (กขค.) ออกมาเปิดเผยว่า ได้มีการตั้งคณะทำงานพิเศษติดตามการรวมธุรกิจ กรณีห้างเทสโก้โลตัสในประเทศไทยอย่างใกล้ชิด เพื่อศึกษาและจัดเตรียมข้อมูลโครงสร้างธุรกิจค้าปลีกในประเทศไทย รวมทั้งศึกษาผลที่คาดว่าจะเกิดขึ้นจากการควบรวมกิจการดังกล่าว

ทั้งนี้ ขั้นตอนการรวมธุรกิจ ซึ่งอาจก่อให้เกิดการผูกขาดหรือการเป็นผู้ประกอบธุรกิจ ซึ่งมีอำนาจเหนือตลาด จะต้องขออนุญาตการรวมธุรกิจตามพระราชบัญญัติการแข่งขันทางการค้า พ.ศ. 2560 กรณีที่ผู้ประกอบธุรกิจรวมธุรกิจโดยไม่ขออนุญาต ต้องชำระค่าปรับทางปกครองในอัตราไม่เกินร้อยละ 0.5 ของมูลค่าธุรกรรมในการรวมธุรกิจ

ในการพิจารณาอนุญาตการรวมธุรกิจ คณะกรรมการฯ จะพิจารณาอนุญาตภายใน 90 วัน นับแต่วันที่ได้รับคำขออนุญาตรวมธุรกิจ พร้อมข้อมูลและเอกสารหลักฐานครบถ้วน

Photo: วรรษมน ไตรยศักดา / THE STANDARD

และในกรณีมีความจำเป็นให้ขยายเวลาออกไปได้อีกไม่เกิน 15 วัน โดยคำนึงถึงความจำเป็นตามควรทางธุรกิจ ประโยชน์ต่อการส่งเสริมการประกอบธุรกิจ การไม่ก่อให้เกิดความเสียหายต่อธุรกิจอย่างร้ายแรง และการไม่กระทบต่อประโยชน์สำคัญอันควรมีควรได้ของผู้บริโภคส่วนรวม

ในกรณีที่มีคำสั่งอนุญาต คณะกรรมการฯ อาจกำหนดระยะเวลาหรือเงื่อนไขใดๆ ให้ผู้ประกอบธุรกิจที่ได้รับอนุญาตปฏิบัติได้ และผู้ประกอบธุรกิจที่ได้รับอนุญาตให้รวมธุรกิจ ต้องดำเนินการตามระยะเวลาและเงื่อนไขที่ได้รับอนุญาตจากคณะกรรมการฯ

แต่ที่แน่ๆ ไม่ว่าใครจะได้ไปก็ตาม ‘ผู้บริโภค’ อย่างเราๆ ย่อมได้รับผลกระทบอย่างแน่นอน!

พิสูจน์อักษร: ภาวิกา ขันติศรีสกุล

อ้างอิง:

- https://www.bloomberg.com/news/articles/2019-12-27/thai-tycoons-said-to-vie-for-tesco-s-7-billion-asia-business

- https://www.theguardian.com/business/2019/dec/08/tesco-weighs-up-sale-of-thai-and-malaysian-stores

- https://www.reuters.com/article/us-tesco-thailand/britains-tesco-considers-asia-exit-idUSKBN1YC0CL