เกิดอะไรขึ้น:

เมื่อวานนี้ (4 สิงหาคม) บมจ.ธนาคารกรุงเทพ (BBL) ได้เปิดเผยรายละเอียดการเปลี่ยนแปลงเป้าหมายทางการเงินปี 2563 ใหม่ เพื่อให้สอดคล้องกับสถานการณ์ในปัจจุบันมากขึ้น โดยมีรายละเอียดดังนี้

- ปรับการตั้งสำรองเพิ่มขึ้นจาก 1.5 ถึง 2.0 หมื่นล้านบาท (ไม่รวม Permata) สู่ 2.8 หมื่นล้านบาท (รวม Permata) เทียบกับ 1.8 หมื่นล้านบาท ใน 1H63 สะท้อนถึงการตั้งสำรองในครึ่งปีหลัง 2563 ลดลงจากครึ่งปีแรก หลังจากเร่งตั้งสำรองในครึ่งปีแรก 2563

- อัตราส่วน NPL ตั้งเป้าไว้ที่ 4 ถึง 4.5% (รวม Permata) เทียบกับ 4.1% ณ ไตรมาส 2/63 โดย BBL ระบุว่า มีเงินให้สินเชื่อภายใต้มาตรการช่วยเหลือลูกหนี้ไม่สูงมาก และธนาคารได้ติดต่อลูกค้าที่มีความเสี่ยงสูงเพื่อเสนอให้ปรับโครงสร้างหนี้ในลักษณะเชิงป้องกัน ซึ่งจำนวนนี้มีเพียง 1 ใน 3 ที่จำเป็นต้องได้รับความช่วยเหลือ สำหรับ NPL ที่เพิ่มขึ้น 2.3 หมื่นล้านบาท QoQ ในไตรมาส 2/63 เกิดจากการควบรวมกับ Permata (1.1-1.2 หมื่นล้านบาท) และการไหลกลับมาเป็น NPL ของสินเชื่อที่ปรับโครงสร้างแล้ว และการจัดชั้นเชิงคุณภาพ

- การเติบโตของสินเชื่อจากกิจการของธนาคารเองปรับเป้าเพิ่มขึ้นจาก 3-4% สู่ระดับ 4-6% หากรวม Permata การเติบโตจะอยู่ที่ 16-18%

- คงเป้าหมาย Net Interest Margin (NIM) ที่ประมาณ 2.2% ซึ่งรวม Permata แล้ว

- ปรับเป้าหมายรายได้ค่าธรรมเนียมลดลง 15% จากเดิมคาดหดตัว 2% โดย BBL ระบุว่า Permata จะไม่ช่วยให้รายได้ค่าธรรมเนียมเพิ่มขึ้นมากนัก และคาดว่ารายได้ค่าธรรมเนียมจะลดลงในทุกๆ ด้าน เนื่องจากผลกระทบจากการเปลี่ยนแปลงการรับรู้ค่าธรรมเนียมการใช้สินเชื่อจากรายได้ค่าธรรมเป็นรายได้ดอกเบี้ยตามมาตรฐานบัญชี TFRS9

- อัตราส่วนต้นทุนต่อรายได้ BBL คงเป้าหมายไว้ที่ 40% ปลายๆ โดย Permata มีอัตราส่วนต้นทุนต่อรายได้สูงที่ประมาณ 60% ซึ่งจะส่งผลทำให้อัตราส่วนต้นทุนต่อรายได้ของ BBL ปรับเพิ่มขึ้นในครึ่งปีหลัง 2563 และปี 2564

กระทบอย่างไร:

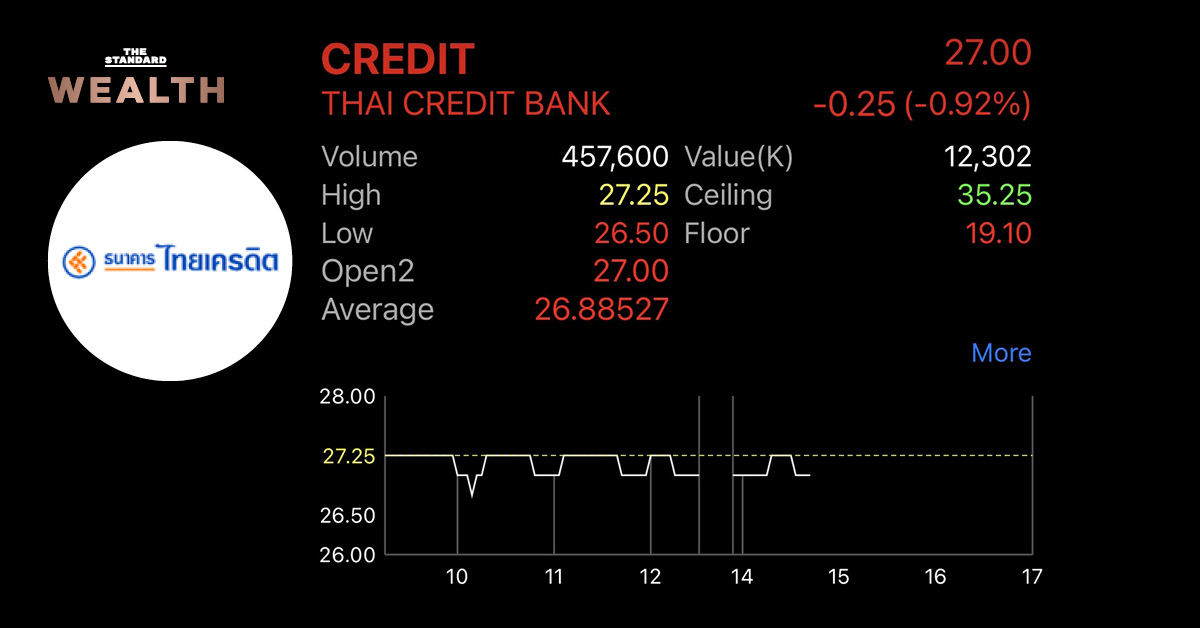

วันนี้ (5 สิงหาคม) ราคาหุ้น BBL เพิ่มขึ้น 2.0%DoD สู่ระดับ 102.00 บาท ตามทิศทางตลาดหุ้นไทย (SET Index) ที่ปรับตัวขึ้น 6.54 จุด หรือเพิ่มขึ้น 0.49%DoD สู่ระดับ 1,337.35 จุด ขานรับสหรัฐฯ ใกล้บรรลุข้อตกลงมาตรการกระตุ้นเศรษฐกิจรอบใหม่

มุมมองระยะสั้น:

SCBS มองว่า การปรับเป้าหมายทางการเงินใหม่ของ BBL ครั้งนี้จะเป็น Downside ต่อประมาณการกำไร เนื่องจากมีการปรับเป้าการตั้งสำรองขึ้น และปรับประมาณการการเติบโตของรายได้ค่าธรรมเนียมลงเป็นหดตัว 15% เดิมคาดหดตัวราว 2% ด้วยเหตุนี้ทำให้ SCBS ปรับประมาณการกำไรปี 2563 ของ BBL ลงสู่ 2.3 หมื่นล้านบาท จากเดิมคาดไว้ที่ 2.6 หมื่นล้านบาท

ด้านคุณภาพสินทรัพย์ของ BBL ยังคงแข็งแกร่งที่สุดในกลุ่มธนาคาร ทั้งในแง่ของ LLR Coverage ที่อยู่ในระดับสูงกว่าระดับ 150% ขณะที่อัตราส่วน NPL ยังคงอยู่ในระดับที่ต่ำ

นอกจากนี้ BBL ยังมีสัดส่วนลูกค้าที่ได้รับผลกระทบจากโควิด-19 ต่ำ จึงทำให้ SCBS คาดว่า BBL จะได้รับผลกระทบจากโควิด-19 น้อยที่สุด

ในระยะถัดไปต้องติดตามมาตรการช่วยเหลือลูกหนี้เพิ่มเติมจากธนาคารแห่งประเทศไทย รวมถึงติดตามทิศทาง NPL ที่มีแนวโน้มเพิ่มสูงขึ้นท่ามกลางทิศทางเศรษฐกิจที่หดตัว

มุมมองระยะยาว:

SCBS คาดว่าภาพรวมผลประกอบการของ BBL จะฟื้นตัวอย่างค่อยเป็นค่อยไป ในลักษณะ U-Shape เนื่องจากคาดว่าการตั้งสำรองยังคงสูงต่อเนื่องในปี 2564 เพื่อซึมซับผลกระทบจากโควิด-19 อย่างเต็มที่ ซึ่งจะยังเป็นปัจจัยกดดันหลักต่อกำไรในปี 2564

สำหรับในปี 2565 คาดว่าจะเริ่มตั้งสำรองลดลง แต่ผลประกอบการจะยังไม่ฟื้นตัวสู่ระดับปกติ เนื่องจาก NIM จะลดลงอย่างมาก เพราะเงินสมทบกองทุนฟื้นฟูจะเพิ่มขึ้น 23 bps กลับสู่ระดับปกติที่ 0.46% ทั้งนี้ SCBS คาดว่าจะเริ่มเห็นการฟื้นตัวของผลประกอบการสู่ระดับปกติในปี 2566 เนื่องจากการตั้งสำรองจะลดลงอีกเมื่อเศรษฐกิจฟื้นตัวดีขึ้น

พิสูจน์อักษร: พรนภัส ชำนาญค้า