ปฏิเสธไม่ได้ว่า ‘เงินเฟ้อ’ ของสหรัฐฯ ที่พุ่งขึ้นร้อนแรงและต่อเนื่อง โดยล่าสุดเดือนตุลาคม 2021 ขยายตัวถึง 6.2% เป็นระดับสูงสุดในรอบ 30 ปี ประเด็นนี้สร้างแรงกดดันอย่างยิ่งให้กับธนาคารกลางสหรัฐ (Fed) จนตลาดเงินเริ่มกังวลว่า อาจจะเห็น Fed ปรับขึ้นอัตราดอกเบี้ยนโยบายเร็วกว่าที่คาดการณ์เอาไว้

ขณะที่ในช่วงไตรมาส 2 ที่ผ่านมา พันธบัตรรัฐบาลหรือ Bond Yield อายุ 10 ปีของสหรัฐฯ ทะลุระดับ 3% ทำสถิติสูงสุดในรอบ 7 ปี นับตั้งแต่ปี 2011 ส่งผลให้ตลาดเงิน ตลาดทุนทั่วโลกเริ่มซึมตัวไม่คึกคักเหมือนที่ผ่านๆ มา อย่างไรก็ตาม การลงทุนในสินทรัพย์ทางเลือกอย่าง Global REITs หรือการลงทุนในทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ทั่วโลก ถือเป็นอีกหนึ่งทางเลือกที่สามารถให้ผลตอบแทนที่ดีได้ และน่าจะเป็นหลุมหลบภัยอย่างดีในช่วงที่เงินเฟ้อเพิ่มขึ้นร้อนแรง

นาวิน อินทรสมบัติ รองกรรมการผู้จัดการ สายงานจัดการลงทุนต่างประเทศ บริษัทหลักทรัพย์จัดการกองทุน กสิกรไทย จำกัด (บลจ.กสิกรไทย) ให้ข้อมูลกับ THE STANDARD WEALTH ว่า การจะเลือกเข้าไปลงทุนใน Global REITs สิ่งแรกที่ต้องคำนึงถึงนั่นคือ ภูมิภาคที่จะเลือกเข้าไปลงทุน REITs มีความน่าสนใจอย่างไรบ้าง และเมื่อเลือกเข้าไปลงทุนแล้วต้องดูถึงเงื่อนไข เช่น อายุ หรือการปรับขึ้นของราคา หรือต้องพิจารณาจากอัตราค่าเช่า เทียบกับราคาของ Property หลังจากนั้นควรต้องดูว่า Yield หรือผลตอบแทนจากการลงทุน และมูลค่าตลาดด้วย

ทั้งนี้ Property ในสหรัฐฯ มีการปรับราคาขึ้นมาค่อนข้างมาก โดยเฉพาะปีนี้ราคาโดยเฉลี่ยขึ้นมากว่า 19% ซึ่งถือว่าสูงมาก ถ้าเทียบกับประเทศจีนที่ราคาค่อนข้างทรงตัว หรือในบางเมืองอาจถึงขั้นติดลบ

สำหรับการเลือกลงทุนใน Global REITs ประเภท Leasehold (สิทธิ์การเช่าซื้ออสังหาริมทรัพย์ระยะยาว ไม่มีกรรมสิทธิ์เป็นเจ้าของ) กับ Freehold (การซื้อขายอสังหาริมทรัพย์แบบขายขาด) ซึ่งมีความแตกต่างกัน แต่ความน่าสนใจอยู่ที่ประเภทของแต่ละ Segment อย่าง Leasehold ถ้าอายุนานค่อนข้างจะได้เปรียบ แต่ในบางภูมิภาค หรือสถานที่ก็มีในเรื่องของข้อจำกัดเวลา รวมถึงดูมูลค่าในปัจจุบันของค่าเช่า และดูในเรื่องของอัตราดอกเบี้ย ถ้าอัตราดอกเบี้ยขึ้นก็จะถูกกระทบค่อนข้างเยอะ ซึ่งในปีหน้าตลาดเงินเริ่มคาดการณ์แล้วว่า อัตราดอกเบี้ยสหรัฐฯ อาจปรับเพิ่มขึ้นถึง 2 ครั้ง

“Yield Curve ถ้าอัตราดอกเบี้ยระยะสั้นปรับขึ้น อัตราดอกเบี้ยระยะยาวก็ต้องปรับขึ้นตามเพื่อให้เท่ากัน และหากเทียบกับ Global REITs เมื่อประเมินมูลค่าของค่าเช่าที่จะได้ก็อาจจะได้น้อยลง ถ้ามองในรูปของ NAV หรือมูลค่าทรัพย์สินสุทธิ จึงอาจจะทำให้ในปีหน้าความน่าสนใจอาจลดน้อยลง เพราะถ้าอัตราดอกเบี้ย Bond ระยะยาวจะล็อกไว้ยาวก็จะได้ราคาเท่าเดิม ถ้าหากปรับขึ้นไม่ได้ แต่ต้นทุนของดอกเบี้ยแพงขึ้น มูลค่ามันก็ต้องน้อยลง ก็ต้องดูด้วยว่า Leasehold มีเงื่อนไขในการปรับราคาได้หรือไม่ และระยะเวลา REITs ยาวหรือไม่ ต้องนำมาพิจารณาด้วย”

ขณะที่ Freehold มูลค่าที่ดิน เราเป็นเจ้าของ อายุของที่ดินไม่มีระยะเวลา เพราะฉะนั้นสิ่งที่จะมากระทบ Freehold มากๆ คือมูลค่าการขายทิ้ง หรือมูลค่าการตลาดที่คาดการณ์ในอนาคต ซึ่ง Freehold จะไม่เกี่ยวกับอัตราดอกเบี้ยตรงๆ เหมือนอย่าง Leasehold แต่เกี่ยวกับ Supply และ Demand ของแต่ละประเทศนั้นๆ ว่า ที่ดินประเทศไหนราคายังไม่สูง และยังมีโอกาสในการลงทุนนั่นเอง

อย่างไรก็ตาม หากเปรียบเทียบ Asset Class หรือการจัดกลุ่มสินทรัพย์ที่มีลักษณะและพื้นฐานคล้ายคลึงกันมาอยู่ในกลุ่มเดียวกัน ไม่ว่าจะเป็นสภาพคล่อง ความเสี่ยง และผลตอบแทน อย่าง น้ำมัน ทองคำ และ Property REITs ซึ่งเป็นสินทรัพย์ทางเลือก เช่น Property ติดลบ 1% ทองคำอาจจะลบนิดหน่อย ก็ดูในอดีตว่า ในสภาวะที่ดอกเบี้ยขาขึ้นมีความสัมพันธ์กันอย่างไร

ส่วนการจัดพอร์ต Global REITs ผลตอบแทนหรือระยะเวลาการลงทุนจะมีความคล้ายคลึงกับ Bond Yield ระยะยาว ซึ่งให้ผลตอบแทนสม่ำเสมอเป็นระยะเวลายาว แต่ก็ขึ้นอยู่กับเงื่อนไขสัญญาว่า เป็น Leasehold หรือ Freehold ระยะสั้นหรือเป็นระยะยาว มีเงื่อนไขในการปรับราคาได้มากน้อยแค่ไหน ถ้าเงื่อนไขไม่ยาวมาก ค่อนข้างที่จะหลบหลีกได้ในสภาวะดอกเบี้ยขึ้นแรง ผลตอบแทนก็ดีอาจจะต่ำๆ ซึ่งปกติผลตอบแทนจะอยู่ที่ประมาณ 3-5%

“ในปีหน้าต้องเจอแรงปะทะอย่างแน่นอน ถ้าดอกเบี้ยขึ้นเร็ว การลงทุนต้องกระจายสินทรัพย์ หรือลงทุนในตราสารหนี้ระยะสั้นๆ เช่น มันนี่มาร์เก็ต ส่วนหุ้น ต้องเลือกภูมิภาคที่ไม่ได้แพงมาก และ Dividend Yield ดี แม้ Capital Gain อาจบวกลบสวิงไปบ้าง แต่ Dividend Yield เข้ามาชดเชย ขณะที่สินทรัพย์ทางเลือก REITs ต้องดูเงื่อนไขในการปรับราคาได้ และการไปล็อกราคาไม่ควรยาวเกินไป ทองคำ น้ำมันเป็นตัวช่วยในการกระจายความเสี่ยงได้ ถ้าเกิดผลกระทบที่มาแรงจริงๆ ทองคำก็น่าจะดี รวมน้ำมัน ซึ่งควรกระจายการลงทุนในพอร์ตไว้ประมาณ 10%”

ขณะที่ มนรัฐ ผดุงสิทธิ์ กรรมการผู้อำนวยการ บลจ.แลนด์ แอนด์ เฮ้าส์ จำกัด (LH Fund) ได้ให้ข้อมูลเพิ่มเติมว่า Global REITs แตกต่างจาก Thai REITs เล็กน้อย ตรงที่ว่า Global REITs ประกอบไปด้วย Sector ที่เราอาจจะไม่คุ้นชินในประเทศไทย หรือในประเทศมีน้อย เช่น Logistics ที่ใช้กับ E-Commerce หรือแม้แต่กระทั้ง Data Center หรือเสาสัญญาณโทรคมนาคมต่างประเทศ

โดยมาร์เก็ตแคปใหญ่ที่สุดอยู่ในสหรัฐฯ ผลตอบแทนอยู่ที่ 3-5% นับว่าสูง เพราะสหรัฐฯ เศรษฐกิจมีการขยายตัว และ Growth Margin บริษัทใหม่ๆ ค่อนข้างสูง ขณะที่บ้านเรามี REITs ในรูปของ Infrastructure Fund ซึ่งมาร์จิ้นเดิมไม่ได้มีความน่าสนใจมากนัก เช่น โรงแรม อาคารสำนักงาน เซอร์วิสอพาร์ตเมนต์ ที่อยู่อาศัย แต่ไม่ได้มี Sector ใหม่ๆ เกิดขึ้นเหมือนต่างประเทศ

ซึ่งส่วนใหญ่แล้วการลงทุน Global REITs แบบ Leasehold ดีกว่าแบบ Freehold เพราะราคา 1 ใน 3 ของที่ดินแปลงนั้น สามารถถือครองได้เป็นระยะเวลา 30 ปี หรือต่อสัญญาเพิ่มได้อีก นอกจากนี้ผลงานจะแสดงออกมาถึงความตั้งใจในฐานะผู้ประกอบการที่ต้องทำให้ดีที่สุด โดยดูได้จากผลตอบแทน NAV ขณะที่ Freehold ผู้ที่เป็นเจ้าของตัวจริง ที่เรียกว่าเป็นสปอนเซอร์ของ Asset เกิดวันหนึ่งไม่ไหวขึ้นมา และทิ้ง Asset ตัวนั้นไป หรือขายยูนิตทิ้งหมด และคนที่เป็นยูนิตโฮลเดอร์ที่เหลือจะทำอย่างไร ก็ต้องเดือดร้อน เป็นต้น

“REITs ในประเทศไม่น่าสนใจเพราะมันไม่ Growth ลองนึกอายุการลงทุน สมมติเราอายุ 30 ปี จนกระทั้ง 40-50 ปี ถามว่าถ้าเราซื้อแค่ Dividend Yield มันไม่เร้าใจ อายุของคนปัจจุบันยืนยาวไปถึง 80 ปี ฉะนั้นมันก็ต้องการ Growth เหมือนกัน Dividend ของต่างประเทศขณะนี้อยู่ที่ประมาณ 3.5%”

สำหรับการป้องกันความเสี่ยงนั้น ผลตอบแทนที่จะได้เฉลี่ยประมาณ 6-7% จากการเฮดจิ้งค่าเงิน ตกประมาณ 1% กว่าๆ ต่อปี หากคิดเป็นติดลบ แต่ถ้าหากมองค่าเงินได้อย่างถูกต้อง ก็สามารถมองเฮดจิ้งเป็นบวกได้เช่นกัน หรือได้ทั้งบวกและลบ แต่ส่วนใหญ่ให้มองเป็นขาลบมากกว่า ซึ่งหากนักลงทุนจะเข้ามาลงทุนในสินทรัพย์ทางเลือกอย่าง Global REITs หรือ Thai REITs หรือ Asean REITs ควรมีในพอร์ตประมาณ 10% เพื่อเป็นการกระจายการลงทุนของพอร์ตให้หลากหลาย

อย่างไรก็ตาม แม้ปัจจุบันการลงทุนใน REITs จะสามารถให้ผลตอบแทนที่ดี และเอาชนะเงินเฟ้อได้ แต่ก็ต้องพิจารณาให้ดีอย่างถี่ถ้วน เพราะในภาวะหลังโควิด เป็นภาวะ New Normal แบบใหม่ กองทุน REITs บางประเภทอาจได้รับผลกระทบจากการเปลี่ยนแปลงพฤติกรรมของคน จึงทำให้ได้รับผลตอบแทนไม่ได้ตามที่คาดหวังไว้

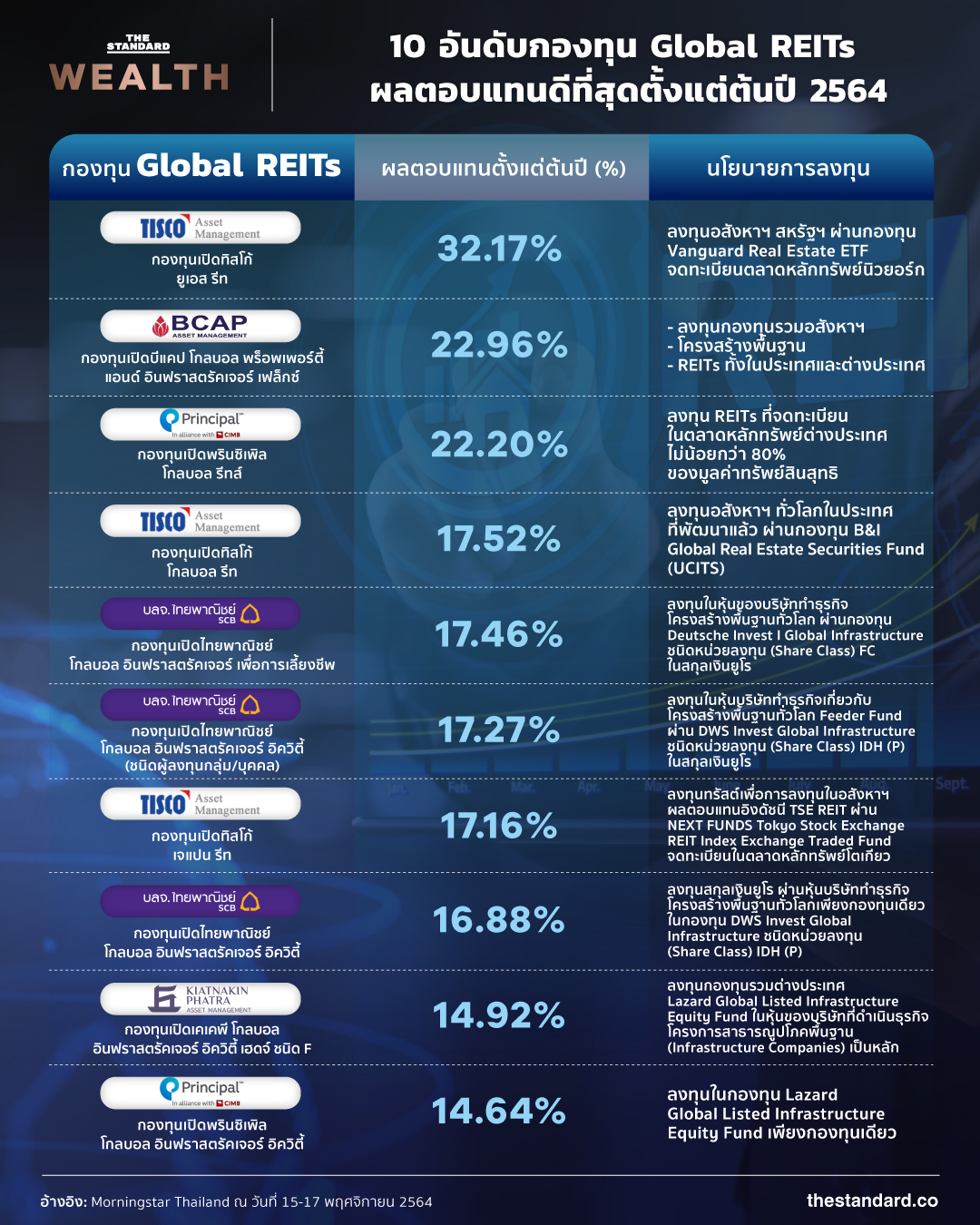

อัตราเงินเฟ้อของสหรัฐฯ ปรับพุ่งขึ้น เป็นแรงกดดันให้ Fed ประกาศขึ้นดอกเบี้ยเร็วกว่าที่คาดการณ์ไว้ บวกกับ Bond Yield อายุ 10 ปีของสหรัฐฯ ปรับสูงขึ้น การลงทุนในสินทรัพย์ทางเลือก อย่าง Global REITs จึงเป็นอีกหนึ่งทางเลือกที่สามารถให้ผลตอบแทนที่ดีได้ ทีมข่าว THE STANDARD WEALTH ได้จัด 10 อันดับที่ให้ผลตอบแทนสูงสุดตั้งแต่ต้นปี

ทั้งนี้ ก่อนตัดสินใจลงทุน ผู้ลงทุนต้องใช้วิจารณญาณในการพิจารณาข้อมูลรายละเอียด เพราะการลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนตัดสินใจลงทุน

ภาพประกอบ: พิชามญชุ์ วรรณสาร