สถานีโทรทัศน์ CNN รายงานว่า แม้สถานการณ์เศรษฐกิจในปัจจุบันจะไม่ค่อยดีนัก แต่อย่างน้อยก็ยังคงมีช่องทางให้นักลงทุนเข้าไปแสวงหากําไรเล็กๆ น้อยๆ จากตลาดได้อยู่ โดยเฉพาะอย่างยิ่งในช่วงที่อัตราดอกเบี้ยอยู่ในระดับต่ำในปัจจุบัน นับเป็นโอกาสให้เดินหน้าดําเนินการขอสินเชื่อเพื่อการลงทุนในด้านต่างๆ

ทั้งนี้ ในกรณีที่จําเป็นและต้องการขอสินเชื่อจากสถาบันการเงิน หนึ่งในตัวตัดสินสําคัญในการอนุมัติสินเชื่อก็คือ ‘Credit Score’ หรือ ‘คะแนนความน่าเชื่อถือ’ ยิ่งมีคะแนนสูงมาก โอกาสที่จะได้อัตราดอกเบี้ยในระดับต่ำก็จะมีมากขึ้น

อย่างไรก็ตาม ต่อให้ไม่มีเหตุจําเป็นต้องทําเรื่องขอสินเชื่อ แต่ 5 กลยุทธ์การอัปคะแนนเครดิต ก็ยังเป็นผลดีต่อการสร้างความน่าเชื่อถือทางการเงินของบรรดามนุษย์เงินเดือนในการบริหารจัดการหนี้สินและการลงทุนของตนเอง ซึ่งจะเป็นประโยชน์ต่อไปในอนาคตข้างหน้า เพราะคะแนนเครดิตที่ดีถือเป็นหนึ่งในตัวสะท้อนวินัยทางการเงินที่ดีเช่นกัน

บรูซ แมคแคลรี รองประธานอาวุโสฝ่ายสื่อสารของมูลนิธิที่ปรึกษาเครดิตแห่งชาติสหรัฐฯ (National Foundation for Credit Counseling) กล่าวว่า คะแนนเครดิตคือตัวบ่งชี้สุขภาพทางการเงินที่เกี่ยวข้องกับความสามารถในการบริหารจัดการเงินและหนี้สินของคนคนหนึ่ง นอกจากจะเป็นตัวบ่งชี้ในเบื้องต้นให้คนปล่อยสินเชื่อตัดสินใจว่าการให้ยืมเงินกับคนคนนี้จะเสี่ยงมากน้อยแค่ไหน

สําหรับ 5 กลยุทธ์เพิ่มคะแนนเครดิตความน่าเชื่อถือของตนเองประกอบด้วย

1. Find out about your credit history ทําความรู้จักและเข้าใจประวัติสินเชื่อและเครดิตตนเอง เพื่อให้เข้าใจว่าเครดิตของตนเองเป็นอย่างไร มีปัญหาตรงไหน และควรที่คนคนหนึ่งจะดําเนินการทบทวนรายงานประวัติเครดิตของตนเองในทุกปี เพื่อให้ประเมินว่าสุขภาพเครดิตของตนเองยังดีอยู่หรือไม่ ต้องระวังตรงไหน

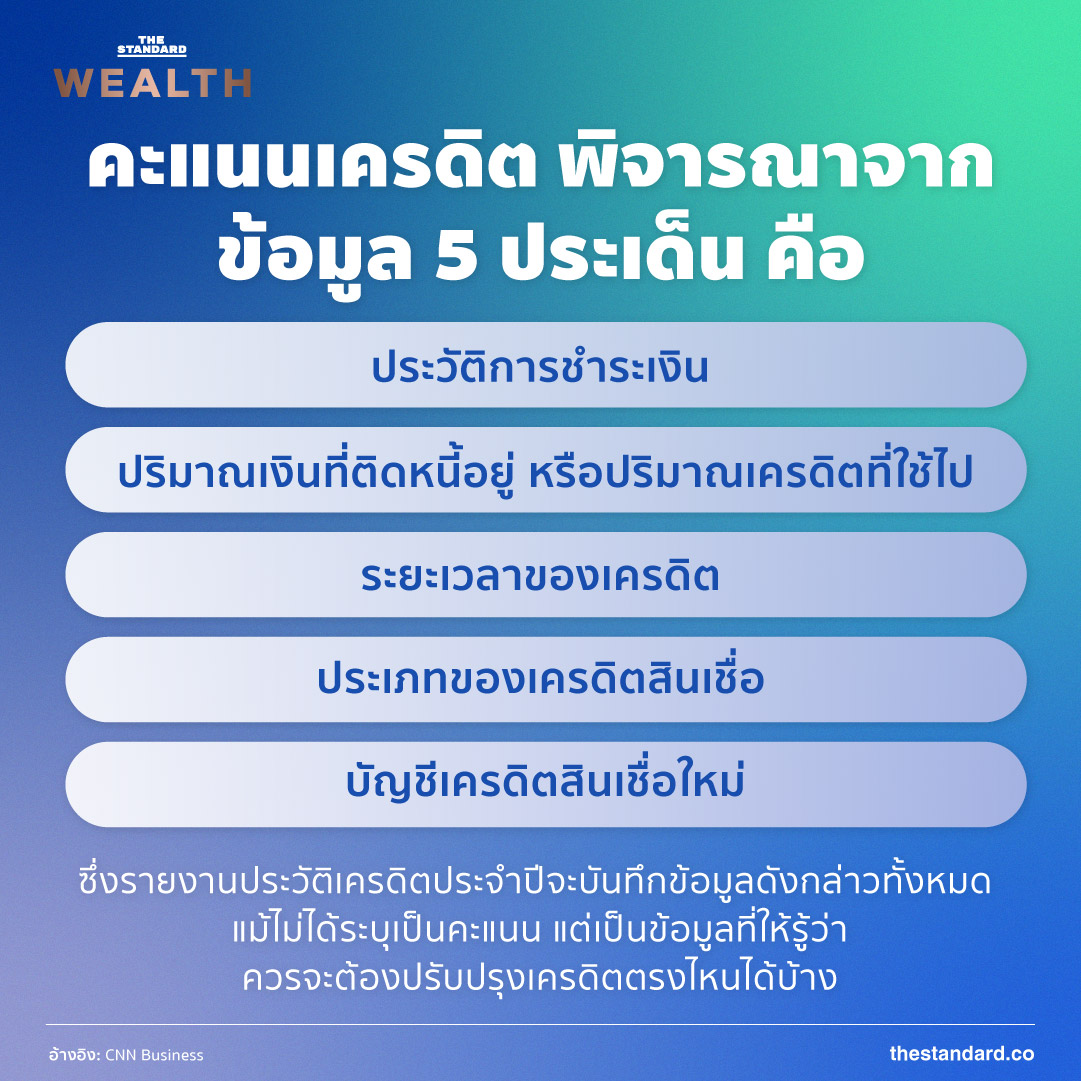

ทั้งนี้ คะแนนเครดิตจะตัดสินใจจาก 5 ประเด็นด้วยกันก็คือ

- ประวัติการชําระเงิน

- ปริมาณเงินที่ติดหนี้อยู่หรือปริมาณเครดิตที่ใช้ไป

- ระยะเวลาของเครดิต

- ประเภทของเครดิตสินเชื่อ

- บัญชีเครดิตสินเชื่อใหม่

ซึ่งรายงานประวัติเครดิตประจำปีจะบ่งบอกถึงสถานการณ์ดังกล่าวทั้งหมด แม้ไม่ได้ระบุเป็นคะแนน แต่อย่างน้อยก็เป็นข้อมูลที่เพียงพอให้รู้ว่าควรจะต้องปรับปรุงเครดิตของตนตรงไหนได้บ้าง

2. Tackle any missed payments การชําระหนี้ได้ตรงตามเวลาที่กําหนดย่อมทําให้เครดิตความน่าเชื่อถือมีมากขึ้น แต่ในกรณีที่พลาดการชําระเงินไปแล้ว อย่าหนีหายเด็ดขาด คําแนะนําก็คือให้มุ่งไปที่การชําระเงินในงวดปัจจุบันก่อน และติดตามงวดที่ ล่าช้าไปอย่างสม่ำเสมอ ซึ่งจะช่วยให้เครดิตของเราในสายตาผู้ปล่อยสินเชื่อยังดีอยู่ได้

3. Lower your credit usage ส่วนสําคัญอีกอย่างในการคํานวณคะแนนเครดิตก็คือการใช้เครดิตตามวงเงินที่ได้รับอนุญาตให้ใช้ โดยแนวทางแนะนําทั่วไปก็คือให้ใช้เครดิตไม่เกินวงเงินที่ต่ำกว่า และถ้าจะให้ดีก็ให้ใช้เครดิตไม่เกิน 30% ของวงเงินที่ได้ รับ นอกจากนี้ให้ดําเนินการชําระหนี้และตรวจสอบให้แน่ใจว่าดุลบัญชีในบัตรเครดิตอยู่ในระดับดี จะช่วยให้อัตราการใช้งานเครดิตอยู่ในระดับต่ำไม่เกินตัวจนเกินไป

4. Don’t rush to close cards อย่ารีบร้อนปิดบัญชีบัตรเครดิตทันทีที่ชําระหนี้สินจนครบแล้ว เพราะการกระทําดังกล่าวอาจให้ผลลัพธ์ที่คาดไม่ถึงได้ เพราะในมุมมองของผู้ปล่อยสินเชื่อ การรีบร้อนปิดบัญชีทําให้คุณดูเหมือนคนที่หมดวงเงินในบัตรแล้วมากกว่าใช้หนี้บัตรจนหมดนั่นเอง

5. Establishing new credit การสร้างหนี้แต่ละครั้งต้องเป็นการสร้างหนี้ในเชิงบวก หรือที่เรียกว่า Positive Payment ซึ่งหมายถึงการใช้จ่ายในสิ่งของหรือบริการที่ต้องการตามความเหมาะสมจําเป็นของช่วงเวลาหนึ่งๆ เช่น ค่าเรียนพิเศษ ค่าสมาร์ทโฟนเครื่องใหม่ เป็นต้น

ภาพประกอบ: พิชามญชุ์ วรรณสาร

พิสูจน์อักษร: ภาวิกา ขันติศรีสกุล

อ้างอิง: