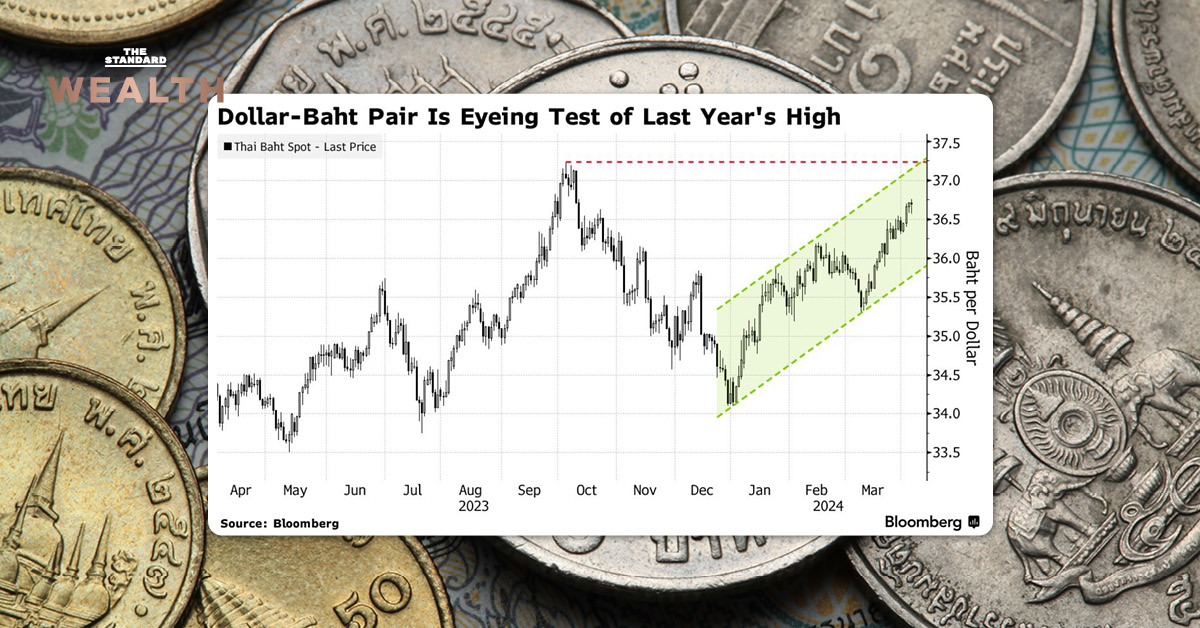

ค่าเงินบาทเปิดเช้านี้ที่ระดับ 34.60 บาทต่อดอลลาร์ แข็งค่าขึ้นเล็กน้อยจากระดับปิดสัปดาห์ก่อนหน้าที่ระดับ 34.61 บาทต่อดอลลาร์ หลังเงินดอลลาร์ทยอยอ่อนค่าลงตามรายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ออกมาแย่กว่าคาด จับตาความผันผวนก่อนรู้ผลเงินเฟ้อและดอกเบี้ยสหรัฐ

พูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า ในช่วงคืนวันศุกร์ของสัปดาห์ก่อนหน้า เงินบาทเคลื่อนไหว Sideway ในโซน 34.55-34.62 บาทต่อดอลลาร์ เนื่องจากผู้เล่นในตลาดต่างรอลุ้นรายงานอัตราเงินเฟ้อ CPI ของสหรัฐฯ และผลการประชุม Fed ในสัปดาห์นี้ ทำให้ทั้งราคาทองคำและเงินดอลลาร์ต่างเคลื่อนไหวในกรอบแคบ

สำหรับแนวโน้มของค่าเงินบาทในสัปดาห์นี้ประเมินว่า เงินบาทมีโอกาสทยอยแข็งค่าเริ่มชัดเจนขึ้น หลังยังไม่สามารถอ่อนค่าทะลุแนวต้านโซน 34.90 บาทต่อดอลลาร์ไปได้ไกล โดยผู้เล่นในตลาดต่างรอทยอยขายเงินดอลลาร์ในจังหวะเงินบาทอ่อนค่า นอกจากนี้นักลงทุนต่างชาติก็เริ่มกลับมาซื้อสุทธิสินทรัพย์ไทยมากขึ้น

อย่างไรก็ดี ยังคงต้องจับตาทิศทางราคาทองคำ รวมถึงค่าเงินหยวนจีน ซึ่งมีผลกับเงินบาทพอสมควรในช่วงนี้ โดยเงินบาทมีโอกาสผันผวนอ่อนค่าลงได้หากรายงานข้อมูลเศรษฐกิจจีนออกมาแย่กว่าที่คาด กดดันให้เงินหยวนจีนผันผวนอ่อนค่าลง

ในส่วนเงินดอลลาร์มองว่า เงินดอลลาร์อาจพลิกกลับมาอ่อนค่าลงหาก Fed คงอัตราดอกเบี้ยพร้อมส่งสัญญาณจบรอบขาขึ้นดอกเบี้ยชัดเจน นอกจากนี้เงินดอลลาร์อาจถูกกดดันจากการแข็งค่าขึ้นของเงินยูโรหาก ECB ขึ้นดอกเบี้ยและย้ำจุดยืนเดินหน้าขึ้นดอกเบี้ยเพื่อคุมปัญหาเงินเฟ้อ โดยมองกรอบค่าเงินบาทสัปดาห์นี้ที่ระดับ 34.25-34.90 บาทต่อดอลลาร์ ส่วนกรอบเงินบาทวันนี้คาดว่าจะอยู่ที่ระดับ 34.50-34.70 บาทต่อดอลลาร์

พูนระบุว่า ในสัปดาห์นี้มีหลายปัจจัยที่จะกดดันให้เงินบาทมีความผันผวน ได้แก่ การประชุมของธนาคารกลางหลัก เช่น Fed ECB และ BOJ ขณะเดียวกันยังมีรายงานข้อมูลเศรษฐกิจสำคัญจากฝั่งสหรัฐฯ และจีน

โดยในฝั่งสหรัฐฯ คาดว่าก่อนที่ตลาดจะรับรู้ผลการประชุม FOMC ตลาดอาจผันผวนไปตามรายงานอัตราเงินเฟ้อ CPI เดือนพฤษภาคม โดยหากอัตราเงินเฟ้อ CPI ชะลอลงสู่ระดับ 4.1% (+0.2%m/m)

ส่วนอัตราเงินเฟ้อพื้นฐาน Core CPI ซึ่งไม่รวมราคาพลังงานและอาหาร ก็ชะลอลงสู่ระดับ 5.2% (+0.4%) ตามคาด ก็อาจช่วยให้ผู้เล่นในตลาดยังมองว่า Fed อาจไม่จำเป็นต้องขึ้นดอกเบี้ยในการประชุมเดือนมิถุนายน

แต่หากอัตราเงินเฟ้อออกมาสูงกว่าคาด ก็อาจทำให้ผู้เล่นในตลาดกลับมามองว่า Fed อาจจะขึ้นดอกเบี้ยในการประชุมเดือนมิถุนายน หรือเพิ่มโอกาสการขึ้นดอกเบี้ยในครั้งถัดไป

นอกจากนี้ยังคาดว่า Fed อาจมีการปรับคาดการณ์เศรษฐกิจ เพื่อให้สะท้อนแนวโน้มการชะลอลงของข้อมูลเศรษฐกิจที่ผ่านมามากขึ้น และที่สำคัญคาดการณ์อัตราดอกเบี้ยนโยบาย หรือ Dot Plot ใหม่ อาจยังคงสะท้อนว่า Fed จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.00-5.25% ซึ่งประเมินว่าควรจะเห็นจำนวนเจ้าหน้าที่ Fed ที่มีมุมมองดังกล่าวมากขึ้น และจำนวนเจ้าหน้าที่ Fed ที่สนับสนุนการเดินหน้าขึ้นดอกเบี้ยต่อเนื่องควรจะลดลงบ้าง

อย่างไรก็ดี หากผลการประชุมเป็นไปตามคาด แต่ Dot Plot กลับสะท้อนโอกาส Fed เดินหน้าขึ้นดอกเบี้ยต่อ ก็อาจส่งผลให้ตลาดการเงินผันผวน โดยเงินดอลลาร์มีโอกาสแข็งค่าขึ้นสวนทางกับที่คาดการณ์ได้

สำหรับในฝั่งยุโรปคาดว่า ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจยูโรโซนผ่านรายงานดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนี (ZEW Survey) เดือนมิถุนายน โดยตลาดมองว่าความกังวลต่อแนวโน้มภาคการผลิตอุตสาหกรรมที่ได้รับผลกระทบจากการชะลอตัวของเศรษฐกิจคู่ค้าสำคัญ โดยเฉพาะจีน รวมถึงผลกระทบจากการเดินหน้าขึ้นดอกเบี้ยต่อเนื่องของธนาคารกลางยุโรป (ECB) อาจกดดันให้บรรดานักลงทุนสถาบันและนักวิเคราะห์ต่างมีมุมมองเชิงลบต่อแนวโน้มเศรษฐกิจเยอรมนีเพิ่มเติม โดยดัชนี ZEW อาจลดลงสู่ระดับ -13.1 จุด

อย่างไรก็ดี แม้ว่าภาพรวมเศรษฐกิจยูโรโซนอาจชะลอลง แต่ประเมินว่า ECB จะยังคงให้ความสำคัญต่อแนวโน้มอัตราเงินเฟ้อ ซึ่งยังคงอยู่ในระดับสูง ทำให้ ECB จะขึ้นอัตราดอกเบี้ย (Deposit Facility Rate) +25 bps สู่ระดับ 3.50% พร้อมกับส่งสัญญาณชัดเจนว่าการเดินหน้าขึ้นดอกเบี้ยต่อเนื่องยังมีความจำเป็น (ผู้เล่นในตลาดคาดว่า ECB อาจขึ้นดอกเบี้ยจนถึงระดับ 3.75%) โดยผู้เล่นในตลาดจะจับตาว่า ECB จะส่งสัญญาณว่าการขึ้นดอกเบี้ยจะมีอีกกี่ครั้ง

ในฝั่งเอเชียตลาดประเมินว่า เศรษฐกิจจีนอาจยังคงฟื้นตัวได้แย่กว่าที่คาด สะท้อนผ่านรายงานข้อมูลเศรษฐกิจสำคัญเดือนพฤษภาคมที่อาจชะลอลงต่อเนื่อง โดยยอดค้าปลีก (Retail Sales) อาจขยายตัวราว +14%y/y (ชะลอลงจาก +18% ในเดือนก่อนหน้า) ส่วนยอดผลผลิตอุตสาหกรรม (Industrial Production) จะโตเพียง +3.5%y/y ลดลงจาก +5.6% ในเดือนก่อน ซึ่งภาพการฟื้นตัวของเศรษฐกิจที่แย่กว่าคาดนั้นจะหนุนโอกาสที่ทางการจีนจะออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม

โดยมีความเป็นไปได้ที่ธนาคารกลางจีน (PBOC) อาจปรับลดอัตราดอกเบี้ยระยะกลาง (MLF) ระยะ 1 ปี ลง -10 bps สู่ระดับ 2.65% ซึ่งแม้อาจไม่ได้ส่งผลบวกโดยตรงมากนัก แต่การปรับลดอัตราดอกเบี้ยดังกล่าวก็อาจหนุนให้ความเชื่อมั่นผู้บริโภคและภาคธุรกิจดีขึ้นจากความหวังว่า ทางการจีนพร้อมเข้ามากระตุ้นเศรษฐกิจเพิ่มเติม

อีกไฮไลต์สำคัญคือ ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) โดยมองว่า BOJ จะยังคงใช้นโยบายการเงินที่ผ่อนคลายต่อ โดยจะ ‘คง’ อัตราดอกเบี้ยนโยบายไว้ที่ระดับ -0.10% และยังคงตรึงบอนด์ยีลด์ 10 ปีไว้ที่ระดับ 0.00% +/ -0.50% จนกว่า BOJ จะมั่นใจว่าอัตราเงินเฟ้อจะมีแนวโน้มอยู่ใกล้ระดับ 2% ได้ในระยะยาว แม้ว่าปัจจุบันอัตราเงินเฟ้อจะสูงกว่า 3.5% ก็ตาม แต่ BOJ ยังคงกังวลว่าอัตราการเติบโตของค่าจ้างยังไม่สูงพอที่จะหนุนให้อัตราเงินเฟ้ออยู่ใกล้ระดับ 2% ได้ในระยะยาว