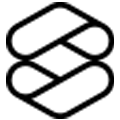

นับแต่ต้นปี 2564 ภาพรวมของตลาดหุ้นไทยถือว่าอยู่ในเกณฑ์ที่ค่อนข้างดี โดยดัชนี SET ปรับตัวขึ้นจากปีก่อนราว 4.7% ทำให้ดัชนีของ 27 หมวดอุตสาหกรรมสามารถยืนอยู่ในแดนบวกได้ทั้งหมด ยกเว้นเพียง 3 หมวดที่ปรับตัวลงจากปีก่อน คือ หมวดรับเหมาก่อสร้าง (CONS) -1.59% หมวดอิเล็กทรอนิกส์ (ETRON) -6.52% และหมวดกองทุนรวมอสังหาฯ และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (PF&REIT) -6.70%

ไม่ใช่แค่ต้นปี 2564 แต่ผลตอบแทนของหมวด PF&REIT ของตลาดหุ้นไทย เป็นหมวดที่ติดลบหนักที่สุดเมื่อปีก่อนเช่นกัน -26.48% ทำให้ตั้งแต่ต้นปี 2563 จนถึงปัจจุบัน (10 กุมภาพันธ์ 2564) หมวด PF&REIT ติดลบไปถึง -31.41%

พิสุทธิ์ งามวิจิตวงศ์ ผู้อำนวยการอาวุโส บล.กสิกรไทย เปิดเผยว่า ปัญหาของ REITs ในปัจจุบันมาจาก 2 ส่วนหลัก คือ 1. ผลกระทบจากโควิด-19 ซึ่ง REITs แต่ละประเภทอาจจะได้รับผลกระทบแตกต่างกันออกไป แต่โดยภาพรวมแล้ว REITs ในประเทศไทยได้รับผลกระทบค่อนข้างมาก ทำให้ความสามารถในการผลิตกระแสเงินสดของแต่ละกองลดลงไป

- ผลกระทบจากอัตราผลตอบแทนพันธบัตรรัฐบาลเริ่มเป็นขาขึ้น ซึ่งเป็นมุมมองในระยะยาวมากกว่าแค่ 1-2 ปีนี้ จากก่อนหน้านี้ที่เป็นขาลงมาหลายปี โดยการกลับทิศของผลตอบแทนพันธบัตร เกิดจากความคาดหวังต่อการฟื้นตัวของเศรษฐกิจ และเงินเฟ้อที่จะปรับตัวสูงขึ้น

“REITs ค่อนข้างจะต่างจากหุ้น เพราะเมื่อเศรษฐกิจฟื้นตัว เงินเฟ้อสูงขึ้น กำไรต่อหุ้นมักจะเพิ่มขึ้นตาม รวมถึงผลประกอบการที่จะดีขึ้นในอัตราที่สูงกว่าเงินเฟ้อ แต่ REITs เป็นธุรกิจที่มีรายได้ค่อนข้างจะคงตัว กระแสเงินสดค่อนข้างนิ่ง ทำให้นักลงทุนคาดหวังกระแสเงินสดที่แน่นอน เมื่อบอนด์ยีลด์สูงขึ้นย่อมส่งผลกระทบต่อ REITs อย่างหลีกเลี่ยงไม่ได้ ทำให้เม็ดเงินบางส่วนถูกโยกไปหาสินทรัพย์อื่นที่มีแนวโน้มจะให้ผลตอบแทนสูงกว่า”

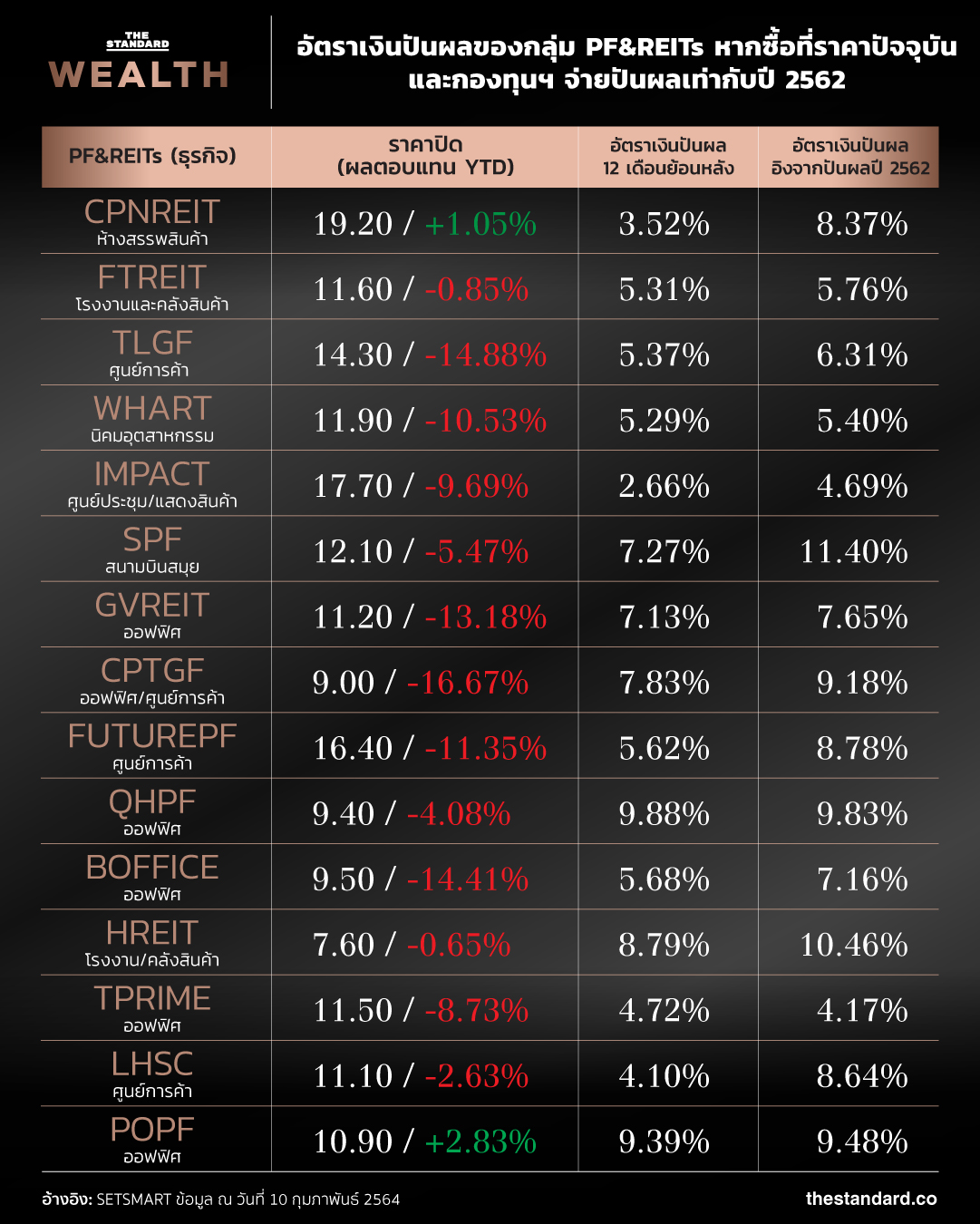

อย่างไรก็ตาม สำหรับนักลงทุนระยะกลางถึงยาว REITs ยังคงเป็นทางเลือกการลงทุนที่น่าสนใจ โดยเฉพาะหากเทียบกับตราสารหนี้ประเภทอื่นๆ ด้วยผลตอบแทนในอนาคตที่ค่อนข้างสม่ำเสมอ ส่วนในระยะสั้นนี้น่าจะเห็นการฟื้นตัว REITs อย่างค่อยเป็นค่อยไป ก่อนที่ผลประกอบการปีหน้าจะกลับไปใกล้เคียงกับปี 2562 ทำให้เงินปันผลน่าจะกลับไปอยู่ในระดับใกล้เคียงเดิมเช่นกัน

“แม้ว่าอัตราเงินปันผลของ REITs จากการเข้าซื้อตอนนี้จะค่อนข้างน่าสนใจ แต่ก็ต้องระมัดระวังเรื่องของบอนด์ยีลด์ที่เพิ่มขึ้นมาสูงกว่าเมื่อปี 2562 เพราะนักลงทุนจะคาดหวังส่วนชดเชยความเสี่ยงที่มากขึ้น ทำให้ราคาของ REITs อาจจะต้องมีส่วนลดลงมาจากเมื่อปี 2562”

ทั้งนี้ หากแบ่งประเภทของ REITs ในไทย อาจแบ่งได้เป็น 4 ประเภทหลัก ได้แก่

- กลุ่มนิคมอุตสาหกรรม เพราะเป็นประเภทที่น่าสนใจเข้าลงทุนมากที่สุด เนื่องจากลูกค้าส่วนมากอยู่ในภาคการผลิต และเป็นการผลิตเพื่อส่งออก รวมถึงผู้ให้บริการคลังสินค้า ซึ่งเกี่ยวเนื่องกับธุรกิจอีคอมเมิร์ซ โดยได้รับผลกระทบจากโควิด-19 ค่อนข้างน้อย ขณะเดียวกันหากมีการเปิดประเทศ REITs ในกลุ่มนี้มีโอกาสจะนำสินทรัพย์กลุ่มนิคมอุตสาหกรรมเข้ามาในพอร์ตมากขึ้น

“ส่วนตัวมองว่า REITs กลุ่มนิคมอุตสาหกรรมค่อนข้างทนทานและแข็งแรง เหมาะกับนักลงทุนที่รับความเสี่ยงได้ต่ำ และคาดหวังผลตอบแทนที่ค่อนข้างสม่ำเสมอ รวมถึงคาดหวังการเติบโตได้เล็กน้อย โดยกองที่โดดเด่นสุดคือ HREIT ซึ่งมีอัตราเงินปันผลเกือบ 10% พร้อมกับสัญญาเช่า 30 ปี”

- กลุ่มกองทุนรวมโครงสร้างพื้นฐาน (Infrastructure Funds) ได้แก่ DIF และ JASIF ซึ่งได้รับผลกระทบจากโควิด-19 จำกัดมาก และจะเห็นว่าความต้องการใช้บริการเพิ่มสูงขึ้น นอกจากนี้ กลุ่ม Infra Funds ยังมีจุดเด่นจากการได้รับยกเว้นภาษีเงินปันผล 10% ในช่วงนี้อีกด้วย

- กลุ่มอาคารสำนักงาน มองว่าไม่ได้น่าสนใจนัก เพราะการฟื้นตัวของอุปสงค์ต้องใช้เวลาอีกสักพัก ขณะที่อุปทานใหม่ๆ ยังคงมีออกมาอย่างต่อเนื่อง โดยเฉพาะโครงการขนาดใหญ่ที่อยู่ระหว่างการก่อสร้าง อาทิ One Bangkok เป็นต้น

- กลุ่มโรงแรม ส่วนตัวแล้วมองว่าการซื้อหุ้นโรงแรมโดยตรงอาจจะดีกว่าการซื้อ REITs ในกลุ่มนี้ เพราะกว่าที่ REITs กลุ่มโรงแรมจะกลับมาจ่ายปันผลได้ปกติอาจจะต้องใช้เวลาอีก 2-3 ปี เพราะก่อนหน้านี้ถูกกระทบหนักมาก ขณะที่โรงแรมขนาดใหญ่หากมีกระแสเงินสดแข็งแกร่ง สถานการณ์ปัจจุบันถือเป็นโอกาสในการขยายตลาด ประกอบกับอุปทานของผู้ประกอบการขนาดกลางและขนาดเล็กที่ลดลงไป ทำให้โรงแรมที่อยู่รอดได้จะฟื้นตัวได้เร็วกว่า

จิติพล พฤกษาเมธานันท์ หัวหน้าทีมกลยุทธ์ตลาดการเงินและวางแผนการลงทุน Digital Business EASY INVEST บล. ไทยพาณิชย์ มองว่า โดยรวมแล้วภาพของ PF&REITs ยังไม่ดีขึ้นนัก ด้วยลักษณะที่เป็นกลุ่ม Defensive ทำให้ในช่วงต้นของวงจรเศรษฐกิจขาขึ้นนักลงทุนมักจะไม่สนใจนัก แต่จะเป็นกลุ่มที่โดดเด่นในช่วงที่เศรษฐกิจเข้าสู่ภาวะอิ่มตัว อย่างเมื่อปี 2560-2561 ที่ผ่านมา

“การฟื้นตัวของเศรษฐกิจในรอบนี้มาพร้อมกับพฤติกรรมที่เปลี่ยนไปค่อนข้างมาก ทำให้ดีมานด์ในหลายๆ ส่วนอาจจะไม่ได้กลับมาเท่ากับระดับเดิมในทันที ซึ่งนั่นทำให้ผลตอบแทนของกลุ่ม PF&REITs อาจจะไม่กลับเข้าไปสูงเท่าที่เคยเป็น นอกจากนี้ ในมุมของการลงทุนเอง ความน่าสนใจของ REITs บางส่วนถูกแย่งไปโดยกลุ่มหุ้นที่มีลักษณะใกล้เคียงกัน อย่าง กรีน เอนเนอจี ซึ่งนักลงทุนเลือกเข้าลงทุนเพื่อหวังผลตอบแทนสม่ำเสมอเช่นกัน”

ในมุมนักลงทุน ราคาของกลุ่ม PF&REITs ยังให้ความรู้สึกค่อนข้างถูก แต่เป็นความถูกที่คาดเดาได้ยากว่า เมื่อใดที่นักลงทุนส่วนใหญ่จะหันมาสนใจอีกครั้ง ข้อดีของการเข้าซื้อกลุ่ม REITs ในตอนนี้คือ อัปไซด์ที่ยังค่อนข้างเปิดกว้างหากกลับมาได้รับความสนใจอีกครั้ง

“หากนักลงทุนที่ถือกลุ่ม REITs อยู่แล้ว และไม่จำเป็นต้องรีบใช้เงิน สามารถถือต่อไปได้ แต่ไม่ควรให้สัดส่วนมากนัก ขณะเดียวกันนักลงทุนอาจจะพิจารณาเลือกลงทุนใน Infrastructure Fund หรือกลุ่ม REITs ที่เกี่ยวเนื่องกับคลังสินค้าและโลจิสติกส์ที่ยังมีความน่าสนใจมากกว่า”

ด้าน ปิยะภัทร์ ภัทรภูวดล นักกลยุทธ์การลงทุน บล.หยวนต้า (ประเทศไทย) เปิดเผยว่า การฟื้นตัวของกองรีทน่าจะต้องใช้เวลาอีกสักระยะ ด้วยผลกระทบของโควิด-19 ที่ยังไม่หมดไป โดยเฉพาะกลุ่มห้างสรรพสินค้าและศูนย์การค้า ซึ่งเป็นกลุ่มใหญ่ของกอง REITs ในไทย

ในแง่ผลประกอบการเริ่มเห็นสัญญาณฟื้นตัวตั้งแต่ไตรมาส 3 ปีก่อน แต่ไตรมาส 4 ปี 2563 ถึงไตรมาส 1 ปี 2564 อาจจะชะลอลงบ้างจากการระบาดระลอกสอง แต่คงไม่ลดลงไปต่ำเท่ากับช่วงไตรมาส 2 ปีก่อน แต่ด้วยการฟื้นตัวที่ช้ากว่า คาดทำให้นักลงทุนไม่รีบร้อนกลับเข้าไปลงทุนในกลุ่มนี้

“ส่วนตัวมองว่ากลุ่มคลังสินค้าและโรงงานให้เช่า รวมถึงนิคมอุตสาหกรรม น่าจะมีความมั่นคงมากที่สุด และราคาหุ้นก็ปรับตัวได้ดีกว่าภาพรวมของกลุ่ม เนื่องจากธุรกิจยังดำเนินงานได้ต่อเนื่อง ทำให้ผลประกอบการไม่ได้ลดลงมากนัก และการจ่ายเงินปันผลยังใกล้เคียงกับช่วงก่อนโควิด-19”

อย่างไรก็ตาม หากเป็นการลงทุนเพื่อคาดหวังการฟื้นตัวจากสถานการณ์โควิด-19 คงต้องเน้นไปที่กลุ่มที่โดนผลกระทบมากก่อนหน้านี้ เช่น ห้างสรรพสินค้า แต่ก็มีความเสี่ยงเรื่องของการฟื้นตัวที่ช้ากว่าคาด

“เงินปันผลของกลุ่ม REITs ช่วง 1-2 ปีนี้ อาจจะยังไม่กลับไปเท่ากับช่วงก่อนโควิด-19 ทำให้ตัวเลขอัตราเงินปันผลที่เห็นในปัจจุบันอาจจะสูงผิดปกติ เพราะรวมเอาผลตอบแทนบางส่วนจากช่วงก่อนโควิด-19 เข้ามาด้วย ซึ่งเป็นจุดที่ต้องระมัดระวัง”

ภาพประกอบ: พรวลี จ้วงพุฒซา

พิสูจน์อักษร: ลักษณ์นารา พักตร์เพียงจันทร์