กองทุนรวมอสังหาริมทรัพย์และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (PF&REIT) เป็นหนึ่งในกลุ่มอุตสาหกรรมที่มักจะถูกพูดถึงในฐานะ ‘สินทรัพย์ปลอดภัย’ ด้วยลักษณะเฉพาะตัวในเรื่องของผลการดำเนินงานที่ค่อนข้างแน่นอนและเงินปันผลที่จ่ายอย่างสม่ำเสมอ

ซึ่งก่อนหน้านี้หลักทรัพย์ต่างๆ ในกลุ่ม PF&REIT เป็นหนึ่งในกลุ่มที่ได้รับความสนใจจากนักลงทุนค่อนข้างมาก โดยเฉพาะในปี 2561-2562 ที่ผ่านมา ซึ่งผลตอบแทนของกลุ่ม PF&REIT อยู่ที่ 7.08% และ 16.46% ตามลำดับ เทียบกับดัชนี SET ที่ติดลบ 10.82% ในปี 2561 และเพิ่มขึ้น 1.02% ในปี 2562

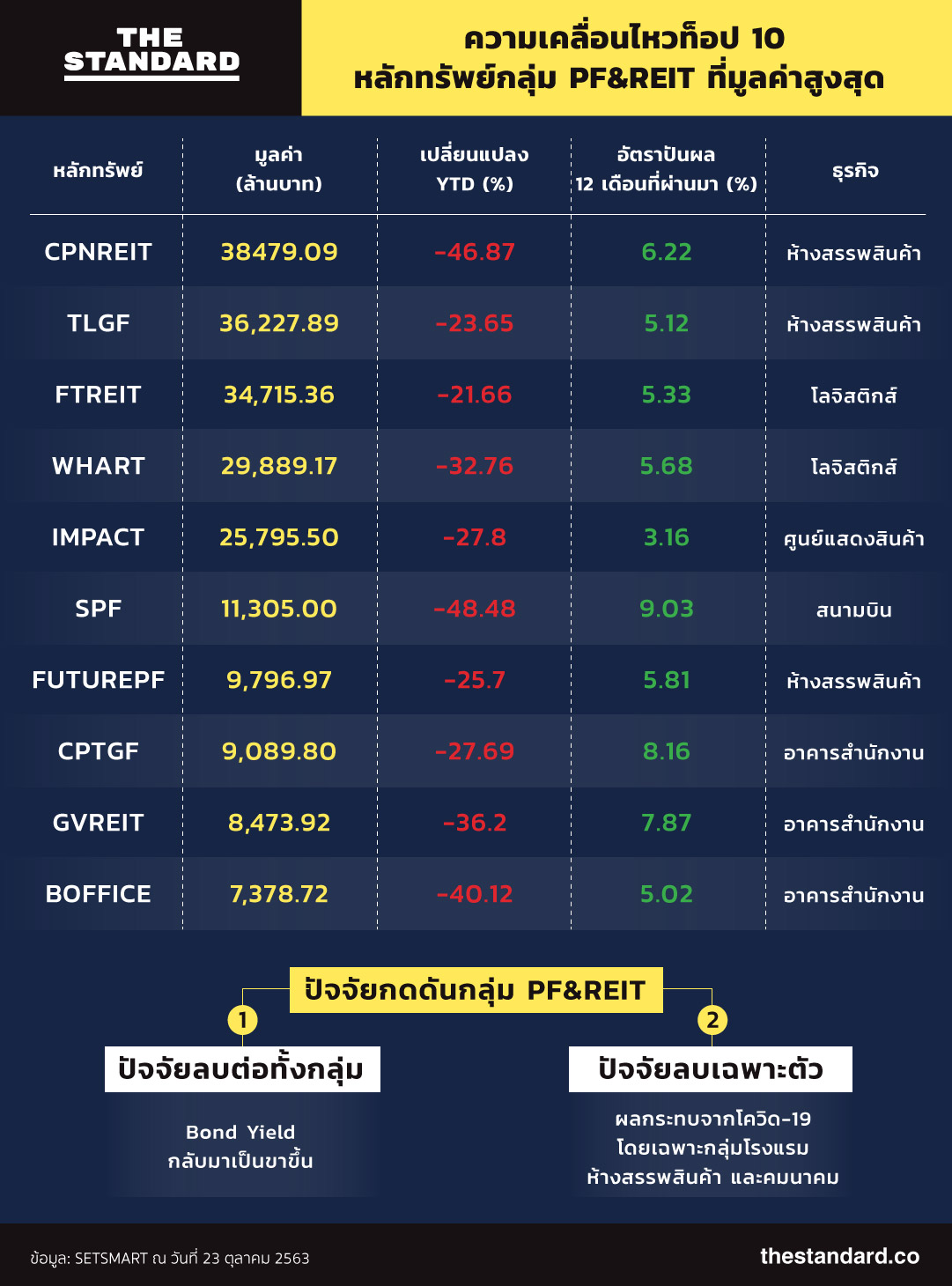

สำหรับปี 2563 นี้ สิ่งที่เกิดขึ้นเป็นภาพที่แตกต่างออกไป โดยดัชนี SET จนถึง 23 ตุลาคมที่ผ่านมา ติดลบ 23.18% ขณะที่ PF&REIT ติดลบไป 31.74% จนล่าสุด ดัชนีกลุ่มมีทีท่าว่าจะลดลงไปทำจุดต่ำสุดใหม่จากช่วงเดือนมีนาคมที่ผ่านมา

พิสุทธิ์ งามวิจิตวงศ์ ผู้อำนวยการอาวุโส ฝ่ายวิเคราะห์หลักทรัพย์ บล. กสิกรไทย ให้เหตุผลว่า แรงกดดันต่อกลุ่ม PF&REIT ในปีนี้มาจาก 2 ปัจจัยหลัก ปัจจัยแรกคือ ‘ผลตอบแทนของพันธบัตร (Bond Yield) กลับทิศ’ ซึ่งเป็นปัจจัยลบต่อทั้งกลุ่ม

ช่วง 2-3 ปีที่ผ่านมา Bond Yield เป็นขาลง ขณะที่กลุ่ม PF&REIT สามารถให้เงินปันผลที่สม่ำเสมอ (ในภาวะปกติ) ทำให้นักลงทุนที่มีเป้าหมายคือ ต้องการผลตอบแทนสม่ำเสมอ หันมาลงทุนใน PF&REIT มากขึ้น แต่เมื่อ Bond Yield เริ่มกลับมาสูงขึ้น ทำให้ราคาของหลักทรัพย์ในกลุ่มนี้ลดลงโดยธรรมชาติ ประกอบกับราคาที่ปรับขึ้นไปมากก่อนหน้านี้ จึงเป็นตัวเร่งให้นักลงทุนขายทำกำไรออกมา

“ด้วยสภาพคล่องที่ค่อนข้างต่ำของกลุ่ม PF&REIT เมื่อนักลงทุนมีการปรับพอร์ต ทำให้ราคาหลักทรัพย์ในกลุ่มนี้จะเหวี่ยงขึ้นลงได้ค่อนข้างแรง”

ปัจจัยที่สองคือ ‘ผลกระทบเฉพาะธุรกิจ’ จะเห็นว่า PF&REIT ในกลุ่มโรงแรมได้รับผลกระทบหนักที่สุดจากการแพร่ระบาดของโควิด-19 รองลงมาคือ กลุ่มห้างสรรพสินค้า ซึ่งกำลังซื้อส่วนหนึ่งมาจากนักท่องเที่ยว เช่นเดียวกับกองทุนรวมโครงสร้างพื้นฐานคมนาคม ซึ่งสัดส่วนผู้โดยสารราว 20% มาจากนักท่องเที่ยว

แต่ในขณะเดียวกัน ยังมี PF&REIT บางส่วนที่ผลการดำเนินงานได้รับผลกระทบน้อยคือ กลุ่มนิคมอุตสาหกรรม กลุ่มโลจิสติกส์ รวมถึงกลุ่มโรงไฟฟ้า และกลุ่มโทรคมนาคม ซึ่งมีสัญญาการรับรู้รายได้ที่ค่อนข้างแน่นอน และผู้บริโภคยังคงใช้งานกันตามปกติ

“ด้วยธรรมชาติของนักลงทุนที่เลือกลงทุนใน PF&REIT ซึ่งมักจะรับความเสี่ยงได้ต่ำ และต้องการผลตอบแทนสม่ำเสมอ หากยึดจากเป้าหมายนี้นักลงทุนควรโยกเงินจากหลักทรัพย์ที่ยังมีแนวโน้มกำไรตกต่ำ ไปหาหลักทรัพย์ที่มีผลการดำเนินงานและจ่ายเงินปันผลได้อย่างสม่ำเสมอ ซึ่งผลตอบแทนจากเงินปันผลที่ได้อย่างน้อยน่าจะไม่ต่ำกว่า 5% หรืออาจจะสูงถึง 10% สำหรับบางหลักทรัพย์ แม้ราคาจะปรับตัวลงในระยะสั้น แต่แนวโน้มระยะยาวจะฟื้นตัวได้ตามภาวะเศรษฐกิจ”

สำหรับ PF&REIT ที่ประสบปัญหาในปัจจุบัน อาจจะเห็นการพักชำระดอกเบี้ยกับเจ้าหนี้ รวมถึงขอผ่อนผันการชำระค่าเช่าจากผู้ถือหน่วย เพราะกระแสเงินสดที่ขาดหายไป รวมถึงการขายสินทรัพย์บางส่วนออกไปเพื่อประคองตัวไว้ ขณะเดียวกันหากราคาสินทรัพย์ปรับตัวลดลงไปมาก อาจจะเห็นเจ้าของสินทรัพย์ระดมเงินเข้าซื้อสินทรัพย์ไว้เอง และอาจจะยกเลิกการจดทะเบียนในตลาดหลักทรัพย์

อลงกรณ์ ประธานราษฎร์นิกร รองกรรมการผู้จัดการ บลจ. วรรณ มองว่า การลงทุนใน PF&REIT สำหรับปีนี้ยังน่าสนใจเข้าลงทุนได้ แต่ต้องเลือกสินทรัพย์ซึ่งเป็นธุรกิจที่มีแนวโน้มการเติบโตได้อยู่ ส่วนกองรีทโรงแรมนั้นยอมรับว่าอาจจะให้ผลตอบแทนได้ไม่มากหรือไม่เป็นไปตามเป้าหมาย เนื่องจากธุรกิจโรงแรมได้รับผลกระทบค่อนข้างมากจากการแพร่ระบาดของโควิด-19 ส่วนสินทรัพย์ประเภทสำนักงานให้เช่ายังได้รับผลกระทบเช่นเดียวกันจากการล็อกดาวน์ประเทศ ทำให้กิจกรรมทางเศรษฐกิจหยุดชะงักไปด้วย

“เชื่อว่ากองทรัสต์เป็นทางเลือกการลงทุนได้อยู่ แต่ผลตอบแทนอาจจะไม่มากเท่าเดิม ในปี 2564-2565 อาจจะอยู่ที่ราวๆ 5-6% ได้”

ด้าน บล. เคจีไอ เปิดเผยสถิติในช่วงปี 2559-2562 เกี่ยวกับอัตราผลตอบแทนเฉลี่ยของกองทุนโครงสร้างพื้นฐาน (IFF) อยู่ระหว่าง 5.92-7.83% ต่อปี ในขณะที่อัตราผลตอบแทนเฉลี่ยของกองทุนอสังหาริมทรัพย์ (PFund) และกองทรัสต์ฯ (REITs) อยู่ระหว่าง 5.04-5.67% ต่อปี และ 4.17-5.32% ต่อปี ตามลำดับ ในช่วงครึ่งปีแรกพบว่าอัตราผลตอบแทนเฉลี่ยของ IFF, PFund และ REITs อยู่ที่ 3.21% 3.09% และ 2.66% ตามลำดับ เนื่องจากผลการดำเนินงานอ่อนแอผิดปกติในปี 2563 เพราะการระบาดของโควิด-19

ทั้งนี้ จากการวิเคราะห์กลุ่มธุรกิจต่างๆ มองว่า กลุ่มโรงแรม เซอร์วิสอพาร์ตเมนต์ และค้าปลีก จะได้รับผลกระทบจากโควิด-19 มากที่สุด ในขณะที่กลุ่มสำนักงานและอุตสาหกรรมจะถูกกระทบน้อยกว่า

พิสูจน์อักษร: ภาวิกา ขันติศรีสกุล