“ตลาดหุ้นมีขึ้นก็ต้องมีลง แต่ลงด้วยเหตุผล อะไรคือปัญหาที่แท้จริง”

เข้าสู่เดือนที่สองของปี 2021 ตลาดก็ผันผวนน่าสนใจมากขึ้น เพราะเริ่มมี Correction แรงๆ ครั้งแรกของปีมาให้นักลงทุนได้เห็นกัน

ประเด็นเรื่องการ Correction หรือ ‘ปรับฐาน’ ของตลาด ที่จริงไม่ควรเป็นสิ่งที่เหนือความคาดหมายของนักลงทุน เพราะดัชนีหลักทรัพย์แทบทุกตลาดปรับตัวขึ้นมาเร็ว แรง แตะ All-Time High การเก็งกำไรของนักลงทุนรายย่อยก็สูง การใช้ Margin ในการซื้อขายก็มาก Position ส่วนใหญ่อยู่ในหุ้นแทบทั้งหมด ขณะเดียวกัน Policy ก็ผ่อนคลายเกินปกติไปแล้ว เหลือเพียงนโยบายการคลังซึ่งก็อาจทำได้แค่เพียงเท่ากับที่ตลาดคาด

สิ่งที่ทำให้นักลงทุนสับสนจริงๆ น่าจะเป็นฝั่ง Profit ที่ข้อมูลเศรษฐกิจส่งสัญญาณว่าการบริโภคกำลังฟื้นตัวขึ้น เงินเฟ้อยังต่ำ วัคซีนรอการผลิตและแจกจ่าย และรายได้บริษัทช่วงปลายปีที่ผ่านมาสูงกว่าที่ตลาดคาดไว้ ฉายภาพว่าเป็นแค่ ‘ช่วงเริ่มต้น’ การฟื้นตัวของเศรษฐกิจโลก เราจึงควรมองความเสี่ยงนี้แยกเป็นสองคำถาม

Question 1: โอกาสในการปรับฐานจากจุดนี้มีเท่าไร?

Answer: ในระยะสั้น การเดาจังหวะปรับฐานมีโอกาสใกล้เคียงกับการทายหัวก้อย

Goldman Sachs ทำดัชนีชื่อว่า Bull/Bear Market Indication ด้วยข้อมูลของ MSCI World ตั้งแต่ช่วงปี 1970 ถึงปัจจุบัน คำนวณว่าความน่าจะเป็นของการ Correction ในช่วงลบ 10-20% ภายใน 1 ปีและ 5 ปีข้างหน้าตอนนี้อยู่ที่ 45% และ 78% ตามลำดับ หมายความว่าจากสถิติแล้ว โอกาสที่ตลาดจะปรับตัวลงไม่ได้สูงมากอย่างที่หลายคนกังวล เพราะมีเศรษฐกิจที่ฟื้นตัวรอเราอยู่ ส่วนจะน่ากลัวจริง ควรเป็นระยะยาวหรือเมื่อเศรษฐกิจเข้าสู่ช่วงกลางของการขยายตัวรอบใหม่ไปแล้วมากกว่า

Question 2: ถึงอย่างนั้น ถ้ารู้ว่าจะมี Correction เราควรรอตลาดปรับลงก่อนหรือไม่?

Answer: ‘ควร’ ถ้ารู้จะเกิดแน่ๆ เมื่อไร แต่แท้จริงแล้วการ ‘พลาดขาขึ้น’ เป็นสิ่งที่เสียหายกว่า

เพราะไม่ใช่ทุกครั้งที่ตลาดทำจุดสูงสุดแล้วต้องปรับฐาน Bank of America เก็บสถิติ S&P 500 ย้อนกลับตั้งแต่ปี 1871 ถึงปลายปี 2020 พบว่าการลงทุนในปีต่อจากดัชนีปิดที่จุดสูงสุดใหม่ ให้ผลตอบแทนเฉลี่ยสูงถึง 15% ในปีถัดมา สูงกว่าค่าเฉลี่ยของปีที่เหลือที่แค่ 10% ส่วนใหญ่เป็นเพราะตลาดจะแตะ All-Time High เมื่อเศรษฐกิจดีมากหรือมีเรื่องดีรออยู่

ดังนั้นถ้าตลาดจะปรับฐานรอบนี้ แทนที่จะถือแค่สินทรัพย์ปลอดภัย อาจเลือกกลับเข้าลงทุนทีละน้อย ส่วนใครที่ลงทุนอยู่แล้ว แค่ต้องถามตัวเองว่ากลัวอะไรกันแน่

ถ้ากลัวว่าการลงทุนที่มีอยู่แพงเกินไป ทางที่สามารถทำได้ก็มีแค่สลับไปเป็นการลงทุนแนวมูลค่า (Value) ส่วนถ้าใครกังวลกับเรื่องเศรษฐกิจ ก็ควรเน้นการลงทุนแนวเติบโต (Growth) ที่แสดงให้เราเห็นแล้วว่า ต่อให้ลงแรงก็สามารถฟื้นตัวได้อย่างรวดเร็วในช่วงวิกฤตที่ผ่านมา

Question 3: จากนี้ไปอะไรคือสิ่งที่จะทำให้ตลาด ‘ลงหรือขึ้น’ ได้ในอนาคต?

Answer: ‘ขาขึ้น’ สำคัญที่สุดคือเศรษฐกิจฟื้นตัว พ่วงด้วยนโยบายเศรษฐกิจจากรัฐบาลสหรัฐฯ ส่วนจะ ‘ปรับฐาน’ หรือไม่อยู่ที่ระดับความผันผวน

เพราะในฝั่งนโยบายยังไม่ได้มีความแน่นอนว่าอะไรจะถูกหยิบขึ้นมาเป็นประเด็นหารือต่อจาก COVID-19 Stimulus

1. ประเด็นการลดความเหลื่อมล้ำหรือแก้ปัญหาสังคม ดูจะเป็นประเด็นที่มีโอกาสเกิดขึ้นมากที่สุด แต่อาจส่งผลบวกกับตลาดน้อยที่สุด

2. ภาษีและการลงทุนโครงสร้างฟื้นฐานเป็นสองสิ่งที่น่าจะมาคู่กัน ทำให้มีทั้งความเสี่ยงและโอกาสที่ต้องติดตาม

3. ประเด็นที่ต้องระวังมากที่สุดคือเรื่องการกำกับควบคุมธุรกรรมในตลาด หลังความผันผวนปรับขึ้นสูงจากแรงเก็งกำไรของนักลงทุนรายย่อยในช่วงนี้ รวมไปถึงการกำกับควบคุมบริษัทผู้ให้บริการรายใหญ่ในธุรกิจต่างๆ ที่อาจทำให้เกิดแรงขายสินทรัพย์เสี่ยงทั่วทั้งตลาด

เราเชื่อว่าประเด็นความผันผวนที่สูงขึ้นจากการเก็งกำไรหุ้นเช่นในกรณีของ GameStop ในสหรัฐฯ นั้นเป็นสิ่งที่นักลงทุนทั่วโลกต้องติดตาม เพราะเป็นผลข้างเคียงจากนโยบายล็อกดาวน์และนโยบายการคลัง ทำให้มีนักลงทุนรายย่อยเข้าสู่ตลาดเป็นจำนวนมาก ขณะที่นโยบายการเงินผ่อนคลายก็เป็นตัวเร่งที่ทำให้เกิดการเก็งกำไรทั่วทั้งตลาด

ดังนั้นแม้จะจบกรณี GameStop ตลาดก็อาจมีความผันผวนสูงต่อเนื่อง ซึ่งถ้ามีการขาดทุนมากขึ้น หรือผู้กำหนดนโยบายเข้าควบคุมมากเกินไป ก็คาดว่าจะส่งผลให้ตลาดปรับฐานในระยะสั้นด้วยเช่นกัน

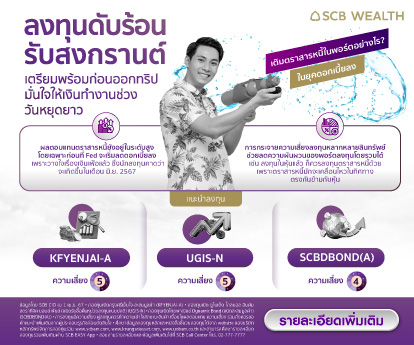

โดยสรุป เราแนะนำลงทุนในสินทรัพย์เสี่ยงต่อเนื่องในเดือนนี้ และมองว่าการฟื้นตัวของเศรษฐกิจเป็นประเด็นที่สำคัญที่สุด โดยปรับกลยุทธ์จาก Value and Growth มาเน้นการลงทุนแนวเติบโต (Growth) ที่คาดว่าจะฟื้นตัวได้เร็วในกรณีที่ตลาดปรับฐานเป็นหลัก

ส่วนนักลงทุนที่ต้องการผลตอบแทนที่เหมาะสมและสม่ำเสมอ เรายังคงแนะนำลงทุนในสินทรัพย์ที่หลากหลาย (Multi-Asset Portfolio) แทนที่การถือสินทรัพย์ปลอดภัยเพียงอย่างเดียว

ขั้นตอนการลงทุนไม่ใช่เรื่องซับซ้อน แค่ซื้อเมื่อถูกและขายเมื่อแพง แต่ความยากอยู่ที่จังหวะ ‘ถูกหรือแพง’ สามารถเกิดขึ้นได้จากหลายสถานการณ์

จึงเป็นหน้าที่ของเราที่มองให้ทะลุว่าอะไรคือ ‘เหตุผล’ ที่ตลาดใช้ซื้อขาย และเหตุผลเหล่านี้กระทบกับแนวโน้มการลงทุนระยะยาวของการลงทุนหรือไม่นั่นเอง

พิสูจน์อักษร: พรนภัส ชำนาญค้า