หลายหน่วยงานคาดว่าการระบาดของโควิด-19 จะทำให้เศรษฐกิจไทยปีนี้หดตัวลึกเป็นประวัติการณ์ใกล้ -8% เมื่อเทียบกับช่วงเดียวกันปีก่อน (YoY) และต้องใช้เวลาหลายปีกว่าจะกลับสู่ระดับก่อนการระบาด ภายใต้สภาวะเช่นนี้ ผู้ประกอบการจำนวนมากที่ได้รับผลกระทบต่างต้องการ ‘สภาพคล่อง’ เพื่อเป็นเงินทุนหมุนเวียนประคับประคองธุรกิจเดิม หรือเพื่อปรับรูปแบบการดำเนินกิจการใหม่ให้รอดผ่านช่วงโควิด-19 ไปได้

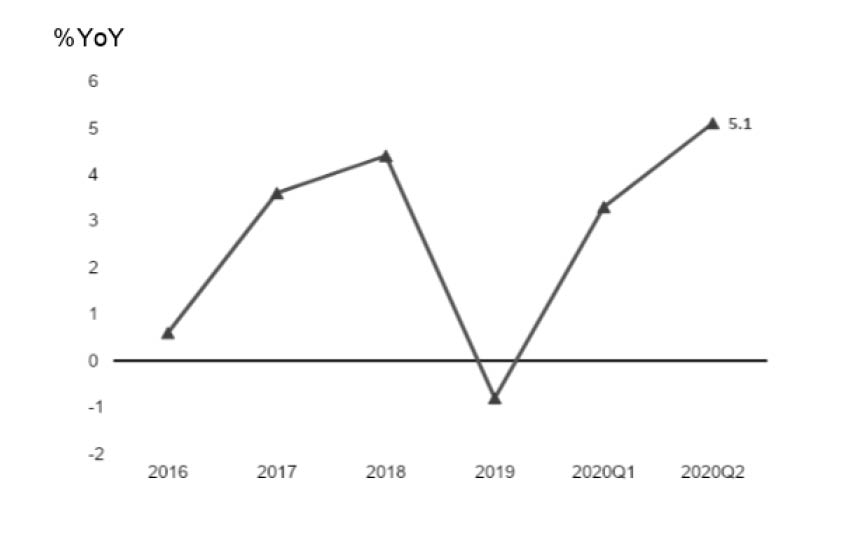

ตั้งแต่ต้นปีนี้ สถาบันการเงินต่างๆ จึงได้ให้ความร่วมมือกับภาครัฐ เพื่อช่วยเหลือด้านสภาพคล่องแก่ธุรกิจที่ได้รับผลกระทบอย่างต่อเนื่อง ทั้งการพักชำระหนี้ การปรับโครงสร้างหนี้ รวมถึงการปล่อยสินเชื่อเพิ่ม ซึ่งส่งผลให้ยอดคงค้างสินเชื่อที่ ‘แบงก์’ หรือ ‘ธนาคารพาณิชย์’ ให้แก่ธุรกิจยังขยายตัวได้ถึง 5.1%YoY ในไตรมาส 2/63 สูงสุดในรอบ 5 ปี (ภาพที่ 1)

บทความที่เกี่ยวข้อง

- ‘เฮงลิสซิ่ง’ ลุยต่อเนื่องกลยุทธ์ปี 65 ขยายสาขาเพิ่มกว่า 100 แห่ง ดันพอร์ตสินเชื่อโต 30%

- หุ้นกลุ่มธนาคาร – สินเชื่อเติบโตต่ำขยายตัวเพียง 0.4%MoM ในเดือนกุมภาพันธ์

- ‘กรุงศรี ออโต้’ คาดตลาดสินเชื่อรถยนต์ปีนี้ฟื้นตัวตามเศรษฐกิจ ตั้งเป้าดันยอดสินเชื่อใหม่โต 11%

วันนี้ผู้เขียนจึงอยากเชิญชวนผู้อ่านไขข้อเท็จจริงว่า สินเชื่อแบงก์ที่เพิ่มขึ้นในช่วงโควิด-19 ไหลไปสู่ธุรกิจใด และขอตั้งประเด็นชวนคิดว่า ทำอย่างไรจึงจะช่วยให้สภาพคล่องกระจายตัวทั่วถึงได้ยิ่งขึ้น

อัตราการเติบโตของสินเชื่อธุรกิจ

หมายเหตุ: สินเชื่อธุรกิจของธนาคารพาณิชย์ทั้งระบบ (รวมสินเชื่อที่ให้แก่ธุรกิจการเงิน)

ข้อเท็จจริงที่ 1 สินเชื่อแบงก์ส่วนหนึ่งไหลไปสู่ธุรกิจกลุ่มที่ได้รับผลกระทบจากโควิด-19 แต่ยังกระจายไม่ทั่วถึง

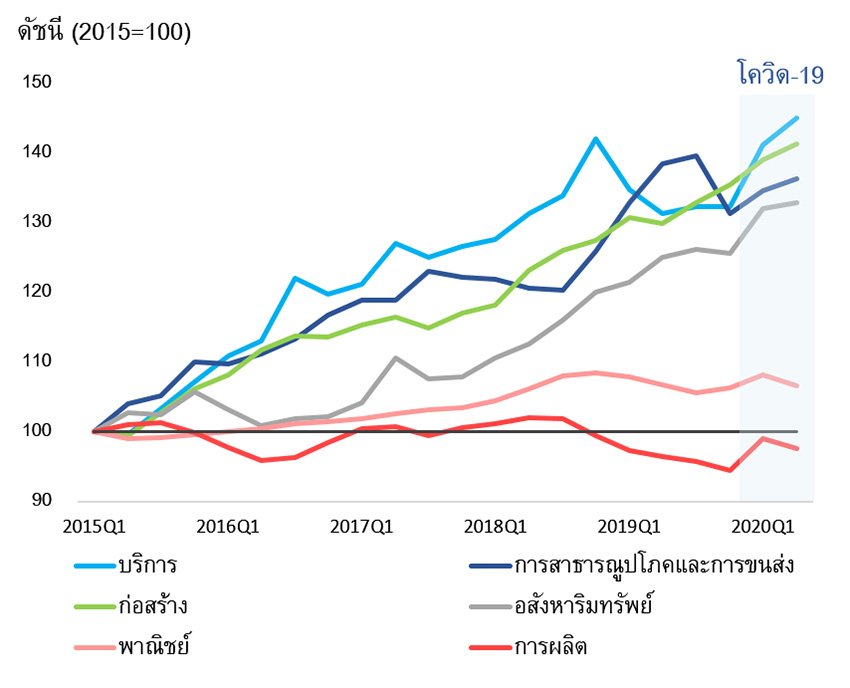

หากพิจารณาว่ากลุ่มธุรกิจประเภทใดได้รับสินเชื่อมากขึ้นในช่วงโควิด-19 จะพบว่า สภาพคล่องไหลไปสู่กลุ่มธุรกิจในภาคเศรษฐกิจที่ได้รับผลกระทบบ้างแล้ว เช่น ภาคบริการ ซึ่งส่วนใหญ่เป็นหมวดที่พักแรม และบริการด้านอาหาร สินเชื่อในหมวดนี้ขยายตัวเร่งขึ้นค่อนข้างชัดเจนกว่าธุรกิจประเภทอื่น และขยายตัวในทุกภูมิภาค สะท้อนความช่วยเหลือสภาพคล่องที่ช่วยประคับประคองธุรกิจได้บางส่วน ในช่วงที่ระดับกิจกรรมทางเศรษฐกิจในแต่ละสาขายังฟื้นตัวไม่เท่ากัน (ภาพที่ 2 และ 3) อย่างไรก็ตาม ธุรกิจบางกลุ่มยังไม่ได้รับสินเชื่อเพิ่มขึ้นชัดเจน เช่น ภาคการผลิต และภาคการค้าที่ยังหดตัว

ยอดคงค้างสินเชื่อธุรกิจ แยกตามประเภทธุรกิจ

หมายเหตุ: ยอดคงค้างเงินให้สินเชื่อในประเทศของธนาคารพาณิชย์ จำแนกตามประเภทธุรกิจ (ปรับฤดูกาล)

ดัชนีกิจกรรมทางเศรษฐกิจเทียบช่วงก่อนโควิด-19

ข้อเท็จจริงที่ 2 สินเชื่อแบงก์ไหลไปสู่ธุรกิจขนาดใหญ่มากกว่า SMEs

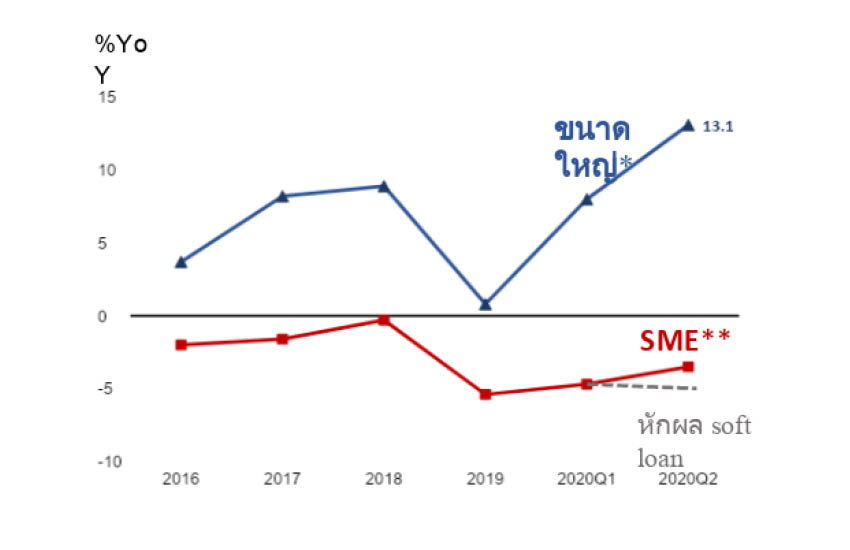

หากพิจารณาในมิติขนาดธุรกิจ สินเชื่อแบงก์ที่เพิ่มขึ้นในช่วงโควิด-19 กระจายไปสู่ธุรกิจขนาดใหญ่มากกว่า SMEs โดยในช่วงไตรมาส 2/63 สินเชื่อที่ให้แก่ธุรกิจขนาดใหญ่ ซึ่งมีวงเงินกับแบงก์แบงก์หนึ่งตั้งแต่ 500 ล้านบาทขึ้นไป ขยายตัวสูงถึง 13.1%YoY มากกว่าในช่วง 4 ปีก่อนหน้า ขณะที่สินเชื่อที่ให้แก่ธุรกิจ SMEs ซึ่งมีวงเงินกับแบงก์แบงก์หนึ่งต่ำกว่า 500 ล้านบาท หดตัว -3.5%YoY ต่อเนื่องเป็นปีที่ 5 แม้ได้รับผลบวกจากมาตรการสนับสนุนด้านสินเชื่อ หรือซอฟต์โลนของภาครัฐไปบ้างแล้วก็ตาม (ภาพที่ 4)

อัตราการเติบโตของสินเชื่อธุรกิจ แยกตามขนาดธุรกิจ

หมายเหตุ: * ธุรกิจที่มีวงเงินสินเชื่อกับธนาคารพาณิชย์แต่ละแห่งเกิน 500 ล้านบาท

** ธุรกิจที่มีวงเงินสินเชื่อกับธนาคารพาณิชย์แต่ละแห่งไม่เกิน 500 ล้านบาท

อัตราการขยายตัวของสินเชื่อธุรกิจธนาคารพาณิชย์ทั้งระบบนี้ ไม่รวมสินเชื่อที่ให้แก่ธุรกิจการเงิน

นอกจากนี้ การกระจายตัวของสินเชื่อไปสู่ธุรกิจขนาดใหญ่มากกว่า SMEs ยังพบในธุรกิจแทบทุกประเภทในช่วงโควิด-19 รวมถึงธุรกิจที่ได้รับผลกระทบด้วย อาทิ ในหมวดที่พักแรม สินเชื่อธุรกิจที่มีวงเงิน 500 ล้านบาทขึ้นไป โตสูงกว่า 20% เทียบจากสิ้นปี 2562 ขณะที่สินเชื่อธุรกิจที่มีวงเงินต่ำกว่า 20 ล้านบาท หดตัว -4.6% สะท้อนว่าความช่วยเหลือด้านสภาพคล่องไหลไปสู่บางกลุ่มที่ได้รับผลกระทบแต่ยังไม่ทั่วถึง

เหตุผลหนึ่งที่ช่วยอธิบายว่าทำไมสินเชื่อยังไม่ค่อยกระจายตัวทั่วถึง คือ ธุรกิจ SMEs มีต้นทุนความเสี่ยงจากการให้สินเชื่อ (Credit Cost) สูงกว่าธุรกิจขนาดใหญ่ สะท้อนจาก NPL ของสินเชื่อธุรกิจ SMEs ที่เฉลี่ย 6.1% ขณะที่ NPL ของสินเชื่อธุรกิจขนาดใหญ่ เฉลี่ย 2.1% ในช่วง 4 ปีที่ผ่านมา นอกจากนี้ สถานการณ์ที่เศรษฐกิจมีความไม่แน่นอนสูง ทำให้แบงก์ประเมินความสามารถในการชำระหนี้ของธุรกิจได้ยากขึ้น หลายแบงก์จึงยังระมัดระวังในการให้สินเชื่อธุรกิจมากขึ้น ส่งผลให้สภาพคล่องไหลไปสู่ธุรกิจขนาดใหญ่ ที่มีแนวโน้มฟื้นตัวชัดเจนมากกว่ากลุ่มที่ประเมินแนวโน้มได้ยาก

บทสรุป

โดยสรุป สินเชื่อไหลไปสู่ธุรกิจกลุ่มที่ได้รับผลกระทบจากโควิด-19 บ้างแล้ว แต่เม็ดเงินยังกระจายไม่ทั่วถึง โดยเฉพาะธุรกิจ SMEs ส่วนหนึ่งเนื่องจากต้นทุน Credit Cost สูง และการประเมินความสามารถในการชำระหนี้ยังทำได้ยาก

หากจะทำให้สภาพคล่องไหลไปสู่ผู้ที่ได้รับผลกระทบอย่างทั่วถึง ทั้งกลุ่มที่มี Credit Cost สูง และกลุ่มที่ยังประเมินความเสี่ยงได้ยาก ทางหนึ่งที่อาจตอบโจทย์นี้ได้คือ การลด Credit Cost ของธุรกิจ อาทิ ความช่วยเหลือลักษณะเดียวกับที่ บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) ได้เข้ามาค้ำประกันสินเชื่อ เพื่อช่วยลดภาระต้นทุน Credit Cost บางส่วน และทำให้แบงก์ตัดสินใจให้สินเชื่อแก่ SMEs เพิ่มขึ้น นอกจากนี้ ภาครัฐอาจพิจารณาให้ความช่วยเหลือทางการเงินเพิ่มเติมเฉพาะกลุ่ม ผ่านช่องทางต่าง ๆ ควบคู่กัน เช่น สถาบันการเงินเฉพาะกิจ ซึ่งจะช่วยให้ภาคการเงินมีบทบาทสนับสนุนการฟื้นตัวของธุรกิจต่างๆ ได้ทั่วถึงในระยะต่อไป

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย

ติดตามข่าวสารศรษฐกิจ ธุรกิจ การเงิน และการลงทุน เพิ่มเติมได้ที่ Facebook: THE STANDARD WEALTH และ YouTube: THE STANDARD

พิสูจน์อักษร: วรรษมล สิงหโกมล