นักวิเคราะห์มองแนวโน้มกำไร ‘กลุ่มยานยนต์’ ฟื้นครึ่งปีหลัง อานิสงส์รัฐบาลคลายล็อกดาวน์-ค่ายรถยนต์ออกโมเดลใหม่ดันยอดผลิตรถยนต์เดือนกันยายนทะลุแสนคัน และดีสุดในรอบ 5 เดือน พร้อมเพิ่มนำ้หนักลงทุน ‘มากกว่าตลาด’

บล.หยวนต้า ระบุในบทวิเคราะห์ว่า ฝ่ายวิจัยมองหุ้นกลุ่มชิ้นส่วนยานยนต์น่าสนใจมากขึ้น หลังจากเห็นตัวเลขยอดผลิตรถยนต์ในเดือนกันยายน 2563 สูงกว่า 1 แสนคันเป็นเดือนที่ 2 ติดต่อกัน และดีที่สุดในรอบ 5 เดือน โดยฝ่ายวิจัยได้ปรับน้ำหนักการลงทุนเป็นมากกว่าตลาด จากเดิมที่ให้น้ำหนักลงทุนเท่าตลาด และคาดการณ์ว่าผลประกอบการกลุ่มชิ้นส่วนยานยนต์จะเริ่มเห็นกำไรในครึ่งหลังของปี (2H63)

สภาอุตสาหกรรมเปิดเผยรายงานตัวเลขยอดผลิตรถยนต์ในเดือนกันยายน 2563 ที่ 150,345 คัน ลดลง 11% YoY แต่ถือว่าดีขึ้นจากเดือนก่อนถึง 28% ถือว่าปรับเพิ่มเกิน 1 แสนคัน เป็นเดือนที่ 2 ติดต่อกัน และดีสุดในรอบ 5 เดือน ซึ่งรับประโยชน์จากมาตรการคลายล็อกดาวน์ ทำให้ผู้ผลิตเริ่มกลับมาผลิตมากขึ้น ทั้งนี้การผลิตเพื่อการส่งออกลดลง 25% YoY และผลิตเพื่อจำหน่ายในประเทศเพิ่มขึ้น 5% YoY ขณะที่

รถยนต์ที่ผลิตได้ใน 9 เดือนแรก มีจำนวนทั้งสิ้น 963,066 คัน ลดลง 39% YoY

ส่วนยอดส่งออกรถยนต์สำเร็จรูปเดือนกันยายน 2563 อยู่ที่ 63,941 คัน ดีขึ้น 11%จากเดือนก่อน แต่ยังลดลง 34% YoY โดยส่งออกลดลงทุกตลาด เนื่องจากประเทศคู่ค้ายังคงได้รับผลกระทบจากโควิด-19 สำหรับยอดขายรถยนต์ในประเทศอยู่ที่ 77,433 เพิ่มขึ้น 12% จากเดือนก่อน และเพิ่มขึ้น 2% YoY ซึ่งถือเป็นบวกครั้งแรกในรอบปีรับผลบวกจากการที่รัฐบาลผ่อนคลายล็อกดาวน์ และค่ายรถยนต์ที่เริ่มออกโมเดลใหม่ช่วยกระตุ้นการซื้อรถยนต์มากขึ้น

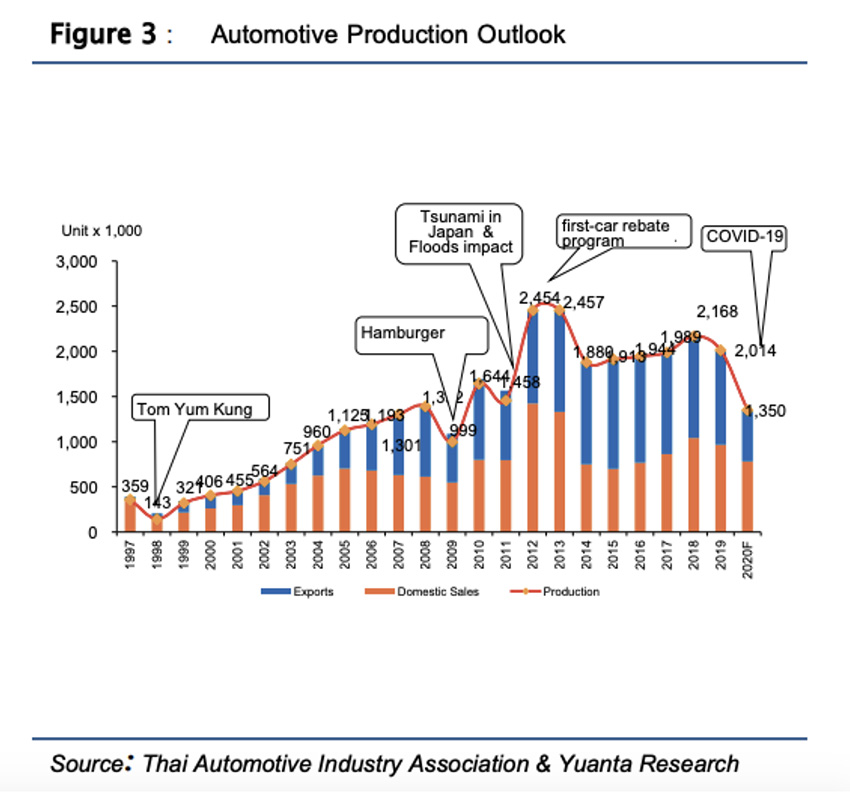

ภาพรวมยอดการผลิตรถยนต์ของไทย

อ้างอิง: สมาคมอุตสาหกรรมยานยนต์ไทย และ บล.หยวนต้า

คาดกำไรครึ่งปีหลังพลิกบวกและโตต่อเนื่องปีหน้า

แนวโน้มผลประกอบการ 3Q63 ของหุ้นกลุ่มชิ้นส่วน ส่วนใหญ่เริ่มพลิกจากที่ขาดทุนเป็นกำไร ซึ่งหลังรัฐบาลคลายล็อกดาวน์ ทำให้ค่ายรถยนต์เริ่มกลับมาเดินเครื่องผลิตเพิ่มขึ้น และมีการจัดงานมอเตอร์โชว์กระตุ้นยอดขายในระดับหนึ่ง กอปรกับค่ายรถมีการย้ายฐานการผลิตมาใช้ไทยเป็นฐานในการส่งออกมากขึ้น ส่งผลให้ยอดผลิตรถยนต์ใน 3Q63 ปรับเพิ่ม 134% QoQ เป็น 356,934 คัน

แนวโน้มใน 4Q63 คาดยังฟื้นตัวดีขึ้นต่อเนื่อง หลังค่ายรถยนต์ส่วนใหญ่ประกาศเพิ่มกำลังการผลิต ภาพรวมปี 2563 คาดยอดผลิตรถยนต์ของประเทศที่ 1.35 ล้านคัน (-33% YoY) ปรับเพิ่มจากสมมติฐานเดิมที่ 1.25 ล้านคัน จากยอดผลิตที่ฟื้นตัวดีกว่าที่คาดไว้ ขณะที่คาดกำไรปกติของกลุ่มชิ้นส่วนยานยนต์ภายใต้ Coverage ปี 2563 ที่ 1,252 ล้านบาท -66%

โดย SAT คาดกำลังการผลิตปรับลดลงจากปีก่อนที่ 65% เหลือ 51% ส่งผลให้กำไรปกติปรับลดลง 67% YoY เหลือ 298 ล้านบาท ขณะที่คาดปี 2564 กลับมาเติบโต 85% YoY เป็น 550 ล้านบาท STANLY คาดกำลังการผลิตสำหรับโคมไฟและหลอดไฟรถยนต์จะปรับลดลงจากปีก่อนที่ 80% เหลือ 59% โดยคาดกำไรปกติลดลง 34% YoY เหลือ 1,316 ล้านบาท ขณะที่คาดปี 2564 กลับมาเติบโต 20% YoY เป็น 1,572 ล้านบาท และ AH คาดกำลังการผลิตปรับลดลงจากปีก่อนที่ 82% เหลือ 66% มีผลขาดทุน 362 ล้านบาท แต่จะพลิกกลับมามีกำไรปี 2564 ที่ 517 ล้านบาท

ปรับน้ำหนักลงทุน ‘มากกว่าตลาด’

ทั้งนี้ บล.หยวนต้า ปรับน้ำหนักลงทุนเป็นมากกว่าตลาด โดยมองว่าผลประกอบการของหุ้นในกลุ่มชิ้นส่วนรถยนต์ได้ผ่านจุดต่ำสุดไปแล้ว ขณะที่ 2H63 คาดส่วนใหญ่ผลประกอบการเริ่มพลิกกลับมามีกำไร และคาดว่ากำไรหุ้นกลุ่มชิ้นส่วนจะกลับมาเติบโตโดดเด่น 111% YoY ในปี 2564 จากฐานที่ต่ำ บนสมมติฐานการแพร่ระบาดของโควิด-19 ทั้งในประเทศและต่างประเทศคลี่คลายในทางที่ดีขึ้น

“เราเลือก AH เป็นหุ้น Top Pick ด้วย Valuation ที่ถูกสุดในกลุ่ม โดยซื้อขายเพียง 0.5 เท่าของ BV โดยแนะนำ ‘ซื้อ’ สำหรับ AH (มูลค่าพื้นฐาน 18.20 บาท) อิง P/E เฉลี่ย 5 ปี +0.5SD ที่ 11.4x แนะนำ ‘ซื้อ’ STANLY (มูลค่าพื้นฐาน 179 บาท) อิง P/E เฉลี่ย 5 ปี ที่ 10.5 เท่า ส่วน SATแนะนำ ‘เก็งกำไร’ (มูลค่าพื้นฐาน 13.80 บาท) ใช้ P/E เฉลี่ย 5 ปี +0.5SD ที่ 10.7 เท่า”

ชู SAT หุ้นเด่นรับคำสั่งซื้อพิเศษจากสหรัฐฯ

ด้าน บล.ฟิลลิป คาดการณ์ผลประกอบการของ บมจ.สมบูรณ์ แอ๊ดวานซ์ เทคโนโลยี (SAT) ใน 3Q63 เป็นบวก หรือมีกำไรสุทธิ 119 ล้านบาท จาก 2Q63 ที่ขาดทุนสุทธิที่ 143 ล้านบาท แต่ยังลดลง 47.4% y-y ปัจจัยที่พลิกกลับมาเป็นบวก q-q หลักๆ เป็นผลจากภาพรวมอุตสาหกรรมยานยนต์ที่ดีขึ้น สะท้อนจากตัวเลขยอดผลิตรถยนต์ Q363 (เดือนกรกฎาคม-กันยายน 2563) อยู่ที่ 356,934 คัน ดีขึ้นจาก 2Q63 (เดือนเมษายน-มิถุนายน 2563) ที่ 152,450 คัน ซึ่งหนุนรายได้จากการขายและการให้บริการเติบโต 90.4% q-q ขณะที่ U-Rate คาดเพิ่มขึ้นแตะ 54% จาก 26% ใน 2Q63 เช่นเดียวกับ GPM ที่คาดปรับเพิ่มขึ้นเป็น 16.8% จาก 2Q63 ที่ติดลบ 5.4%

สำหรับแนวโน้ม 4Q63 คาดว่ายังเห็นสัญญาณการฟื้นตัวต่อ หากสถานการณ์การแพร่ระบาดของโควิด-19 ยังควบคุมได้ นอกจากนี้ บริษัทยังมีปัจจัยเฉพาะตัวจากยอดคำสั่งซื้อใหม่จากสหรัฐอเมริกา ที่คาดจะเริ่มรับรู้รายได้ ตั้งแต่ 4Q63 มูลค่ารวม 300 ล้านบาทต่อปี

พิสูจน์อักษร: ลักษณ์นารา พักตร์เพียงจันทร์