เกิดอะไรขึ้น:

สัปดาห์นี้หุ้นกลุ่มธนาคารได้ทยอยประกาศผลประกอบการไตรมาส 1/2563 โดยเบื้องต้นพบว่าภาพรวมกำไรสุทธิไตรมาส 1/2563 ของกลุ่มธนาคารหดตัวลง YoY โดยมีสาเหตุหลักๆ จากรายได้ที่ไม่ใช่ดอกเบี้ย (Non-Net Interest Income – Non-NII) ลดลงอย่างมาก ซึ่งเกิดจากกำไรจากธุรกรรมเพื่อการค้าและมูลค่าเงินลงทุนในหลักทรัพย์ที่ลดลง ซึ่งเป็นผลกระทบมาจากความผันผวนของตลาดการเงินที่ได้รับผลกระทบมาจากความกังวลจากภาวะเศรษฐกิจถดถอย เนื่องจากการแพร่ระบาดของโควิด-19

ขณะที่จำนวนสินเชื่อไตรมาส 1/2563 ในภาพรวมยังคงเติบโตทั้ง YoY และ QoQ รวมถึงส่วนต่างอัตราดอกเบี้ย (Net Interest Margin – NIM) ขยายตัว QoQ เกิดจากต้นทุนเงินทุนที่ลดลงทั้งต้นทุนเงินฝากและการปรับลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูและพัฒนาระบบสถาบันการเงินลง

สรุปกำไรสุทธิไตรมาส 1/2563 ของแต่ละธนาคาร

- บมจ.ธนาคารกรุงศรีอยุธยา (BAY) มีกำไรสุทธิ 7 พันล้านบาท ลดลง 44.8%YoY

- บมจ.ธนาคารกรุงเทพ (BBL) มีกำไรสุทธิ 7.7 พันล้านบาท ลดลง 15.0%YoY

- บมจ.ธนาคารกสิกรไทย (KBANK) มีกำไรสุทธิ 6.6 พันล้านบาท ลดลง 34.5%YoY

- บมจ.ธนาคารเกียรตินาคิน (KKP) รายงานกำไรสุทธิที่ 1.48 พันล้านบาท เพิ่มขึ้น 20.8%YoY

- บมจ.ธนาคารกรุงไทย (KTB) มีกำไรสุทธิ 6.1 พันล้านบาท ลดลง 16.7%YoY

- บมจ.แอล เอช ไฟแนนซ์เชียล กรุ๊ป (LHFG) มีผลขาดทุนสุทธิ 709 ล้านบาท

- บมจ.ธนาคารไทยพาณิชย์ (SCB) มีกำไรสุทธิ 9.25 พันล้านบาท เพิ่มขึ้น 1.0%YoY

- บมจ.ทิสโก้ไฟแนนเชียลกรุ๊ป (TISCO) มีกำไรสุทธิ 1.48 พันล้านบาท ลดลง 14.2%YoY

- บมจ.ธนาคารทหารไทย (TMB) มีกำไรสุทธิ 4.2 พันล้านบาท เพิ่มขึ้น 163.7%YoY (กำไรสุทธิที่เติบโตโดดเด่นเกิดจากการประเมินผลประโยชน์ที่เกิดจากการควบรวมกิจการกับ TBANK)

กระทบอย่างไร:

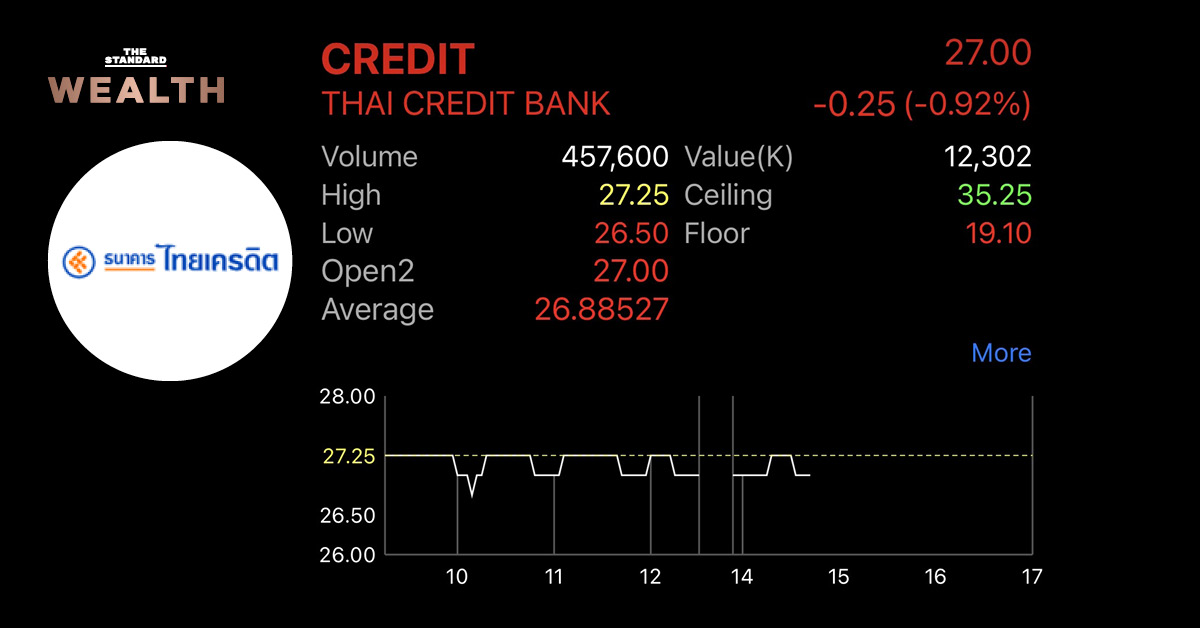

นับตั้งแต่ก่อนประกาศผลการดำเนินงานจนถึงปัจจุบัน (17-23 เมษายน 2563) ดัชนีราคาหุ้นกลุ่มธนาคาร (SETBANK Index) ปรับตัวลง -2.14% ซึ่งมองว่าได้สะท้อนถึงผลการดำเนินงานของหุ้นกลุ่มธนาคารที่ออกมาอ่อนแอแล้ว และสวนทางกับ SET Index ที่ยังคงเดินหน้าปรับตัวขึ้น 2.69% สู่ระดับ 1,272.53 จุด

มุมมองต่อหุ้นกลุ่มธนาคาร:

SCBS คาดว่าภาพรวมแนวโน้มกำไรสุทธิปี 2563 ของหุ้นกลุ่มธนาคารจะหดตัวลง 27% เมื่อเทียบกับปี 2562 โดยได้รับแรงกดดันจากต้นทุนความเสี่ยงจากการให้สินเชื่อ (Credit Cost) ที่เพิ่มขึ้นจากการตั้งสำรองเพิ่มขึ้นเพื่อสะท้อนผลกระทบจากโควิด-19 รวมถึง NIM มีแนวโน้มที่แคบลง หลังจากธนาคารหลายแห่งประกาศลดอัตราดอกเบี้ยเงินกู้ (MLR, MOR, MRR) ลง

ด้านสถานะทางการเงินของกลุ่มธนาคารยังแข็งแกร่งกว่าช่วงวิกฤตการเงินปี 2540 โดยอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (Capital Adequacy Ratio – CAR) ของธนาคารพาณิชย์โดยรวม ณ สิ้นปี 2562 อยู่ที่ 19.32% (16.1% ของเงินกองทุนชั้นที่ 1) ซึ่งสูงกว่าช่วงวิกฤตการเงินปี 2540 ที่มี CAR อยู่ที่ระดับ 9.23%

ขณะที่ด้านสภาพคล่องโดยรวมยังคงดีกว่าช่วงวิกฤตการเงินเช่นกัน โดยอัตราส่วนเงินให้สินเชื่อต่อเงินรับฝาก ณ สิ้นปี 2562 อยู่ที่ 92.6% ดีกว่าปี 2540 ที่ระดับ 134.8%

แม้ผลประกอบการปี 2563 ของกลุ่มธนาคารจะมีทิศทางที่อ่อนแอ แต่ด้านสถานะทางเงินและสภาพคล่องที่แข็งแกร่งนี้จะทำให้หุ้นกลุ่มธนาคารสามารถรับมือกับวิกฤตครั้งนี้ได้

ข้อมูลเพิ่มเติม:

%YoY คือเปอร์เซ็นต์การเปลี่ยนแปลงช่วงเวลาเดียวกันเมื่อเทียบกับปีก่อนหน้า

%QoQ คือเปอร์เซ็นต์การเปลี่ยนแปลงช่วงเวลาเดียวกันเมื่อเทียบกับไตรมาสก่อนหน้า

พิสูจน์อักษร: ภาสิณี เพิ่มพันธุ์พงศ์