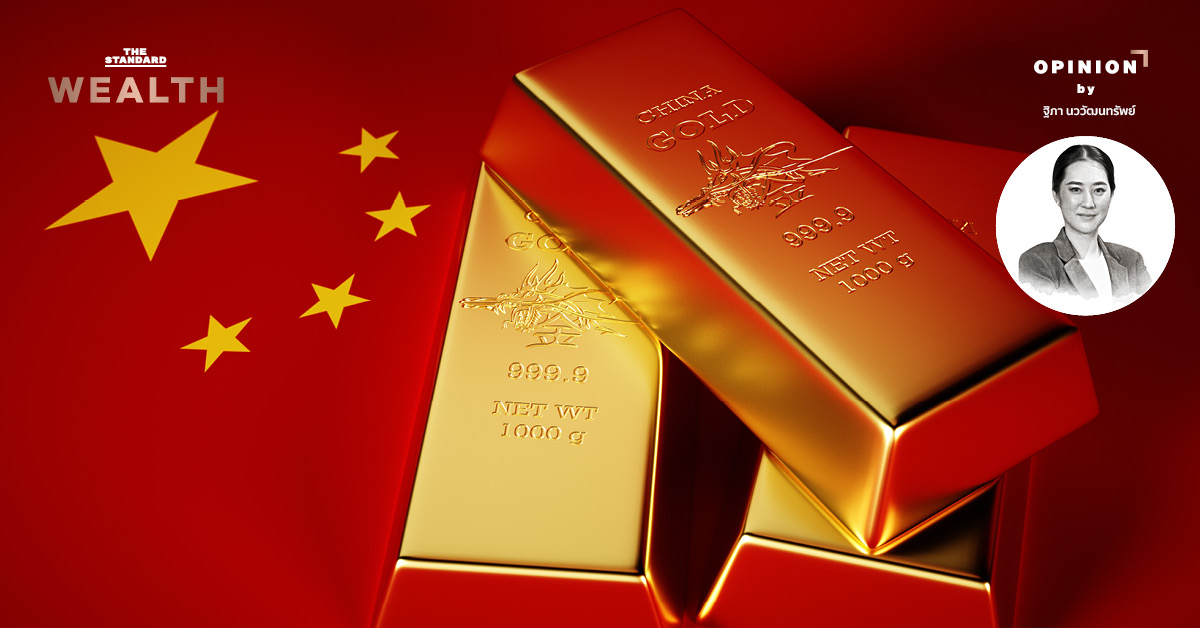

หากว่ากันด้วยเรื่อง ‘อัตราดอกเบี้ยนโยบายของไทย’ ที่คณะกรรมการนโยบายการเงิน (กนง.) ได้ประกาศให้คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 2.50% การประชุมครั้งล่าสุดเมื่อเดือนกุมภาพันธ์ 2567 นั้นจะพบว่า คณะกรรมการ กนง. ส่วนใหญ่มีความเห็นเกี่ยวกับการคงอัตราดอกเบี้ยครั้งนี้ว่าอยู่ในระดับที่เหมาะสม และสามารถสนับสนุนการขยายตัวทางเศรษฐกิจได้อย่างยั่งยืน อย่างไรก็ตาม ยังมีกรรมการบางท่านที่ให้ความเห็นต่าง และมีความกังวลจากภาครัฐบาลเกี่ยวกับระดับอัตราดอกเบี้ยที่อาจสูงเกินไปจนไม่สนับสนุนการเติบโตของเศรษฐกิจของประเทศ ซึ่งสะท้อนถึงมุมมองต่ออัตราดอกเบี้ยนโยบายในหลากหลายแง่มุม บทความนี้จึงอยากขอนำเสนอภาพอัตราดอกเบี้ยนโยบายในมิติต่างๆ ที่เป็นไปได้

เริ่มจากการเปรียบเทียบอัตราดอกเบี้ยนโยบายของไทยกับประเทศพัฒนาแล้ว รวมถึงประเทศอื่นที่อยู่ในภูมิภาค ก็จะเห็นได้ว่าอัตราดอกเบี้ยนโยบายของไทยยังอยู่ในระดับที่ค่อนข้างต่ำเมื่อเปรียบเทียบกับประเทศอื่น ซึ่งการเปรียบเทียบรูปแบบนี้อาจไม่สามารถสะท้อนถึงภาวะเศรษฐกิจได้อย่างครบถ้วน ดังนั้นนักเศรษฐศาสตร์หรือนักวิชาการจึงมักพิจารณาอัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) เพื่อประเมินระดับความสูงหรือต่ำเชิงเปรียบเทียบของอัตราดอกเบี้ยในแต่ละประเทศ โดยเป็นการคำนวณส่วนต่างระหว่างอัตราดอกเบี้ยนโยบายและอัตราเงินเฟ้อ ซึ่งวิธีการนี้อาจให้ผลลัพธ์ที่แตกต่างกันได้ เพราะจะขึ้นอยู่กับอัตราเงินเฟ้อที่นำมาพิจารณา

และหากนำอัตราดอกเบี้ยนโยบายมาหักด้วยอัตราเงินเฟ้อในปัจจุบันก็จะพบว่า ในความเป็นจริงอัตราดอกเบี้ยที่แท้จริงของประเทศไทยก็อยู่ในระดับที่สูงเมื่อเทียบกับประเทศอื่นๆ นั่นก็เพราะอัตราเงินเฟ้อในต่างประเทศนั้นยังคงอยู่ในระดับที่สูงกว่าค่าเฉลี่ยในอดีต ขณะที่ตัวเลขเงินเฟ้อของประเทศไทยอยู่ในระดับติดลบ ดังนั้นจึงส่งผลให้อัตราดอกเบี้ยที่แท้จริงของไทยอยู่ในระดับที่สูงกว่าอัตราดอกเบี้ยนโยบาย

อย่างไรก็ตาม ธนาคารแห่งประเทศไทยมีมุมมองว่า อัตราเงินเฟ้อของไทยในปัจจุบันได้รับอิทธิพลมาจากการสนับสนุนราคาพลังงานทั้งค่าไฟและค่าน้ำมันเชื้อเพลิงจากทางภาครัฐบาล ดังนั้นอัตราดอกเบี้ยที่แท้จริงจึงอาจพิจารณาจากอีกมุมหนึ่งได้ โดยนำตัวเลขค่าเฉลี่ยของเงินเฟ้อในระยะข้างหน้าของประเทศต่างๆ ซึ่งได้มาจากผลสำรวจมุมมองของนักวิเคราะห์มาใช้แทนตัวเลขอัตราเงินเฟ้อในปัจจุบัน เพื่อสะท้อนอัตราดอกเบี้ยที่แท้จริงในระยะข้างหน้า ซึ่งจะเห็นได้ว่าอัตราดอกเบี้ยที่แท้จริงของประเทศไทยนั้นได้มีการปรับตัวลดลงอย่างมีนัยสำคัญ อีกทั้งคาดว่าอัตราเงินเฟ้อในอนาคตจะมีการปรับตัวเพิ่มขึ้นเข้าสู่กรอบของทางธนาคารแห่งประเทศไทย และอยู่ในระดับกลางเมื่อเทียบกับประเทศต่างๆ ซึ่งจากการวิเคราะห์ข้างต้นจะพบว่า มุมมองที่แตกต่างกันของแต่ละหน่วยงานหรือนักเศรษฐศาสตร์เกิดจากการให้น้ำหนักของมิติในการมองภาพเศรษฐกิจที่แตกต่างกันออกไป จึงส่งผลให้การพิจารณาอัตราดอกเบี้ยนโยบายนั้นมีความแตกต่างกันด้วยเช่นกัน

อีกแนวคิดหนึ่งที่น่าสนใจคือ การประเมินแนวโน้มอัตราดอกเบี้ยนโยบายในอีก 1 ปีข้างหน้าจากราคาตลาดของตราสารหนี้ โดยข้อมูลจาก Bloomberg แสดงให้เห็นว่า ตลาดคาดการณ์อัตราดอกเบี้ยนโยบายในอนาคตของประเทศส่วนใหญ่มีแนวโน้มที่จะปรับตัวลดลง ซึ่งสำหรับประเทศไทยนั้น ตลาดคาดการณ์ว่าดอกเบี้ยนโยบายจะอยู่ที่ระดับ 1.96% ซึ่งต่ำกว่าระดับปัจจุบันที่ 2.50% สะท้อนมุมมองของนักลงทุนว่า อัตราดอกเบี้ยนโยบายในปัจจุบันนั้นอยู่ในระดับที่สูงเกินไป และมีแนวโน้มที่จะมีการลดอัตราดอกเบี้ยลงในระยะ 1 ปีข้างหน้ามากถึง 2 ครั้ง หรือ 0.50% สอดคล้องกับทิศทางอัตราดอกเบี้ยนโยบายของประเทศส่วนใหญ่

จากการประเมินทิศทางของอัตราดอกเบี้ยจากหลายมิติพบว่า อัตราดอกเบี้ยนโยบายมีแนวโน้มที่จะลดลงในอนาคต ซึ่งสถานการณ์นี้ส่งผลดีต่อการลงทุนในตราสารหนี้ เนื่องจากหากอัตราดอกเบี้ยนโยบายถูกปรับลดลงตามคาดการณ์ของตลาดจะส่งผลให้อัตราผลตอบแทนพันธบัตรมีแนวโน้มที่จะปรับตัวลดลงได้ต่อเนื่อง และราคาของพันธบัตรจะมีโอกาสในการปรับเพิ่มขึ้น ดังนั้นการลงทุนในตราสารหนี้นอกจากจะได้รับผลตอบแทนจากอัตราดอกเบี้ยที่อยู่ในระดับที่สูงในปัจจุบันแล้ว ยังมีโอกาสในการทำกำไรจากราคาที่เพิ่มขึ้น ดังนั้นจึงเป็นช่วงเวลาที่ดีสำหรับการลงทุนในตราสารหนี้ระยะยาวหรือกองทุนตราสารหนี้ที่มีอายุการลงทุนเฉลี่ยที่สูง เพราะมีแนวโน้มที่จะได้รับผลกำไรสูงกว่าการลงทุนในตราสารหนี้ระยะสั้น อย่างไรก็ดี การลงทุนในตราสารหนี้ระยะยาวยังคงมีความผันผวนสูงหากเทียบกับการลงทุนในตราสารหนี้ระยะสั้น