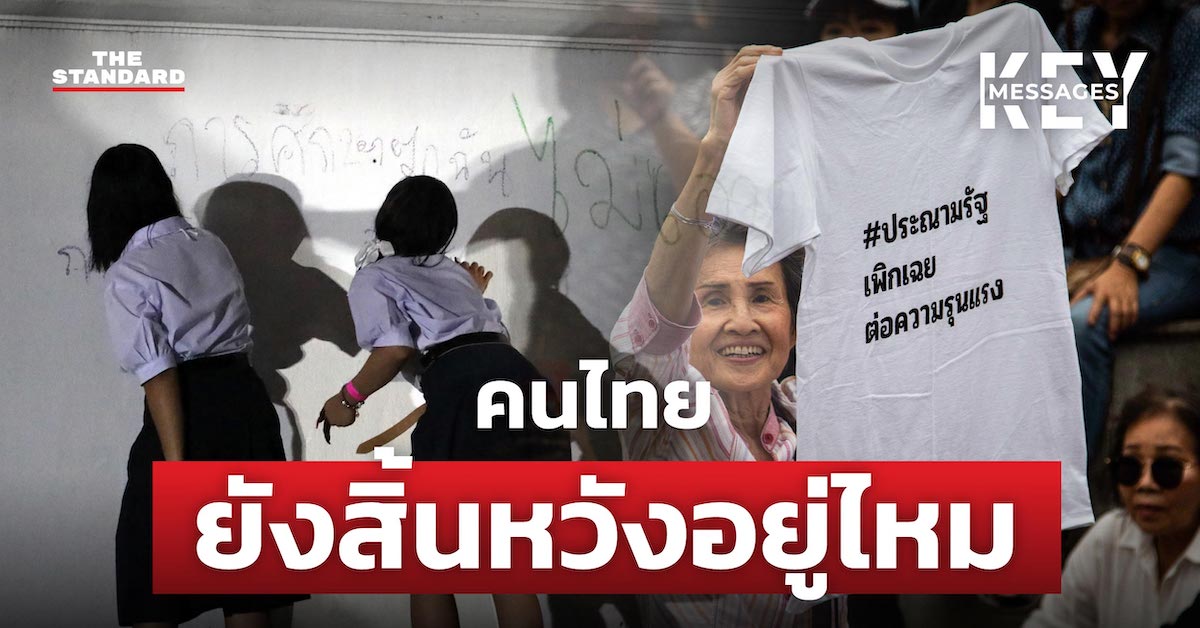

เรื่องราวการผิดนัดชำระหนี้หุ้นกู้มูลค่าราว 600 ล้านบาท ของ บมจ.เจเคเอ็น โกลบอล กรุ๊ป (JKN) ยังคงมีพัฒนาการออกให้เห็นอย่างต่อเนื่อง ในระหว่างที่บริษัทและผู้บริหารอย่าง แอน-จักรพงษ์ จักราจุฑาธิบดิ์ กำลังเร่งหาทางออกและแก้ไขปัญหาที่เกิดขึ้น

เพื่อเป็นบทเรียนและกรณีศึกษาให้กับนักลงทุน นักธุรกิจ และผู้ที่กำลังติดตาม THE STANDARD WEALTH อยากพาทุกคนมาร่วมวิเคราะห์ปัญหาที่เกิดขึ้นผ่านมุมมองของนักวิชาการด้านบัญชีและการเงิน เพื่อหาสาเหตุที่แท้จริง

ข่าวที่เกี่ยวข้อง:

- หุ้น ‘JKN’ ของ ‘แอน จักรพงษ์’ มูลค่าดิ่งกว่า 4 พันล้านบาทจากจุดสูงสุด หลังประกาศเข้าซื้อ Miss Universe

- EXCLUSIVE: ถอดบทเรียนจาก 5 บริษัท ‘เบี้ยวหนี้หุ้นกู้’ ทำนักลงทุนขยาด High Yield Bond

- เปิดลิสต์ 17 หุ้นกู้ที่ออกขายเดือนกันยายน ผลตอบแทน 3-7.25%

รองศาสตราจารย์ ดร.สมชาย สุภัทรกุล คณบดีคณะพาณิชยศาสตร์และการบัญชี มหาวิทยาลัยธรรมศาสตร์ กล่าวกับ THE STANDARD WEALTH ว่า กรณีการผิดนัดชำระหนี้ของ JKN หากวิเคราะห์ดูงบการเงินจะพบว่า ผลการดำเนินงานก็ไม่ได้เป็นปัญหา เพราะในปี 2562-2566 ยังมีกำไรอย่างต่อเนื่อง

แกะงบกระแสเงินสดต้นตอวิกฤตสภาพคล่อง

ก่อนอื่นมาทำความเข้าใจงบกระแสเงินสดตามหลักการบัญชีในเบื้องต้นกันก่อน ซึ่งถูกจัดแบ่งออกเป็น 3 ประเภท ได้แก่

- งบกระแสเงินสดจากกิจกรรมดำเนินงาน (Cash Flow from Operating Activites: CFO) คือ กระแสเงินสดที่เกิดจากกิจกรรมหลักที่ก่อให้เกิดรายได้และค่าใช้จ่ายของกิจการ เช่น ซื้อหรือขายสินค้าที่เป็นการดำเนินธุรกิจปกติประจำวัน

- งบกระแสเงินสดจากกิจกรรมลงทุน (Cash Flow from Investing Activities: CFI) คือ กิจกรรมที่เกี่ยวข้องกับการลงทุน เช่น การซื้อหรือลงทุนขยายอาคารสำนักงาน การลงทุนขยายโรงงาน หรือการได้มาและขายสินทรัพย์ระยะยาวและเงินลงทุนอื่นๆ

- งบกระแสเงินสดจากกิจกรรมการจัดหาเงินทุน (Cash Flow from Financing Activities: CFF) คือ กระแสเงินสดที่เกิดจากการจัดหาเงินทุนจากผู้ลงทุนและเจ้าหนี้ตัวอย่าง ในฝั่งรายรับ เช่น ออกจำหน่ายหุ้นกู้ หุ้นกู้ และการกู้ยืมเงินระยะยาว ส่วนในฝั่งรายจ่าย เช่น จ่ายชำระหนี้ระยะยาว และการจ่ายเงินปันผล

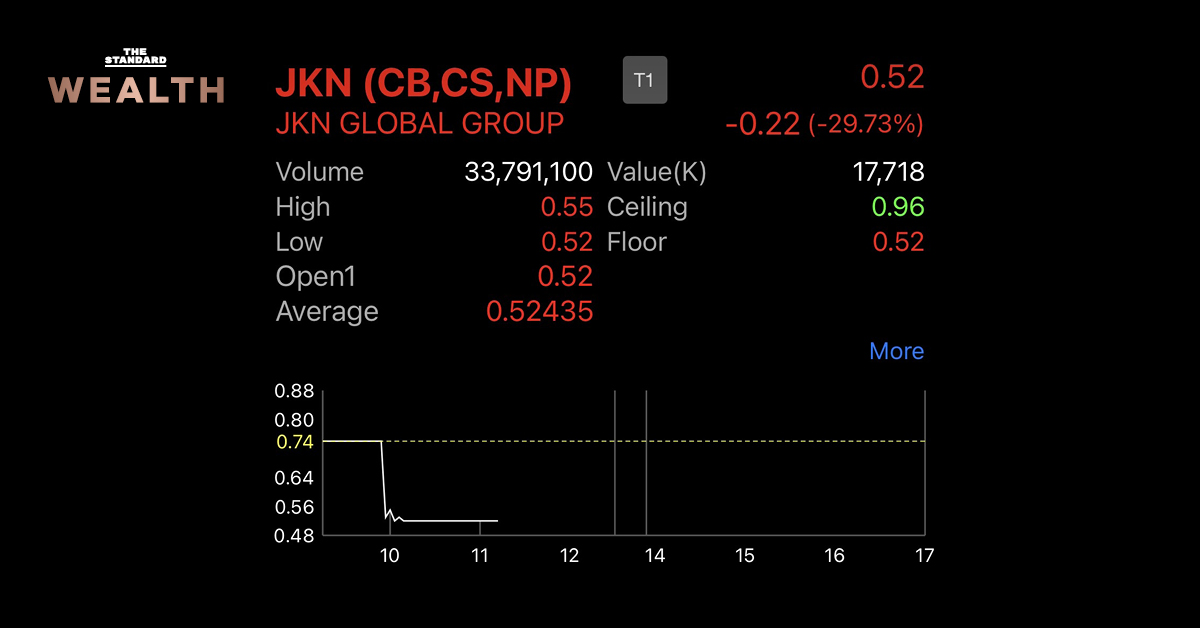

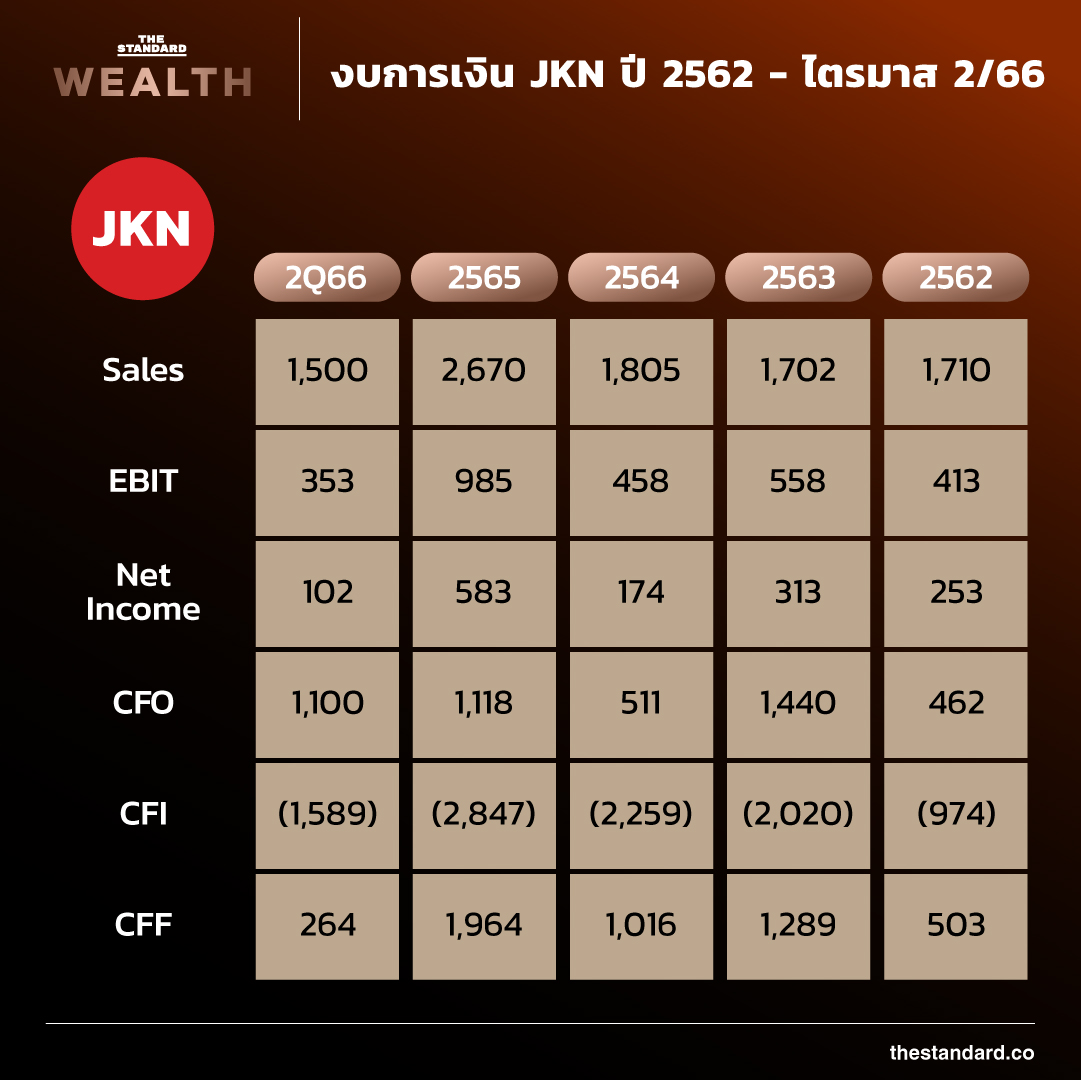

ทั้งนี้ เมื่อดูจากงบกระแสเงินสดของ JKN ในช่วงปี 2562 ถึงไตรมาส 2 ปี 2566 ซึ่งมีการลงทุนจำนวนมากอย่างต่อเนื่อง เป็นสัญญาณสะท้อนว่าบริษัทกำลังอยู่ในช่วงการสร้างการเติบโต ซึ่งเป็นเรื่องที่ดีในการดำเนินธุรกิจ จะเห็นได้จากงบกระแสเงินสดจากกิจกรรมลงทุนในช่วงดังกล่าวที่ติดลบ

แต่จากการลงทุนที่ต้องใช้เงินลงทุนจำนวนมาก ส่งผลให้บริษัทมีเงินสดที่เกิดขึ้นจากการดำเนินงานไม่เพียงพอสำหรับรองรับการลงทุนของบริษัท ซึ่งจะเห็นว่าในไตรมาส 2/66 บริษัทมีการใช้เงินลงทุนจำนวนมาก ส่งผลให้งบกระแสเงินสดจากกิจกรรมลงทุนติดลบ 1,589 ล้านบาท ขณะที่งบกระแสเงินสดจากกิจกรรมดำเนินงานจะเป็นบวกที่ 1,100 ล้านบาท ซึ่งยังไม่เพียงพอสำหรับใช้รองรับการลงทุนในไตรมาส 2/66

ดังนั้น ทำให้บริษัทมีความจำเป็นต้องจัดหาแหล่งเงินทุนจากภายนอกเพื่อนำมาใช้ในการขยายธุรกิจด้วย ขณะที่งบกระแสเงินสดจากกิจกรรมการจัดหาเงินทุนในไตรมาส 2/66 ได้ค่อนข้างน้อยเพียง 264 ล้านบาท ส่งผลให้ในไตรมาส 2/66 เงินสดของ JKN ลดลงไปมากพอสมควร จึงส่งผลกระทบให้มีเงินสดไม่เพียงพอที่จะชำระคืนเงินต้นและดอกเบี้ยของหุ้นกู้มูลค่า 609.98 ล้านบาท ที่ครบกำหนดไถ่ถอนวันที่ 1 กันยายนที่ผ่านมา

งบการเงิน JKN ปี 2562 – ไตรมาส 2/66

วิเคราะห์ปัญหาเหตุเบี้ยวหุ้นกู้

ในมุมของรองศาสตราจารย์ ดร.สมชาย มองว่าปัญหาแบ่งออกเป็น 3 ส่วนหลัก ได้แก่

- JKN ไม่สามารถออกหุ้นกู้ชุดใหม่เพื่อต่ออายุหุ้นกู้เดิม (Rollover) ซึ่งปกติการ Rollover หุ้นกู้สามารถทำได้ตามแผนการจัดเงินโดยทั่วไป แต่เนื่องจากผลกระทบจากการขาดความเชื่อมั่นของภาพรวมตลาดหุ้นกู้ และตลาดหุ้นกู้ซบเซาจากกรณีปัญหาของ บมจ.สตาร์ค คอร์เปอเรชั่น (STARK) ส่งผลกระทบให้ Rollover หุ้นกู้ในรอบนี้ไม่สำเร็จ

- ปัญหาเรื่องการเรียกชำระเงินจากลูกหนี้ เนื่องจากงบกระแสเงินสดของ JKN พบว่ามียอดลูกหนี้การค้าเพิ่มขึ้นอย่างมาก โดยมียอดลูกหนี้ค้างหนี้สุทธิ ณ สิ้นไตรมาส 2/66 ถึง 2,307 ล้านบาท เพิ่มขึ้นจากสิ้นปี 2565 อยู่ที่ 1,620 ล้านบาท และข้อมูลของหมายเหตุประกอบงบการเงินยังพบว่า มียอดหนี้กว่า 1,600 ล้านบาทที่เกินกำหนดชำระหนี้ (Overdue) ไปแล้ว ส่งผลให้ JKN มีเงินสดเข้ามายังบริษัทช้ากว่าที่ควรจะเป็น

- ณ สิ้นไตรมาส 2/66 JKN มีอัตราหนี้สินสุทธิต่อส่วนของผู้ถือหุ้น (D/E Ratio) อยู่ที่ระดับ 1.58 เท่า ซึ่งถือว่าสูง และเกิดเหตุผิดนัดชำระหนี้กู้ไปแล้ว จึงส่งผลให้การขอกู้ยืมเงินจากธนาคารพาณิชย์สามารถทำได้ยาก

“โดยปกติบริษัทขนาดใหญ่จะมีงบกระแสเงินสดจากกิจกรรมลงทุนที่มักจะติดลบเสมอ บ่งชี้ว่าบริษัทกำลังเติบโต ไม่ใช่เรื่องที่เสียหาย แต่ถ้าหมุนเงินจากกระแสเงินสดจากกิจกรรมดำเนินงานหรือกระแสเงินสดจากกิจกรรมการจัดหาเงินทุนมาได้ไม่เพียงพอเท่าทันการเติบโต ก็จะเกิดการติดขัดได้ดังเช่นกรณีของ JKN แต่จากงบการเงินของ JKN ไม่ได้บ่งบอกว่าจะมีปัญหาในเรื่องของการดำเนินงาน” รรองศาสตราจารย์ ดร.สมชาย กล่าว

ความเสี่ยงของการเลือกกู้ระยะสั้น

ด้าน รองศาสตราจารย์ ดร.คณิสร์ แสงโชติ อาจารย์ประจำภาควิชาการธนาคารและการเงิน คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย วิเคราะห์ว่า บริษัทที่มีกำไรไม่ได้แปลว่าบริษัทมีสภาพคล่องหรือมีกระแสเงินสดเพียงพอเสมอ อย่าง JKN จะเห็นว่าบริษัททำกำไรได้ต่อเนื่อง แต่ขณะเดียวกันจะเห็นว่าบริษัทลงทุนมากกว่ากำไรที่หาได้ ทำให้กระแสเงินสดอิสระติดลบในแต่ละปีที่ผ่านมา

“ซึ่งเรื่องนี้ (กระแสเงินสดอิสระติดลบ) ไม่ใช่เรื่องที่ผิด ถ้าเกิดคิดว่าบริษัทกำลังต้องการเติบโตและขยายตัว แต่คำถามสำคัญคือ เราเอาเงินจากไหนมาขยาย คล้ายกับบริษัทสตาร์ทอัพส่วนใหญ่ที่เป็นเช่นนี้ แต่ใช้วิธีการระดมทุนไปต่อเนื่อง” รองศาสตราจารย์ ดร.คณิสร์ กล่าว

ก่อนอื่นมีคำศัพท์ 4 คำที่ต้องรู้

- ระยะเวลาในการชำระหนี้ (Matuarity) ว่าจะต้องชำระคืนหนี้เมื่อใดหลังจากกู้ยืมมาแล้ว ซึ่งระยะเวลาการกู้ยืมผ่านหุ้นกู้ส่วนมากแล้วจะสั้นกว่าการกู้ยืมผ่านธนาคาร

- กระแสเงินสดอิสระ (Free Cash Flow) เงินสดที่บริษัทสามารถนำมาใช้จ่ายได้จริง โดยไม่เกี่ยวข้องกับการดำเนินงาน หาได้จากการนำกำไรหักออกด้วยงบในการลงทุน

- สภาพคล่องของกิจการ โดยมากแล้วมักจะเกี่ยวข้องกับความสามารถในการชำระหนี้

- สภาพคล่องของสินทรัพย์ อย่างเงินสดเป็นสินทรัพย์ที่มีสภาพคล่องสูงสุด แต่สินทรัพย์บางอย่างก็มีสภาพคล่องต่ำ เช่น สิทธิในการถ่ายทอด

กรณีของ JKN จากรายงานประจำปีของบริษัท ณ สิ้นปี 2565 มีการกู้ยืมสถาบันการเงิน 537 ล้านบาท และมีหุ้นกู้ที่ระยะเวลาการชำระหนี้ประมาณ 2 ปี สองส่วนนี้รวมกันกว่า 3 พันล้านบาท และก็ยังมีหุ้นกู้แปลงสภาพอีกด้วย

คำถามที่ตามมาคือ ทำไมบริษัทถึงตัดสินใจกู้ระยะสั้นแทนที่จะกู้ระยะยาว ซึ่งอาจเป็นเพราะต้นทุนทางการเงินของการกู้ระยะสั้นต่ำกว่า แต่ความเสี่ยงที่มาคู่กันกับการกู้ระยะสั้นคือระยะเวลาจ่ายคืนหนี้ที่มาถึงเร็วกว่า

นอกจากนี้ หากไปดูตัวเลขลูกหนี้การค้าของ JKN ณ สิ้นปี 2565 ราว 1.6 พันล้านบาท เป็นลูกหนี้ที่เกินกำหนดชำระราวครึ่งหนึ่ง ซึ่งในส่วนนี้เป็นลูกหนี้ที่เกินกำหนดชำระถึง 6 เดือน ราว 24% ของลูกหนี้การค้าทั้งหมด

“ส่วนนี้บ่งชี้ว่าธุรกิจของ JKN ขยายตัวค่อนข้างเร็ว แต่ยอมให้จ่ายเงินช้าได้ โดยสรุปแล้วสถานการณ์ที่เกิดขึ้นกับ JKN คือ สภาพคล่องที่เตรียมไว้ไม่ได้เพียงพอต่อจำนวนที่จำเป็นต้องใช้ชำระหนี้ และบริษัทไม่มีความสามารถในการสร้างกระแสเงินสดได้เพียงพอกับการชำระหนี้ทั้งหมด แต่ก่อนหน้านี้ไม่เคยเป็นปัญหาเพราะสามารถดึงสภาพคล่องส่วนอื่นมาใช้ได้ นั่นคือการกู้ยืมเพิ่มเติม” รองศาสตราจารย์ ดร.คณิสร์ กล่าว

สรุปแนวทางแก้ปัญหา JKN ผ่านมุม 2 นักวิชาการ

- การเร่งเก็บหนี้จากลูกหนี้การค้า โดยเฉพาะส่วนที่ Overdue ไปแล้วจำนวนประมาณ 1,600 ล้านบาท เพื่อให้มีเงินสดเข้ามายังบริษัท ใช้แก้ปัญหาสภาพคล่องที่กำลังเผชิญได้

- เจรจากับเจ้าหนี้เพื่อยืดอายุและไม่ให้ถือเป็นการผิดนัดชำระหนี้ เพื่อจะได้ไม่ต้องจ่ายหนี้ส่วนอื่นที่เป็นการ Cross Default

- เจรจาเพื่อขอจ่ายเป็นหุ้นแทนเงินสด หรือหาผู้ลงทุนมาร่วมลงทุน ซึ่งจะแลกมาด้วยอำนาจในการบริหารที่ลดลงของผู้ถือหุ้นเดิม

- ขายสินทรัพย์เพื่อนำมาชำระหนี้ ซึ่งต้องประเมินดูว่าบริษัทจำเป็นจะต้องขายสินทรัพย์มากน้อยเพียงใด และมีสินทรัพย์เพียงพอหรือไม่

จับ 3 ข้อสังเกต บริษัทเสี่ยงเบี้ยวหนี้หุ้นกู้

สำหรับวิธีหรือข้อสังเกตเกี่ยวกับการพิจารณาความเสี่ยงของหุ้นกู้ของบริษัทขนาดกลางหรือขนาดเล็กแห่งอื่นๆ ที่มีความเสี่ยงจะประสบปัญหาการผิดชำระหนี้ มีข้อสังเกตดังนี้

- ยังมีความสามารถในการทำกำไรจากการดำเนินงานได้ต่อเนื่องหรือไม่ หากมีผลขาดทุน เริ่มเป็นสัญญาณที่บ่งชี้ว่าเริ่มมีความเสี่ยงเพิ่มขึ้น

- พิจารณาดูระดับหนี้ โดยดูได้จากอัตราหนี้สินสุทธิต่อส่วนของผู้ถือหุ้น (D/E Ratio) เปรียบเทียบกับบริษัทอื่นๆ ที่อยู่ในอุตสาหกรรมเดียวกัน หากมี D/E Ratio สูงกว่าค่าเฉลี่ยของอุตสาหกรรมเดียวกันจะมีความเสี่ยงสูงขึ้นที่จะกระทบกับความสามารถในการชำระหนี้

- พิจารณาว่าหุ้นกู้ที่ถืออยู่ใกล้ครบกำหนดชำระแล้วหรือไม่ เพราะหากภาพรวมตลาดหุ้นยังคงซบเซาอาจจะส่งผลให้ Rollover หุ้นกู้ที่ครบอายุไม่ได้