มาถึงตอนนี้เราน่าจะพูดกันได้เต็มปากแล้วว่า พ.ศ. 2563 ไม่ใช่ช่วงเวลาที่สวยหรูนักสำหรับภาคเศรษฐกิจและกลุ่มอุตสาหกรรมธุรกิจ เมื่อห้างร้าน บริษัทธุรกิจหลายแห่งต่างก็พากัน ‘ชวด’ ที่จะทำรายรับผลประกอบการให้เข้าเป้าสมชื่อปีนักษัตรปีนี้กันถ้วนหน้า

โดยเฉพาะเหล่าบรรดาโอเปอเรเตอร์ผู้ให้บริการสัญญาณโทรศัพท์เคลื่อนที่ ซึ่งได้รับผลกระทบจากโควิด-19 กันอย่างหนักหน่วง ทั้งจากการที่รายได้จากนักท่องเที่ยวหดหายไป การปรับลดค่าใช้จ่ายบางส่วนและแพ็กเกจของผู้ใช้งานลง การประมูลคลื่นความถี่ 5G ในช่วงต้นปีก่อนที่โควิด-19 จะระบาดหนัก ไปจนถึงการต้องหั่นราคาค่าบริการเชือดเฉือนดึงผู้ใช้งานกันอย่างสุดฤทธิ์

ขณะที่เมื่อช่วงปลายสัปดาห์ที่ผ่านมา True (TRUE) บริษัท ทรู คอร์ปอเรชั่น จํากัด (มหาชน) ก็เพิ่งประกาศผลการดำเนินงานในช่วงไตรมาส 3 ของปีนี้ออกมา ส่งผลให้ในเวลานี้ผลการดำเนินงานของโอเปอเรเตอร์ทั้ง 3 เจ้าได้ออกมาครบถ้วนกันพร้อมหน้าพร้อมตาเป็นที่เรียบร้อยแล้ว

THE STANDARD ชวนคุณมาแกะซิม เช็กสถานการณ์ของผู้ให้บริการทั้ง 3 เจ้า ไปพร้อมๆ กันว่า ภาพรวมการแข่งขันในตอนนี้เป็นอย่างไร รายได้และฐานผู้ใช้บริการของแต่ละค่ายเพิ่มขึ้นหรือลดลงมากน้อยแค่ไหน แล้วโอกาสต่อจากนี้ในการจะเทิร์นตัวเองกลับมาทำผลงานได้อย่างน่าประทับใจ มีมากน้อยเพียงใด

เจ้าตลาดแอบลุ้นเหนื่อย AIS ผู้ใช้งานลด 1.5% รายได้มือถือหดตัว แต่เน็ตบ้านโตต่อเนื่อง

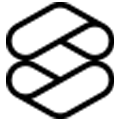

เริ่มต้นที่ AIS (ADVANC) กันก่อน ในช่วงไตรมาส 3 ที่ผ่านมา บริษัท แอดวานซ์ อินโฟร์ เซอร์วิส จำกัด (มหาชน) มีรายได้รวมทั้งสิ้น 41,715 ล้านบาท ลดลงจากช่วงเวลาเดียวกันของปีที่แล้ว -6.7% ส่วนกำไรสุทธิอยู่ที่ 6,764 ล้านบาท ปรับลดจากปีที่แล้วมากถึง -23%

ส่วนจำนวนผู้ใช้บริการในปัจจุบันลดลงจากปีที่แล้วราว -1.5% ลงมาอยู่ที่ประมาณ 40,941,500 เลขหมาย แต่ยังคงรักษาตำแหน่งเจ้าตลาดได้อย่างมั่นคง จำแนกเป็นลูกค้าในระบบรายเดือน (Postpaid) ที่ 9,771,500 เลขหมาย หรือคิดเป็นสัดส่วน 23.86% เติบโตจากช่วงเวลาเดียวกันของปีที่แล้ว +8.6%

ขณะที่ลูกค้าในระบบเติมเงิน (Prepaid) ซึ่งถือเป็นช่องทางรายได้หลักของ AIS ลดลงจากปีที่แล้วกว่า -4.3% ลงมาเหลือ 31,170,000 เลขหมาย หรือคิดเป็นสัดส่วนราว 76.13% จากฐานผู้ใช้งานทั้งหมด ส่วนรายได้เฉลี่ยต่อเลขหมาย (APRU) 237 บาทต่อเดือน (ลดลงจากปีที่แล้ว -6.8%)

โดย AIS ได้อธิบายในคำอธิบายบทวิเคราะห์ของฝ่ายบริหารประจำช่วงไตรมาสนี้ไว้ว่า แม้สถานการณ์โควิด-19 ในประเทศจะเริ่มคลี่คลาย รวมถึงการยกเลิกมาตรการปิดเมือง ล็อกดาวน์เริ่มทำให้ภาคธุรกิจกลับมาดำเนินการได้ตามปกติบ้างบางส่วนแล้ว แต่การฟื้นตัวของภาคธุรกิจที่ได้รับผลกระทบหนักจากการขาดหายของนักท่องเที่ยต่างชาติยังค่อนข้าง ‘ได้รับผลกระทบ’

ส่งผลให้การใช้จ่ายในกลุ่มธุรกิจบริการโทรคมนาคม โดยเฉพาะ ‘ธุรกิจโทรศัพท์เคลื่อนที่’ ต้องเผชิญกับปัจจัยลบใน 2 ประเด็น นั่นคือกำลังซื้อของผู้บริโภคที่อ่อนตัว และรายได้จากกลุ่มนักท่องเที่ยวที่หายไปจากการปิดพรมแดนนั่นเอง

ขณะที่ธุรกิจอื่นๆ ของ AIS อย่าง ‘ธุรกิจอินเทอร์เน็ตบ้าน’ ยังคงเติบโตได้อย่างต่อเนื่อง มีรายได้อยู่ที่ 1,785 ล้านบาท ปรับเพิ่มขึ้นจากปีที่แล้ว +21% โดยได้รับอานิสงส์เชิงบวกจากการที่ผู้ใช้งานจำเป็นต้องทำงานอยู่ที่บ้านเพิ่มมากขึ้น และตลาดมีการออกราคาแพ็กเกจระดับล่างเพื่อตอบสนองต่อกำลังซื้อที่อ่อนตัว ส่งผลให้เวลานี้เน็ตบ้านสร้างรายได้ให้กับพอร์ตธุรกิจกับ AIS ในสัดส่วนราว 4.27% แล้ว (เดิมไตรมาส 3/62 อยู่ที่ 3.29%)

ด้านธุรกิจบริการลูกค้าองค์กร การเติบโตของรายได้ +6% เทียบกับปีก่อน โดยรายได้บริการ Enterprise Data Service (EDS) เริ่มฟื้นตัวหลังจากที่ได้รับผลกระทบจากการปรับแพ็กเกจบริการลงในช่วงสถานการณ์โรคระบาด ขณะที่บริการ Cloud, ICT, IoT และ Cyber Security เติบโตกว่า 2 เท่าตัวจากกระแสการทรานส์ฟอร์มธุรกิจ

สำหรับแนวโน้มภาพรวมธุรกิจ AIS ตลอดทั้งปี 2563 นี้ แอดวานซ์ อินโฟร์ เซอร์วิส คาดการณ์ว่ารายได้หลักจากการให้บริการจะ ‘หดตัว’ ในอัตราเลขตัวเดียว ‘ระดับต่ำถึงระดับกลาง’ (Low to Mid-single Digit) ซึ่งผลกระทบหลักๆ มาจากธุรกิจโทรศัพท์มือถือที่ได้รับแรงกดดันจากการรัดเข็มขัดของผู้ใช้บริการ, ราคาแพ็กเกจแบบ Unlimited Data ที่มีราคาขายในตลาดอยู่ในระดับต่ำ ตลอดจนนักท่องเที่ยวที่หายไป ซึ่งน่าจะลากยาวสร้างผลกระทบต่อเนื่องไปจนถึงไตรมาส 4 ปีนี้

รวมถึงการเปิดตัวแพ็กเกจ 5G ในราคาเริ่มต้น 699 บาทต่อเดือนออกมาแบบจำกัดปริมาณ Data อย่างไรก็ดี ข้อจำกัดของการเปิดตัว 5G ในตอนนี้คือสภาวะตลาดที่ไม่คึกคักเท่าที่ควร รวมถึงโทรศัพท์รุ่นที่รองรับ 5G ในปัจจุบัน `ซึ่งมีอยู่ที่ประมาณ 16 รุ่นเท่านั้น มีระดับราคาเริ่มต้นสูงกว่า 10,000 บาท AIS จึงคาดว่าอัตราการใช้งาน 5G ปีนี้จะยังอยู่ใน ‘ระดับจำกัด’

ที่ยังพอจะชื้นใจได้อยู่บ้างคือ ธุรกิจอินเทอร์เน็ตบ้านและธุรกิจบริการลูกค้าองคก์รยังคงอยู่ในเทรนด์การเติบโต โดยคาดการณ์ว่าจะยังรักษาการเติบโตด้วยเป้าหมายผู้ใช้บริการ 1.35 ล้านรายภายในสิ้นปีนี้

ในเชิงการบริหารงาน AIS จะยังคงเน้นการบริหารจัดการต้นทุนเพื่อรักษากำไร EBITDA ผ่านการให้ความสำคัญของการบริหารต้นทุน โดยคาดว่างบลงทุนโครงข่าย 4G, 5G และอินเทอรเ์น็ตบ้านน่าจะอยู่ที่ 35,000 ล้านบาทตามเดิม และนโยบายปันผลจะไม่ต่ำกว่า 70% ของกำไรสุทธิ

True ยังรักษาฐานลูกค้าได้เหนียวแน่น รายได้ต่อเลขหมายเติบโต แต่กำไรหดตัว 96.4%

ข้ามมาดูที่ฝั่ง True (TRUE) หรือ ทรู คอร์ปอเรชั่น จํากัด กันบ้าง รายได้ของพวกเขาในไตรมาสที่ 3 อยู่ที่ 33,008 ล้านบาท ลดลงจากปีที่แล้วราว -10.1% ส่วนกำไรสุทธิคือ 104.15 ล้านบาท หดตัวจากช่วงเวลาเดียวกันของปีก่อนหน้ามากกว่า -96.4% เลยทีเดียว เหตุผลหลักๆ มาจากกำลังซื้อที่หดตัวและการขาดหายไปของรายได้จากนักท่องเที่ยว

ฐานผู้ใช้บริการโทรศัพท์เคลื่อนที่ปัจจุบันรวมอยู่ที่ 30.1 ล้านเลขหมาย คงที่จากปีที่แล้ว แบ่งเป็นผู้ใช้บริการในระบบรายเดือน (Postpaid) ที่ 9.3 ล้านเลขหมายหรือคิดเป็นสัดส่วน 30.89% จากฐานผู้ใช้บริการทั้งหมด ส่วนลูกค้าในระบบเติมเงิน (Prepaid) อยู่ที่ 20.8 ล้านเลขหมาย คิดเป็นสัดส่วน 69.1% ของผู้ใช้งานทั้งหมด และมีรายได้เฉลี่ยต่อเลขหมาย (APRU) อยู่ที่ 217 บาทต่อเดือน ปรับเพิ่มขึ้น +3.3% จากปีที่แล้ว

ในกลุ่มธุรกิจอื่นๆ True มีรายได้จากการใหบริการของอินเตอร์เน็ตบ้าน ‘ทรูออนไลน์’ 9.5 พันล้านบาท เพิ่มขึ้น +1% จากปีก่อน ซึ่งเป็นผลมาจากความต้องการใช้อินเทอร์เน็ตบ้านที่เพิ่มขึ้นเนื่องจากการล็อกดาวน์ในช่วงที่ผ่านมา

ขณะที่รายได้จากการให้บริการอินเทอร์เน็ตบรอดแบนด์ความเร็วสูงเติบโตจากปีที่แล้ว +4.3% โดยมีจำนวนผู้ใช้งานใหม่เพิ่มขึ้นมาที่ 111,000 ราย ส่งผลให้ฐานผู้ใช้งานโดยรวมเพิ่มขึ้นสู่ระดับ 4.1 ล้านราย และมีรายได้ APRU ต่อผู้ใช้งานหนึ่งคนที่ 534 บาทต่อเดือน ปรับลงจากปีที่แล้วจากสภาวะการแข่งขันในอุตสาหกรรม

ฝั่ง ‘ทรูวิชั่นส์’ ทำรายได้ให้กับ True มากกว่า 2.6 พันล้านบาท ทรงตัวจากไตรมาสก่อน เนื่องจากฐานลูกค้าพรีเมียม โดยเฉพาะลูกค้ากลุ่มธุรกิจโรงแรมปรับตัวเพิ่มขึ้น และฐานลูกค้าทั่วไปยังคงเติบโต โดยสามารถชดเชยรายได้จากการให้บริการอื่น (ประกอบด้วย รายได้จากธุรกิจบันเทิง การโฆษณา สปอนเซอร์ และรายได้อื่น) ที่ลดลงเป็น 922 ล้านบาท

DTAC รายได้ไตรมาส 3 ลด 6.1% กำไรสุทธิ 1.4 พันล้านบาท ฐานผู้ใช้งาน 18.6 ล้านเลขหมาย

dtac (DTAC) หรือ บริษัท โทเทิ่ล แอ็คเซ็ส คอมมูนิเคชั่น จำกัด (มหาชน) มีรายได้รวมช่วงไตรมาส 3 ที่ 19,053 ล้านบาท ลดลงจากปีที่แล้ว -6.1% และมีกำไรสุทธิอยู่ที่ 1,436 ล้านบาท ลดลงจากช่วงเวลาเดียวกันของปีก่อนหน้าที่ -18.3%

ส่วนฐานผู้ใช้งานโดยรวมอยู่ที่ 18.6 ล้านเลขหมาย ลดลงจากปีที่แล้ว -8.5% แบ่งเป็นผู้ใช้บริการระบบเติมเงิน (Prepaid) ที่ 12,641,000 เลขหมาย ลดลงจากปีก่อน -9.9% หรือคิดเป็นสัดส่วนราว 67.96% ของฐานผู้ใช้บริการทั้งหมด ฟากผู้ใช้บริการในระบบรายเดือน (Postpaid) มีจำนวนทั้งสิ้น 6,043,000 เลขหมายหรือคิดเป็นสัดส่วน 32.48% ของผู้ใช้งานทั้งหมด

โดยมีรายได้เฉลี่ยต่อเลขหมาย (APRU) อยู่ที่ 255 บาทต่อเดือน ลดลงจากปีก่อนหน้า -1.3%

ในคำอธิบายผลการดำเนินของบริษัท DTAC ให้เหตุผลว่า สาเหตุที่รายได้และลูกค้าที่หายไปอย่างเป็นรูปธรรมของบริษัทในช่วงไตรมาสนี้เป็นผลมาจากการที่นักท่องเที่ยวต่างชาติยังไม่ทยอยกลับมา ลูกค้าส่วนใหญ่เริ่มระมัดระวังค่าใช้จ่ายมากขึ้น ตลอดจนคนต่างด้าวและบริการข้ามแดนอัตโนมัติที่ได้รับผลกระทบ

สำหรับแนวโน้มในปี 2563 นี้ DTAC ได้ปรับการประเมินว่า จากเดิมที่รายได้ของบริษัทซึ่งไม่รวม IC (รายได้จากค่าเชื่อมต่อโครงข่าย) จะติดลบที่ ‘หลักหน่วยต้นๆ’ จะปรับมาเป็นการติดลบที่ ‘หลักหน่วยกลางๆ’ ส่วน EBITDA จะอยู่ในระดับใกล้เคียงกับปี 2562 และมีจำนวนเงินลงทุนในปีนี้ที่ 8,000-1,000 ล้านบาท

โดยยังคงนโยบายการจ่ายเงินปันผลไม่ต่ำกว่า 50% ของกำไรสุทธิของบริษัท ขึ้นอยู่กับฐานะทางการเงินและแผนการประกอบธุรกิจของบริษัทในอนาคต โดย

บริษัทมีเป้าหมายพิจารณาจ่ายเงินปันผลทุกครึ่งปี

ประเมินสถานการณ์ระยะยาว DTAC ‘ได้พรจากฟ้า’ มีลุ้นพลิกสถานการณ์ AIS ยัง ‘อุ่นใจ’

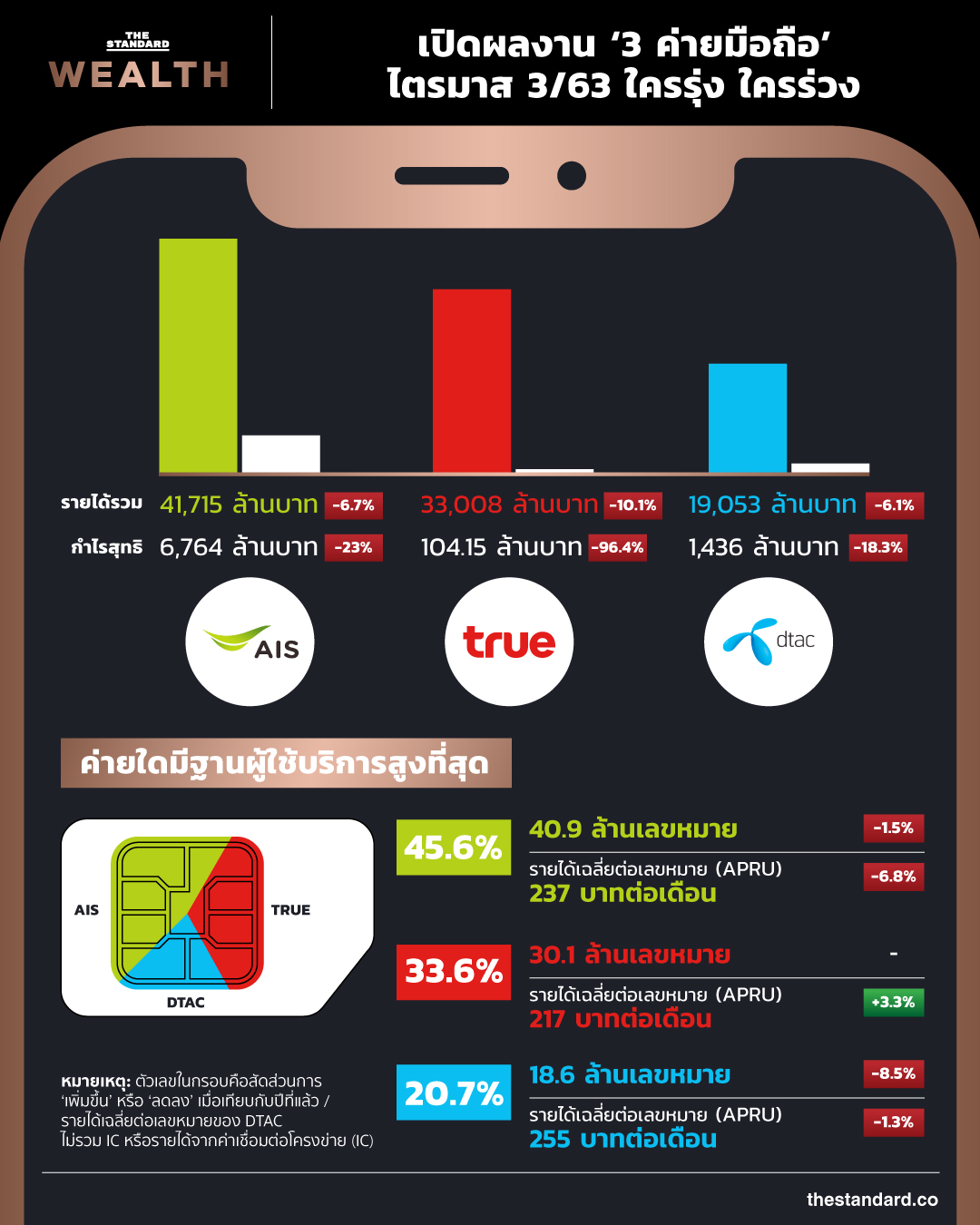

ศุภชัย วัฒนวิเทศกุล นักวิเคราะห์ ของบริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด ให้สัมภาษณ์กับ THE STANDARD ว่า ถ้ามองสถานการณ์ตั้งแต่ต้นปีที่ผ่านมา ค่ายผู้ให้บริการทุกเจ้าล้วนแล้วแต่ทุ่มเงินจำนวนมหาศาลไปกับการประมูลสัญญาณ 5G ในคลื่นความถี่ต่างๆ แถมยังต้องแบกรับเงินลงทุนการพัฒนาคลื่นและโครงข่าย 5G โดยรวมอีกด้วย

แต่ประเด็นก็คือ การประมูลดังกล่าวเกิดขึ้นในช่วงก่อนที่โควิด-19 จะระบาดจนนำไปสู่การล็อกดาวน์ประเทศ ส่งผลให้ผู้ให้บริการส่วนใหญ่ได้รับผลกระทบกันอ่วมถ้วนหน้าจากเงินจำนวนมหาศาลที่ได้ทุ่มลงไป

เช่นเดียวกับรายได้จากการให้บริการกลุ่มนักท่องเที่ยวต่างชาติ ซึ่งโดยปกติแล้ว รายได้ในส่วนนี้แต่ละปีจะมีอัตราการเติบโตเฉลี่ยมากกว่า +2 ถึง +3% ดังนั้นเมื่อนักท่องเที่ยวไม่สามารถเดินทางเข้าประเทศได้ ผู้ให้บริการทั้งหมดจึงต้องประสบปัญหาการขาดหายไปของรายได้จากกลุ่มนักท่องเที่ยวอย่างมีนัยสำคัญ

ศุภชัยยังบอกอีกว่า ปัจจุบันตลาดของแพ็กเกจระบบเติมเงิน (Prepaid) เริ่มส่งสัญญาณความ ‘อ่อนแอลง’ ให้เห็นชัดขึ้น เพราะเมื่อเศรษฐกิจแย่ กลุ่มผู้ใช้งานส่วนใหญ่ในตลาดนี้ซึ่งเป็นกลุ่มผู้บริโภคที่มีกำลังซื้อน้อยก็จะเริ่มรัดเข็มขัด ระมัดระวังค่าใช้จ่ายต่างๆ ในชีวิตประจำวัน จึงอาจจะเลือกใช้วิธีการ ‘เติมเงิน’ ค่าบริการมือถือให้น้อยลงในสถานการณ์เช่นนี้

ซึ่งในมุมนี้ ศุภชัยเชื่อว่าการที่ AIS มีฐานลูกค้าส่วนใหญ่อาศัยในต่างจังหวัด จึงได้รับผลกระทบมากที่สุดเมื่อเทียบกับค่ายผู้ให้บริการอีกสองเจ้า ส่วน DTAC ที่เน้นการทำตลาดในกรุงเทพฯ เป็นหลักจึงอาจจะได้ขนาดของผลกระทบน้อยที่สุดในตลาดนั่นเอง

สอดคล้องกับข้อมูลจากฝั่ง DTAC ที่ระบุว่า สถานการณ์ตลาดมีการแข่งขันที่สูงขึ้นในไตรมาสนี้โดยเฉพาะ ‘ตลาดระบบเติมเงิน’ โดยที่ผู้ให้บริการทุกรายยังคงมีแพ็กเกจที่ให้บริการข้อมูลแบบไม่จำกัดด้วยความเร็วคงที่ที่กำหนดรวมอยู่ในกลุ่มแพ็กเกจหลัก

ราคาหุ้นล่าสุด ณ ช่วงปิดตลาดของวันที่ 17 พฤศจิกายน 2563 (เวลา 16.40 น.)

- ADVANC – 174.50 บาท (-)

- TRUE – 3.06 บาท (-3.16%)

- DTAC – 34.25 บาท (-0.72)

“ประเด็นที่ 1 ผมมองว่าการที่ตอนนี้ ค่ายผู้ให้บริการแต่ละเจ้ามีผลประกอบการและ APRU รายได้เฉลี่ยต่อเลขหมายลดลง ถือว่าไม่ใช่เรื่องที่น่าแปลก เพราะ Ratio การประมูลมูลค่า EV/EBITDA ของบริษัทส่วนใหญ่ก็อยู่ที่ -1 ถึง -1.5 ดังนั้นในระดับนี้ถือว่า ‘ลึกพอแล้ว’ ยิ่งถ้าปีหน้ามีวัคซีนโควิด-19 ที่สามารถใช้งานได้จริง นักท่องเที่ยวเริ่มเดินทางกลับมาได้ คนใช้จ่ายกันปกติ รายได้ของพวกเขาก็จะเริ่มกลับมาฟื้นตัวมากขึ้น

“ประเด็นที่ 2 มูลค่าที่ลดลงมา -1.5 SD (Standard Deviation) นั้นถือว่ารับความอ่อนแอของปีนี้ไปเยอะมากพอสมควรแล้ว อย่างในกรณีของ ADVANC ซึ่งปีนี้มีตัวเลขกำไรสุทธิลดลงราว 13% ดังนั้นที่ราคาราว 175 บาท และ Yield ที่ 3.6% นั่นแปลว่าใครถือ ADVANC จะได้กำไรที่ 3.6% ต่อปีก็ถือว่าน่าจะโอเคแล้ว ซึ่งระดับราคาประมาณนี้ ผมมองว่ารับความเสี่ยงของงบที่อ่อนแอปีนี้ไปเยอะมากๆ แล้ว

“ประเด็นที่ 3 คือในปีหน้านี้ค่ายโอเปอเรเตอร์ไม่มีความจำเป็นต้องลงทุนโครงข่าย 5G อีกแล้ว (ยกเว้น DTAC ที่เล็งประมูลคลื่น 3500 MHz ในปีหน้า) ซึ่งที่ลงทุนไปปีนี้ก็ถือว่า ‘เหลือเฟือ’ และเพียงพอต่อการใช้งานแล้ว ไม่มีความจำเป็นที่จะต้องเพิ่มเงินลงทุนในปี 2564 อีกต่อไป ซึ่งก็จะทำให้ต้นทุนการดำเนินธุรกิจลดลง และทำให้ภาพรวมรายได้ดีขึ้น”

ทั้งนี้เมื่อเปรียบเทียบในหุ้นกลุ่มสื่อสารทั้ง 4 ตัว ประกอบด้วย ADVANC, INTUCH (อินทัช โฮลดิ้งส์), TRUE และ DTAC นักวิเคราะห์จากหยวนต้า ให้ความเห็นส่วนตัวว่าเขาชอบ ‘DTAC’ ที่สุด เนื่องจากโดยหลักการแล้ว หากภาพรวมตลาดอยู่ในสภาวะปกติ (ไม่มีโควิด-19) ผู้ให้บริการให้บริการ 5G เต็มรูปแบบ DTAC จะเหนื่อยแน่นอน

แต่เมื่อเกิดโควิด-19 ที่ทำให้ผู้ให้บริการแต่ละเจ้าไม่สามารถลุย 5G ได้อย่างเต็มสูบ ภาวะเศรษฐกิจไม่ดี ต้องประคองตัว DTAC ในสภาวะเช่นนี้จึงเหมือนได้รับ ‘พรจากฟ้า’ ชะลอผลกระทบที่จะเกิดขึ้นจาก 5G ออกไปในช่วงที่อาจจะมีการประมูล 5G คลื่นความถี่ 3500 MHz ในครึ่งปีหลังของปี 2564 พอดี

“ถ้าไปดูการประเมินมูลค่าของ DTAC ในวันนี้ก็จะพบว่าถูกกว่า ADVANC และ TRUE มากกว่าครึ่งหนึ่ง ทำให้พวกเขาได้รับประโยชน์ค่อนข้างมาก และหากสถานการณ์ไม่ได้แย่อย่างที่ตลาดคิด DTAC ก็มีแววที่จะ Rebound ได้

“ส่วน ADVANC ผมไม่ได้ไม่ชอบ แต่ผมคิดว่าภาพรวมการฟื้นตัวของเขาจะ ‘ค่อนข้างอืด’ เพราะพวกเขาเป็นเบอร์หนึ่งที่มีฐานผู้ใช้งานครอบคลุมทั้งประเทศ ดังนั้นจะได้รับผลกระทบเยอะ เวลาที่จะฟื้นตัวก็ต้องรอให้เศรษฐกิจโดยภาพรวมฟื้นตัวด้วย

“ขณะที่ TRUE ถ้าสามารถคุมต้นทุนได้ดีก็น่าจะเป็นหุ้นที่น่าสนใจมาก ซึ่งภาพรวม ณ วันนี้ เขายังมีต้นทุนที่บวม มีค่าใช้จ่ายประจำที่ไม่สามารถควบคุมได้ ทำให้ตัวเลขกำไรสุทธิ (Bottom Line) แย่ แถมไม่มีปันผลให้ด้วย เพราะฉะนั้นถ้าเปรียบเทียบก็จะด้อยกว่าสองตัวแรกชัดเจน

“ดังนั้นโจทย์ของ TRUE ในวันนี้คือการต้องปรับต้นทุนคงที่ (Fixed Cost) ลงมาให้ใกล้เคียงกับค่าเฉลี่ยของอุตสาหกรรมให้ได้ ลีนองค์กรให้ได้มากที่สุด ซึ่งถ้าทำได้ก็จะมีโอกาสไปต่อได้อย่างสดใส”

พิสูจน์อักษร: พรนภัส ชำนาญค้า