KRUNGSRI EXCLUSIVE 2021 Mid-Year Outlook Series งานสัมมนาออนไลน์พิเศษที่มีเนื้อหาข้อมูลเชิงวิเคราะห์เข้มข้น โดยผู้เชี่ยวชาญตัวจริงในเรื่องเศรษฐกิจและการลงทุนได้ดำเนินมาถึงครั้งที่ 4 ซึ่งเป็นซีรีส์สุดท้ายของงาน สำหรับครั้งล่าสุดนี้เราอยู่กันที่หัวข้อ ‘ESG: The Future of Sustainability Investments’ ซึ่งกรุงศรี เอ็กซ์คลูซีฟได้รับเกียรติจากผู้เชี่ยวชาญทั้งหมด 3 ท่าน มาพูดถึงเมกะเทรนด์ อันเป็นโอกาสการลงทุนในระยะยาวที่นักลงทุนควรต้องทำการศึกษากันเอาไว้ ซึ่งจะทำให้สามารถสร้างความมั่งคั่งจากเทรนด์นี้ได้อย่างแน่นอน ว่าแต่วิธีในการมองเทรนด์ดังกล่าว วิธีในการเลือกหลักทรัพย์หรือหุ้นที่จะได้ประโยชน์จากเทรนด์นี้นั้นจะเป็นอย่างไรกันบ้าง คือเรื่องที่เราจะพาไปเจาะลึกเพิ่มเติมกัน

‘Geir Espeskog’ ผู้เป็น Managing Director, Head of BlackRock iShares Asia Pacific Distribution and Co-Head of BlackRock Sustainable Investing for APAC BlackRock ได้เริ่มต้นฉายภาพใหญ่ให้เราฟังว่า ESG เป็นเมกะเทรนด์ที่สำคัญมากสำหรับโลกแห่งการลงทุนแห่งอนาคต เพราะมีการประมาณการกันว่า เม็ดเงินการลงทุนที่จะต้องใส่ลงไปเพื่อที่จะขับเคลื่อนให้โลกของเราเดินหน้าสู่เส้นทางแห่ง Zero Carbon แล้วล่ะก็ จำเป็นต้องเติมเม็ดเงินลงไปมหาศาลถึง 50 ล้านล้านดอลลาร์ ซึ่งเมื่อเปรียบเทียบกับ GDP ของโลกในปัจจุบันนี้ซึ่งอยู่ที่ 28.4 ล้านล้านดอลลาร์แล้ว เม็ดเงินที่จะใส่เข้ามาเพื่อที่จะขับเคลื่อนโลกให้ไปถึงระดับนั้นได้จึงมหาศาลมาก ดังนั้นเรื่องของการลงทุนอย่างยั่งยืนหรือ ‘Sustainable Investment’ นั้นจะไม่ใช่แค่เลือกลงทุนในบริษัทที่ทำดี แต่เป็น Game Changer ในระยะยาว และเป็นการเปลี่ยนผ่านครั้งสำคัญของโลกทางการเงินที่มีปัจจัยหลายมิติซึ่งต้องนำมาชี้วัด และใครก็ตามที่จับกระแสนี้ได้อย่างถูกต้องแม่นยำ ย่อมมีโอกาสก้าวขึ้นเป็น ‘Winner’ ในการลงทุนได้อย่างแน่นอน

ในมุมมองของ BlackRock บริษัทจัดการการลงทุนข้ามชาติระดับโลกนั้น สิ่งสำคัญที่ทำให้ ESG Investment เป็นเมกะเทรนด์ ก็เพราะนี่เป็นการเคลื่อนที่ครั้งใหญ่ของเม็ดเงินการลงทุนทั่วโลก (A Tectonic Shift Accelerates Global Momentum) ซึ่งจากการสำรวจ Fund Flow เม็ดเงินการลงทุนที่ผ่านมานั้นพบว่าได้มีการโยกมาสู่ฝั่งที่เป็น ESG แล้วประมาณ 25 ล้านล้านดอลลาร์ ส่วนในปีนี้จะมีการโยกมาอีกประมาณ 8 แสนล้านดอลลาร์ ซึ่งเป็นเม็ดเงินมหาศาลมาก บรรดานักลงทุนผู้เชี่ยวชาญและสถาบันการเงินทั่วโลกต่างเห็นพ้องต้องกันว่านี่เป็นเทรนด์ระยะยาว ทำให้มีการนำ ESG Criteria มาเป็นหลักเกณฑ์ในการเลือกลงทุน ซึ่งก่อนหน้านั้นอาจมีข้อกังขาว่าถ้าเราเลือกลงทุนใน ‘หุ้นคนดี’ หรือ ‘หุ้นบริษัทดี’ ใช้ ESG นำแบบนี้ อาจต้องยอมได้รับผลตอบแทนที่ไม่ดีในระยะหนึ่งหรือเปล่านั้น ผู้เชี่ยวชาญจาก BlackRock ชี้แจงว่า ได้มีการพิสูจน์แล้วว่า ESG Factor หรือการที่เลือกลงทุนโดยคำนึงถึงปัจจัยต่างๆ ทาง ESG นั้น มีความสัมพันธ์เป็นบวกกับผลตอบแทนการลงทุน นั่นแปลว่า หุ้นที่ได้คะแนน ESG สูง ให้ผลตอบแทนดีกว่าหุ้นทั่วไปในระยะยาว

ประเด็นขับเคลื่อนต่อมาที่ต้องบอกว่า ESG Investment นั้นเป็นเมกะเทรนด์อย่างหลีกเลี่ยงไม่ได้ก็คือ วิกฤตสภาพอากาศ ซึ่งตอนนี้หลายพื้นที่ในโลกต่างประสบกับปัญหาไฟป่า น้ำท่วม เมื่อมหันตภัยจากสภาพอากาศที่เปลี่ยนแปลงไปยิ่งชัดเจน นอกจากการประเมินความเสี่ยงตลาดโดยรวมแล้ว กลายเป็นว่าตอนนี้เวลาลงทุนจึงต้องมีการนำ ‘Climate Change Risk’ เข้ามาคำนวณด้วย ซึ่งเมื่อความยั่งยืนมีอิทธิพลต่อความเสี่ยงและการให้ผลตอบแทน (Sustainability Influences Risk and Return) หลังจากนี้ภาพของการลงทุนก็จะเปลี่ยนไปด้วย เนื่องจากวิธีการให้กู้เงินนั้น ถ้าอยู่ในโซนที่มีความเสี่ยงของน้ำท่วมหรือได้รับผลกระทบจากการเปลี่ยนแปลงสภาพภูมิอากาศมาก อัตราดอกเบี้ยก็จะสูงขึ้นตามไปด้วย ทำให้ต้นทุนทางการเงินสูงขึ้นตามไปด้วย (Mounting Costs of Climate Change Risk)

นั่นคือ Scenario ของการดำเนินธุรกิจที่ได้เปลี่ยนไปจากเดิมแล้ว นอกจากนี้ หลังจากที่ข้อตกลงปารีส (Paris Agreement) ความตกลงของนานาชาติตามกรอบอนุสัญญาสหประชาชาติว่าด้วยการเปลี่ยนแปลงสภาพภูมิอากาศ ได้เกิดขึ้นเพื่อร่วมกันแก้ไขปัญหาโลกร้อน ซึ่งทั้งรัฐและเอกชนทั่วโลกจะต้องช่วยกันนำเอากฎเกณฑ์ต่างๆ ไปใช้นั้น ก็ทำให้ภาพของการลงทุนได้เปลี่ยนแปลงไปด้วย ส่งผลเกี่ยวพันถึงเรื่องการเปิดเผยข้อมูลการดำเนินงานของบริษัทต่างๆ ที่ปฏิบัติตามหลักการ ESG ว่ามีการนำไปใช้เพื่อให้เกิดความยั่งยืนมากน้อยแค่ไหน ทำให้บริษัทต่างๆ ต้องเปิดเผยข้อมูลด้านนี้กันมากขึ้น (Increased Reporting is Driving Change) ซึ่งทำให้ภาพของการเลือกลงทุนในแกน ESG ขณะนี้ได้เปลี่ยนไปจากสมัยก่อนมาก จากที่แต่ก่อนมีบริษัททำอยู่อย่างกระจัดกระจาย ก็มีจำนวนและแนวโน้มที่เพิ่มขึ้นมากอย่างเห็นได้ชัด และเมื่อบริษัทต่างๆ เลือกจะนำหลักเกณฑ์ ESG ไปใช้หรือไม่นั้น ก็มีผลต่อการพิจารณาอนุมัติจำนวนเงินลงทุนด้วย ซึ่งบริษัทที่นำหลักเกณฑ์ ESG ไปใช้ ย่อมมีแนวโน้มว่าจะเป็นหุ้นคุณภาพดี และได้รับการพิจารณาเงินลงทุนที่มากกว่าด้วย

ส่วนประเด็นที่ 5 คือเรื่องของสังคม (Rising Importance of Stakeholder Capitalism) ซึ่งกว่าปีที่ผ่านมาโลกเราต้องเผชิญกับวิกฤตโรคระบาดในระดับโลก ภาวะที่เปราะบางทำให้ปัญหาความเหลื่อมล้ำทางสังคมยิ่งเด่นชัดขึ้น ดังนั้น มิติการเจริญเติบโตของกิจการจะไม่ใช่แค่เกี่ยวข้องกับลูกค้าและผู้ถือหุ้นเท่านั้นแล้ว แต่จะขึ้นอยู่กับสังคมโดยรอบด้วยว่ามีมุมมองต่อกิจการนั้นอย่างไร ดังนั้น มิติทางด้านสังคมย่อมเป็นอีกแกนสำคัญที่ถูกนำมาพิจารณาถึงโอกาสเจริญเติบโตของบริษัทนั้นๆ และเมื่อถามว่า BlackRock ในฐานะบริษัทจัดการการลงทุนที่ใหญ่ระดับโลกนั้น ได้มีการนำหลักเกณฑ์ของ ESG ไปใช้อย่างไรบ้าง Geir Espeskog ตอบว่า

“สำหรับ BlackRock นั้น เราได้มีการนำหลักเกณฑ์ของ ESG ไปใช้ในการเลือกพิจารณาลงทุนในธุรกิจต่างๆ โดยจะเน้นสนับสนุนธุรกิจตั้งเป้าหมายจะเป็น Zero Carbon ภายในปี 2050 บริษัทไหนที่เน้นปล่อยคาร์บอนเป็นศูนย์ เราจะนำเอาข้อนี้มาเป็นเกณฑ์หลักที่สำคัญอย่างหนึ่งในการเลือก ส่วนอีกมิติหนึ่งคือเรื่องเชิงสังคม ซึ่งจะมองทั้งในมุม Internal ภายในบริษัทว่ามีความแข็งแรงขนาดไหนในเชิงวัฒนธรรมการทำงาน และ Talent Management รวมถึงสิทธิของแรงงานที่อยู่ภายในองค์กร อีกทั้งยังคำนึงถึงเรื่องของ External Stakeholder เช่น ลูกค้ามององค์กรอย่างไร ธุรกิจการดำเนินงานส่งผลต่อสังคมอย่างไร เป็นต้น และผมขอย้อนกลับมาพูดถึงเรื่องของสิ่งแวดล้อมกันอีกที คือนอกจากเรื่องของการใช้พลังงานให้คุ้มค่า และรักษาสิ่งแวดล้อมอย่างเดียว แต่มองในอีกมุมหนึ่ง การดำเนินการโดยคำนึงถึง ESG ยังช่วยให้ใช้พลังงานและทรัพยากรได้อย่างมีประสิทธิภาพมากขึ้น จึงทำให้องค์กรและบริษัทสามารถลดต้นทุนได้อย่างมีประสิทธิภาพ ส่งผลให้กำไรนั้นสามารถเติบโตได้ในระยะยาวนั่นเอง ซึ่งตัวอย่างทั้งหมดที่กล่าวมาเป็นตัวอย่างคร่าวๆ ของหลักเกณฑ์ที่ BlackRock ได้นำมาใช้ และจะใช้อย่างเข้มข้นมากขึ้นด้วยในอนาคต อย่างในปัจจุบันนี้เราเองมีทีม BlackRock ในภูมิภาคเอเชียแปซิฟิกถึง 19 คน ที่คอยดูแลมอนิเตอร์ในด้านนี้โดยเฉพาะ เราถือเรื่องนี้เป็นประเด็นสำคัญมากๆ เลยครับ”

ด้าน ‘เกียรติศักดิ์ ปรีชาอนุสรณ์’ CFA ผู้อำนวยการฝ่ายการลงทุนทางเลือก บลจ.กรุงศรี ได้มองว่า แม้หลายๆ คนอาจจะพอเริ่มเห็นว่าหุ้นในเซกเตอร์ ESG นั้นกำลังมีแนวโน้มที่กำลังจะมา และเป็นเทรนด์ที่ทั่วโลกให้ความสนใจ แต่เท่าที่ผ่านมาในช่วงครึ่งปีแรกนี้ ผลตอบแทนหุ้นกลุ่ม Climate Change ที่โฟกัส Renewable (พลังงานทดแทน) ตั้งแต่ต้นปี 2021 อาจจะยังไม่ได้มาแบบเต็มที่เท่าที่หลายๆ คนได้คาดหวังเอาไว้ นั่นก็เป็นเพราะในช่วงปีที่ผ่านมาหุ้นกลุ่มนี้ได้มีการเติบโตถึงกว่า 200 เปอร์เซ็นต์ภายในระยะเวลาแค่ 12-13 เดือน หลังจากเกิดโควิด ประกอบกับภาวะกลัวเงินเฟ้อในระดับโลก จึงเป็นสาเหตุให้ในช่วงปีนี้มีการปรับฐานลงเยอะ แต่หากพิจารณาในกองทุนกลุ่มที่ลงแบบผสมผสานในเรื่องของ Climate Change ซึ่งไม่ได้จำกัดอยู่แค่ Renewable Power เพียงอย่างเดียวนั้น จะพบว่ามีผลลัพธ์ที่ค่อนข้างโดดเด่นน่าพอใจ โดยขึ้นมาประมาณ 28 เปอร์เซ็นต์ตั้งแต่ปี 2020 แม้โดยรวมหุ้น Climate Change ในปีนี้จะมีการชะลอตัวบ้าง แต่ก็ยังมีแนวโน้มที่จะไปต่อได้ เพราะมี Fund Flow หรือเม็ดเงินไหลเข้ามาอย่างต่อเนื่อง

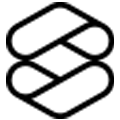

เกียรติศักดิ์ยังบอกอีกว่า หากพิจารณาถึงสถานการณ์ Climate Change แล้ว เขามองว่าต่อไปนี่จะคือธีมหลักในพอร์ตการลงทุนได้เลย และสถาบันการเงินหลายๆ สำนักก็ยังยกย่องว่านี่คือธีมของทศวรรษเลยด้วยซ้ำ ทั้งยังเสริมอีกว่าปัจจัยบวกนั้นยังมีอยู่อีกเยอะ ซึ่งหลังจากนี้คาดว่าในระดับโลกจะมีนโยบายออกมาเป็นแรงเสริมอีกมาก ยกตัวอย่างประเทศใหญ่ๆ เช่น สหรัฐอเมริกา ก็ตั้งเป้าว่าจะลดคาร์บอนให้ได้ถึง 50 เปอร์เซ็นต์ภายในปี 2030 ส่วนทางยุโรปก็ตั้งเป้าว่าจะเป็น Carbon Neutral ให้สำเร็จภายในปี 2050 และทางจีนก็ตั้งเป้าจะทำให้ได้เช่นเดียวกันในปี 2060 ซึ่งแน่นอนว่าจะส่งผลให้มีประเทศอื่นๆ ตามขบวนกันมาอีก เมื่อนโยบายระดับโลกส่งผลให้เป็นเมกะเทรนด์เช่นนี้ ทำให้ภาคธุรกิจจำเป็นที่จะต้องเปิดเผยข้อมูลการดำเนินงานที่ส่งผลกระทบต่อสิ่งแวดล้อม เม็ดเงินลงทุนก็ย่อมจะไหลตามมาในเซกเตอร์นี้อย่างแน่นอน ซึ่งนี่ยังไม่นับการที่กองทุนระดับโลกอีกหลายแห่งลดการลงทุนในหุ้นทำลายสิ่งแวดล้อมอีกด้วย จนอาจกล่าวได้ว่าประเด็นในเรื่อง Climate Change เป็น ‘Big Wave’ หรือกระแสน้ำที่ไหลบ่าแรงมากๆ ซึ่งหากไม่มีการขยับตัวกันก็อาจจะ ‘อยู่ยาก’ ยกตัวอย่างบริษัทใหญ่ๆ ของโลกอย่าง ExxonMobil หรือ Chevron และแม้กระทั่ง Microsoft เอง ก็ต้องมีการขยับตัวกันขนานใหญ่

ด้านของ ‘ชัยเกษม วัฒนศิริพงษ์’ ผู้อำนวยการ ฝ่ายบริหารผลิตภัณฑ์การลงทุน ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) ได้แนะนำถึงแนวทางของการเลือกลงทุนอย่างยั่งยืนว่า

“เมื่อพูดถึง Sustainable Investment นักลงทุนที่มีความเข้าใจในเรื่องนี้นอกจากนึกถึง Climate Change หรือ ESG แล้ว ยังมักจะนึกถึงแผนการพัฒนาโลกเพื่อความยั่งยืน (Sustainable Development Goals) ขององค์การสหประชาชาติ ซึ่งมีอยู่ด้วยกัน 17 ประการ เช่น การจัดการความยากจน การรักษาสิ่งแวดล้อม การเข้าถึงการรักษาพยาบาลที่มีมาตรฐาน การเข้าถึงโอกาสทางการศึกษา ฯลฯ ทั้งนี้ เป้าหมายการพัฒนาโลกเพื่อความยั่งยืนของ UN และ ESG ต่างก็เป็นส่วนหนึ่งของแนวทางการลงทุนอย่างยั่งยืนด้วยกันทั้งคู่ ซึ่งมีความแตกต่างกับการลงทุนแบบดั้งเดิม (Traditional Investment) ที่เน้นเรื่องของผลประโยชน์เป็นหลัก ไม่ได้คำนึงถึงปัจจัยที่เกี่ยวข้องมากนัก ไม่ว่าจะเป็นเรื่องของสิ่งแวดล้อม (Environment) สังคม (Social) หรือธรรมาภิบาล (Governance) ต่อมาเมื่อโลกเปลี่ยนให้มีการเรียกร้องความรับผิดชอบต่อสิ่งแวดล้อม สังคม การดำเนินงานที่มีความโปร่งใสจากบริษัทและองค์กรต่างๆ มากขึ้น โลกของการลงทุนจึงต้องเปลี่ยนตาม นักลงทุนเองจึงต้องการช่องทางการลงทุนที่สอดคล้องไปกับค่านิยมที่เปลี่ยนแปลงไปของสังคม ทำให้เกิดแนวคิดในการลงทุนที่ให้ความสำคัญกับปัจจัยด้านอื่นๆ ซึ่งนอกเหนือจากผลตอบแทน เช่น การคำนึงถึงผลกระทบต่อสิ่งแวดล้อมและสังคมโดยรอบ ทั้งนี้ แนวทางการลงทุนอย่างยั่งยืนนั้นอาจจะแบ่งได้คร่าวๆ ดังนี้”

- แนวทางแรก ‘Exclusion’ เป็นแนวทางการเลือกลงทุนที่จะไม่ลงทุนในบางอุตสาหกรรมหรือธุรกิจที่อาจส่งผลกระทบต่อสังคมหรือสิ่งแวดล้อม เช่น การเลือกลงทุนในธุรกิจผลิตอาวุธ สุรา หรือบุหรี่ เป็นต้น เพื่อเป็นการไม่สนับสนุนธุรกิจประเภทนั้น

- แนวทางที่สอง ‘ESG Integration’ วิเคราะห์ปัจจัยด้าน ESG ควบคู่กับการวิเคราะห์การเงิน เพื่อประเมินความเสี่ยงและโอกาสในการลงทุน ซึ่งจะช่วยทำให้นักลงทุนมองเห็นถึงโอกาสและความเสี่ยงของธุรกิจนั้นๆ ได้อย่างครอบคลุมมากขึ้น เช่น ความเสี่ยงที่เกิดจากการขัดกับนโยบายของภาครัฐ เช่น กฎหมายสิ่งแวดล้อม ปัญหาด้านแรงงาน ไม่โปร่งใสในการบริหารจัดการ เป็นต้น

- แนวทางที่สาม ‘Thematic Investing’ การลงทุนในธุรกิจที่พยายามจะตอบโจทย์และแก้ไขปัญหาการพัฒนาของโลกในด้านใดด้านหนึ่ง ซึ่งปัญหาส่วนใหญ่มักจะสอดคล้องกับเป้าหมายการพัฒนาโลกเพื่อความยั่งยืนของ UN เช่น สุขภาพและคุณภาพชีวิต ความหลากหลายทางเพศ การพัฒนาชุมชน สิ่งแวดล้อม พลังงานสะอาด การบริหารจัดการน้ำ เป็นต้น

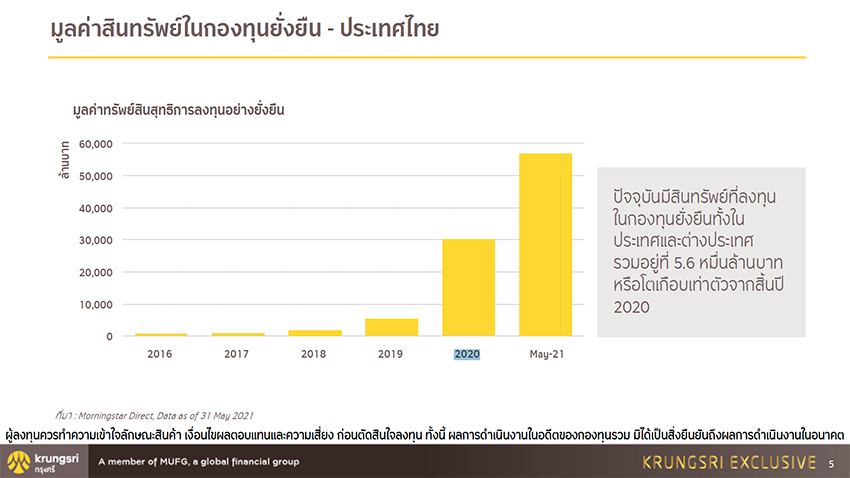

คราวนี้เรามาโฟกัสกันที่มูลค่าสินทรัพย์ในกองทุนยั่งยืนของประเทศไทยกันบ้าง ซึ่งต้องบอกว่ามีการเติบโตเช่นเดียวกัน โดย ณ สิ้นเดือนพฤษภาคมที่ผ่านมานั้น ตัวเลขอยู่ที่ 5.6 หมื่นล้านบาท โดยน่าสังเกตว่าเห็นการเติบโตของสินทรัพย์ในกองทุนประเภทนี้อย่างรวดเร็วขึ้นมากในปีที่แล้ว และก็ก้าวกระโดดขึ้นมาอีกเท่าตัวในช่วงปีนี้

ส่วนคำถามสำคัญที่ว่า “กองทุนยั่งยืนให้ผลตอบแทนที่น่าสนใจจริงหรือ?” จากผลการสำรวจของ Morgan Stanley, Sustainable Funds Outperform Peers in 2020 During Coronavirus, Data as of February,24 2021 ระบุว่า

- ในปี 2020 กองทุนหุ้นยั่งยืนในสหรัฐฯ ให้ผลตอบแทนที่ดีกว่ากองทุนหุ้นทั่วไป ประมาณ 4.3 %

- กองทุนตราสารหนี้ยั่งยืนในสหรัฐฯ ให้ผลตอบแทนที่ดีกว่ากองทุนตราสารหนี้ทั่วไป ประมาณ 0.9 %

- กองทุนหุ้นยั่งยืนในสหรัฐฯ มีอัตราการปรับลดลงของราคาน้อยกว่ากองทุนหุ้นทั่วไป ประมาณ 3.1 %

สำหรับนักลงทุนที่สนใจจะเลือกลงทุนอย่างยั่งยืนถัดจากนี้ ผู้ให้คำแนะนำอย่างเกียรติศักดิ์ ในฐานะผู้อำนวยการฝ่ายการลงทุนทางเลือก บลจ.กรุงศรี กล่าวว่า Flow ของหุ้น ESG ยังคงมีเข้ามาอย่างต่อเนื่องและมีความมั่นคงอย่างมากในระยะยาว นอกจากนี้ ปัจจัยของ ESG ยังส่งผลต่อพอร์ตการลงทุน เนื่องจากการลงทุนในบริษัทที่มี ESG สูงนั้น มีแนวโน้มที่จะให้ผลตอบแทนที่ดีกว่าบริษัทที่มี ESG ต่ำ ยกตัวอย่างบริษัทระดับโลกที่ประสบความสำเร็จและมีเรต ESG สูงมากอย่าง Microsoft ซึ่งตั้งเป้าเอาไว้อย่างท้าทายว่าจะลดคาร์บอนลงไปให้มากกว่าศูนย์ (Carbon Negative) ภายในปี 2030 และยังมีเป้าหมายเพื่อสิ่งแวดล้อมอื่นๆ อีก เช่น ด้วยเทคโนโลยีการรันซอฟต์แวร์ผ่าน Cloud ก็จะทำให้ลดคาร์บอนได้อีกมหาศาล เป็นต้น ซึ่งก็ทำให้นักลงทุนที่ลงทุนกับบริษัทที่ประสบความสำเร็จอย่าง Microsoft ประสบความสำเร็จควบคู่กันไปกับการได้ช่วยโลกด้วย นี่เป็นตัวอย่างที่ดีของ ESG Investment ที่มีผลต่อการเป็น Winner ที่ประสบความสำเร็จในการลงทุน

โดยทาง บลจ.กรุงศรี ยังมีกองทุนมาแนะนำสำหรับนักลงทุนที่มองหาหุ้นในกองทุนยั่งยืนเก็บไว้ในพอร์ต อย่าง กองทุนเปิดกรุงศรี ESG Climate Tech – สะสมมูลค่า (KFCLIMA-A) ซึ่งลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศชื่อ DWS Invest ESG Climate Tech, Class USD TFC (กองทุนหลัก) โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน กองทุนหลักมีนโยบายลงทุนในตราสารทุน และ/หรือหลักทรัพย์อื่นๆ ของบริษัททั่วโลก ที่มีธุรกิจหลักเกี่ยวกับการควบคุมหรือลดการเปลี่ยนแปลงสภาพภูมิอากาศโลกหรือผลกระทบอื่นที่เกี่ยวข้อง ซึ่งนำเสนอผลิตภัณฑ์ บริการ หรือพัฒนาระบบงานและซอฟต์แวร์ในการลดมลพิษโดยการสร้างพลังงานสะอาด การใช้พลังงานอย่างมีประสิทธิภาพ รวมถึงบริษัทที่มีธุรกิจเกี่ยวกับการดูแลรักษาสุขภาพ น้ำ เกษตรกรรม การป้องกันภัยพิบัติ และเป็นบริษัทที่มุ่งเน้นการดำเนินกิจการเพื่อการพัฒนาอย่างยั่งยืนตามหลักการ ESG ซึ่งได้แก่ สิ่งแวดล้อม (Environmental) สังคม (Social) และบรรษัทภิบาล (Corporate Governance) เป็นการลงทุนเพื่อสิ่งแวดล้อม พร้อมกับโอกาสสร้างผลตอบแทนที่ดี ผ่านการวิเคราะห์แนวโน้มธุรกิจที่น่าดึงดูด พิสูจน์ด้วยประวัติผลการดำเนินงานที่โดดเด่นเป็นอันดับต้นของอุตสาหกรรม

ผู้ที่สนใจเข้าร่วมฟังสัมมนาออนไลน์พิเศษที่มีเนื้อหาข้อมูลเชิงวิเคราะห์เข้มข้น โดยผู้เชี่ยวชาญตัวจริงในเรื่องเศรษฐกิจและการลงทุนแบบนี้ สามารถติดตามข่าวสารของ KRUNGSRI EXCLUSIVE ได้ทาง https://www.krungsri.com/th/wealth/krungsri-exclusive/home หรือ LINE@krungsriexclusive ซึ่งเราคงต้องติดตามลุ้นดูว่าในอนาคตจะมีซีรีส์อะไรออกมาให้นักลงทุนได้เกาะติดเทรนด์ความรู้ในโลกแห่งการลงทุนกันอีก นอกจากนี้ยังมีบทความและบทสัมภาษณ์ที่ให้ความรู้ด้านการลงทุนให้ติดตามอ่านกันอีกมากมาย