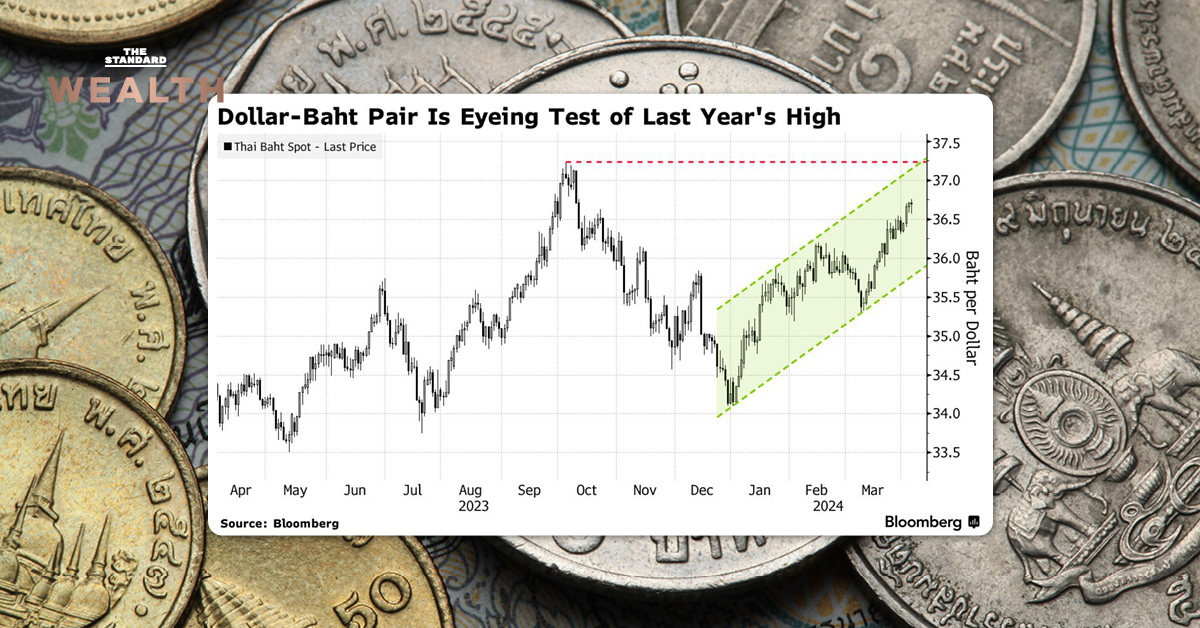

ตั้งแต่ช่วงกลางเดือนมิถุนายนเป็นต้นมา เงินบาทเริ่มอ่อนค่าลงอย่างรวดเร็ว โดยทำสถิติอ่อนค่าสุดที่ระดับ 31.99 บาทต่อดอลลาร์ ก่อนจะมาปิดตลาดเมื่อวานนี้ (24 มิถุนายน) ที่ระดับ 31.86 บาทต่อดอลลาร์ ซึ่งเป็นระดับที่อ่อนค่าสุดในรอบ 13 เดือน และหากนับตั้งแต่ต้นปีถึงปัจจุบัน เงินบาทอ่อนค่าลงมาแล้วราว 6.3% เรียกได้ว่าเกือบจะเป็นสกุลเงินที่อ่อนค่าสุดในภูมิภาคเอเชีย

เทิดศักดิ์ ทวีธีระธรรม ผู้ช่วยกรรมการผู้อำนวยการ ฝ่ายวิจัย บล.เอเซีย พลัส หรือ ASPS ประเมินว่า ค่าเงินบาทที่อ่อนค่าจะส่งผลบวกต่อการส่งออกไทย เพราะช่วยให้ราคาสินค้าของไทยในหน่วยเงินดอลลาร์มีราคาลดลง สอดคล้องกับมุมมองของ กนง. ที่ปรับประมาณการการส่งออกของไทยปี 2564 เพิ่มจาก 10% เป็น 17.1% นับว่าสูงกว่า Consensus ที่คาดการว่าส่งออกจะขยายตัวราว 7-10% เท่านั้น

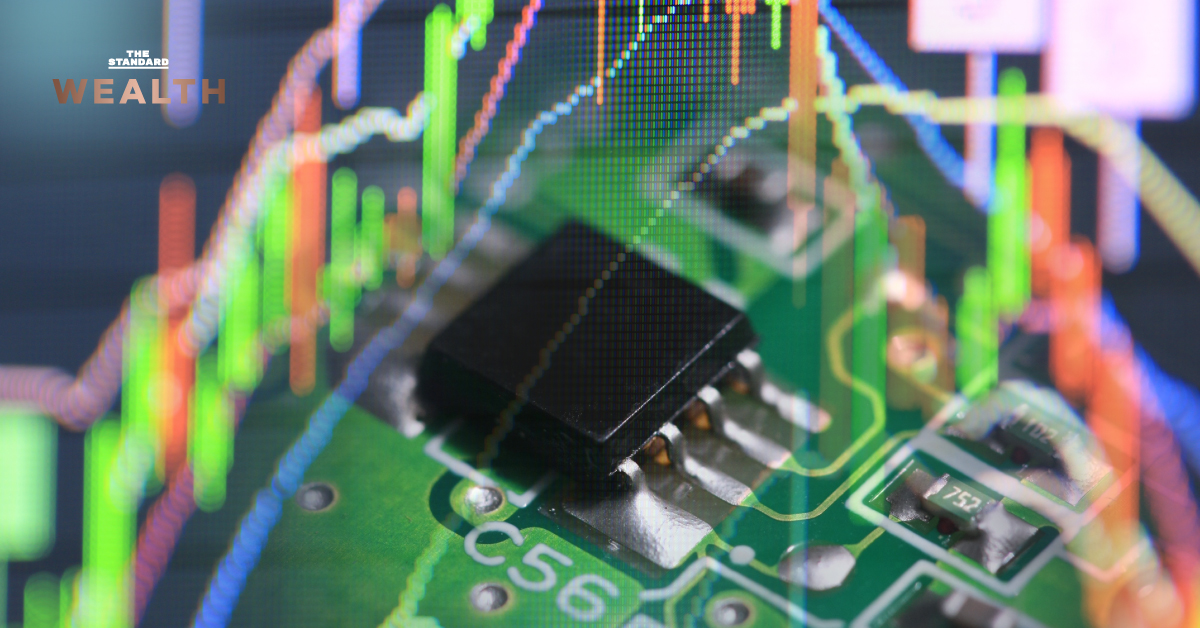

แนวโน้มการส่งออกที่ดีขึ้นถือเป็น Sentiment เชิงบวกต่อหุ้นกลุ่มส่งออก ช่วยให้กลุ่มหุ้นดังกล่าวสามารถเก็งกำไรได้ อาทิ กลุ่มอิเล็กทรอนิกส์ (KCE, DELTA, HANA, SVI), ทุกๆ 1 บาทต่อดอลลาร์ที่อ่อนค่าจากสมมติฐานค่าเงินบาทปี 2564 ถือเป็น Upside ต่อประมาณการกำไรสุทธิกลุ่มชิ้นส่วนในปี 2564 ราว 5.8% จากเดิมคาด HANA +6.2%, DELTA +5.7%, KCE +5.5% และ SVI +5.2%

อย่างไรก็ตาม ด้วย Valuation ที่แพงเกินมูลค่าพื้นฐานไปแล้ว จนมี PER กลุ่มที่ 64 เท่า จึงแนะนำเพียงเก็งกำไรในระยะสั้นเท่านั้น

ถัดไปคือกลุ่มยานยนต์ แนะนำ (AH, SAT), กลุ่มเกษตรอาหาร (STA, STGT, NER, TFG, CPF, TU) กลุ่มส่งออกเหล็ก (MCS)

อย่างไรก็ตาม การอ่อนค่าของเงินบาทยังชี้ให้เห็นแนวโน้ม Fun Flow ของต่างชาติอีกด้วย โดยตั้งแต่กลางเดือนมิถุนายน 2564 เป็นต้นมา ความกังวล Fed มีโอกาสขึ้นดอกเบี้ยเร็วกว่าคาด กดดัน Fund Flow ไหลออกจากตลาดหุ้นไทย 1.2 หมื่นล้านบาท รวมถึงค่าเงินบาทที่อ่อนค่าเร็วเกิน 2.3% จาก 31.1 บาทต่อดอลลาร์ ขึ้นมาที่ 31.8 บาทต่อดอลลาร์

นอกจากนี้หากเปรียบเทียบกับเหตุการณ์ในอดีตในช่วงที่มีความกังวลว่าจะเกิดการยกเลิก QE ช่วงเดือนพฤษภาคม 2556 ไปจนถึงช่วงเดือนกันยายน 2558 ซึ่งยกเลิก QE มาแล้ว 1 ปี พบว่า ค่าเงินบาทอ่อนค่าต่อเนื่อง 21% หรือขึ้นไปเกิน 36 บาทต่อดอลลาร์ และที่สำคัญคือ Fund Flow ไหลออกจากตลาดหุ้นไทยด้วยปริมาณสูงถึง 3.3 แสนล้านบาท กดดันตลาดหุ้นไทยปรับฐานราว 16%

“ยังเชื่อว่า Fund Flow รอบนี้จะไม่ไหลออกมาเหมือนกับปี 2556 เนื่องจากตั้งแต่ปัจจุบัน นักลงทุนต่างชาติเหลือสถานะการถือครองหุ้นไทยในสัดส่วนที่น้อยมากแล้ว”

ทั้งนี้ข้อมูลจาก setsmart.com ระบุว่า ตั้งแต่ต้นปีจนถึงวันที่ 23 มิถุนายน นักลงทุนต่างชาติขายสุทธิหุ้นไทยราว -70,843.47 ล้านบาท

สำหรับกลยุทธ์การลงทุนในช่วงนี้ แนะนำลดความเสี่ยงพอร์ตการลงทุน โดยถือเงินสดไม่เกิน 30% เพื่อหาจังหวะเข้าสะสมหุ้นพื้นฐานแข็งแกร่งในยามตลาดผันผวน

กรภัทร วรเชษฐ์ ผู้อำนวยการฝ่ายวิจัยและบริการการลงทุน-กลยุทธ์การลงทุน บล.โนมูระ พัฒนสิน กล่าวว่า ด้วยแนวโน้มค่าเงินบาทที่น่าจะอ่อนค่าในช่วงครึ่งหลังปีนี้ โดยมีโอกาสอ่อนค่าไปถึง 32-32.50 บาทต่อดอลลาร์ จะเอื้อต่อการส่งออก และทำให้หุ้นกลุ่มส่งออกมีความน่าสนใจเข้าลงทุนทั้งในเชิง Sentiment และ Fundamental

หุ้นกลุ่มที่จะได้รับอานิสงส์อย่างโดดเด่นคือกลุ่มอิเล็กทรอนิกส์ โดยเฉพาะที่เกี่ยวข้องกับผลิตภัณฑ์กลุ่ม Semi-Conducter ซึ่งเป็นส่วนประกอบสำคัญในอุตสาหกรรม Telecom รวมถึงกลุ่มชิ้นส่วนยานยนต์ และคาดว่าหลังจากเห็นผลประกอบการในไตรมาส 2 ปีนี้แล้ว ฝ่ายวิจัยจะมีการปรับคาดการณ์ผลประกอบการในครึ่งปีหลัง เพื่อสะท้อนปัจจัยบวกจากเงินบาทอ่อนค่า

โดยประเมินว่าทุก 1 บาทที่อ่อนค่าจะทำให้กำไรหุ้นกลุ่มอิเล็กทรอนิกส์ (SVI, HANA, KCE) ปรับเพิ่มขึ้น 2-3% ส่วนกลุ่มเกษตรอาหาร กำไรสุทธิเพิ่ม 1-3% (TU, CPF, ASIAN, NER, XO, SAPPE) และกลุ่มนิคม (AMATA) กลุ่มวัสดุ (EPG) กำไรสุทธิเพิ่ม 3% อย่างไรก็ตาม การอ่อนค่าของเงินบาทจะเป็นลบต่อกลุ่ม Airline และโรงไฟฟ้า

ณัฐพล คำถาเครือ ผู้อำนวยการฝ่ายวิเคราะห์การลงทุน บล.หยวนต้า (ประเทศไทย) กล่าวว่า หุ้นส่งออก โดยเฉพาะกลุ่มเกษตรและอาหาร และชิ้นส่วนยานยนต์ จะ Outperform ตลาดได้ในช่วง 2-3 เดือนจากนี้ รับปัจจัยบวกกรณีภาพรวมการส่งออกของไทยที่จะปรับตัวดีขึ้นอย่างมากต่อเนื่องอีก 2 เดือน คือเดือนมิถุนายนและกรกฎาคม เนื่องจากเป็นการโตจากฐานการส่งออกที่ต่ำ และอานิสงส์จากการอ่อนค่าของเงินบาท

โดยล่าสุดตัวเลขส่งออกของไทยประจำเดือนพฤษภาคมที่เพิ่งประกาศไปมีการเติบโตถึง 41% และหากไม่รวมทองคำแล้ว จะเติบโต 45% สินค้าส่งออกเติบโตอย่างมากคือกลุ่มสินค้าเกษตรและเกษตรแปรรูป ชิ้นส่วนยานยนต์ ชิ้นส่วนอิเล็กทรอนิกส์ และเฟอร์นิเจอร์

และเมื่อนำมาจัดทำกลยุทธ์ลงทุนในหุ้นส่งออก จึงแนะนำลงทุนกลุ่มเกษตรและอาหาร คือหุ้น CPF, GFPT, BR กลุ่มยางพาราคือ NER และ STA กลุ่มชิ้นส่วนยานยนต์คือ SAT และ NYM และกลุ่มอิเล็กทรอนิกส์คือ CCET

อย่างไรก็ตาม การอ่อนค่าของเงินบาทจะกดดันกำไรในกลุ่มโรงไฟฟ้า เนื่องจากมีการนำเข้าก๊าซธรรมชาติและถ่านหิน อีกทั้งมีหนี้ต่างประเทศเป็นส่วนมาก ซึ่งจะทำให้ต้นทุนทางการเงินปรับสูงขึ้น นอกจากนี้ยังกระทบผู้ประกอบการที่ซื้อมาขายไปสินค้าไอทีและเคมีภัณฑ์

ณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการฝ่ายวิเคราะห์หลักทรัพย์ บล.ทรีนีตี้ กล่าวว่า กรณีที่ที่ประชุม กนง. เมื่อวันที่ 22 มิถุนายน มีการหั่นคาดการณ์ดุลบัญชีเดินสะพัดปีนี้จนลงมาเหลือขาดดุลที่ 1.5 พันล้านดอลลาร์ (จากเดิมเกินดุล 1.2 พันล้านดอลลาร์) และยังปรับคาดการณ์เกินดุลปี 2565 ลงเหลือ 1.2 หมื่นล้านดอลลาร์ (จากเดิมที่ 2.5 หมื่นล้านดอลลาร์) สะท้อนถึงความอ่อนแอของดุลบริการที่เป็นผลมาจากนักท่องเที่ยวที่หายไป รวมถึงดุลการค้าที่ถูกกดดันจากการนำเข้าสินค้าที่ราคาปรับสูงขึ้น โดยเฉพาะราคาเชื้อเพลิง ตามสมมติฐานราคานํ้ามันดิบที่ ธปท. ปรับเพิ่มขึ้นในรอบนี้ด้วยเช่นกัน

ปัจจัยดังกล่าวกดดันค่าเงินบาทต่อไปในระยะกลาง โดยตั้งแต่ต้นปีจนปัจจุบัน ค่าเงินบาทอ่อนค่ามากสุดเป็นอันดับ 2 ในเอเชีย และเป็นอันดับ 1 ในกลุ่ม Emerging Market

ในด้านตลาดทุน การอ่อนค่าของเงินบาทจะมีผลให้ Fund Flow ต่างชาติไหลออก ทั้งจากตลาดหุ้นและตลาดตราสารหนี้ อย่างไรก็ตาม ด้วยสัดส่วนการถือครองหุ้นของนักลงทุนต่างชาติในขณะนี้อยู่ที่ 27% เท่านั้น จึงประเมินว่าทิศทางการไหลออกครั้งนี้จะไม่กดดัน SET Index อย่างมีนัยสำคัญนัก

ขณะเดียวกัน ธปท. ได้มีการปรับเพิ่มคาดการณ์การขยายตัวของการส่งออกสินค้าในปีนี้ขึ้นอีก เป็น 17.1% ซึ่งถือว่าสูงขึ้นจากเดิมที่ 10.0% ค่อนข้างมาก และสูงกว่าประมาณการของสภาพัฒน์ก่อนหน้านี้ที่ 10.3% ด้วยเช่นกัน จึงเชื่อว่าภาคการส่งออกของไทยจะยังคงเป็นเครื่องยนต์หลักในการขับเคลื่อนเศรษฐกิจต่อไป

ทั้งนี้ฝ่ายวิจัยชื่นชอบกลุ่มส่งออกที่มีแนวโน้มได้รับประโยชน์จากต้นทุนวัตถุดิบที่ลดลงในช่วงถัดไปจากราคาโภคภัณฑ์ในตลาดโลกที่จะเริ่มปรับลดลงในไตรมาส 3 และ 4 ประกอบด้วยกลุ่มชิ้นส่วนอิเล็กทรอนิกส์ (KCE, HANA, SMT) หรือกลุ่มปศุสัตว์ (CPF, GFPT, TFG) เป็นต้น

ภาพประกอบ: พิชามญชุ์ วรรณสาร