- ไทยไม่ได้ถูกปรับเพิ่ม (Upgrade) อันดับเครดิตขึ้นเลยในช่วง 10-20 ปีที่ผ่านมา ขณะที่ประเทศใน Tier เดียวกันหลายแห่ง เช่น อินโดนีเซียและอินเดีย กลับเพิ่งได้รับการอัปเกรดไปในช่วงไม่กี่ปีที่ผ่านมา สร้างผลประโยชน์ทางเศรษฐกิจให้กับประเทศเหล่านั้นมากมาย

- ด้านผู้เชี่ยวชาญมองว่าความหวังที่ไทยจะได้รับการอัปเกรดดู ‘เลือนราง’ ลงทุกที โดยในอีก 10 ปีก็ไม่น่าถูกอัปเกรดได้ หลังจากรัฐบาล เศรษฐา ทวีสิน เผยมาตรการกระตุ้นเศรษฐกิจและอุดหนุนค่าครองชีพของประชาชนออกมาต่อเนื่อง รวมถึงแผนการแจกเงินดิจิทัล 10,000 บาท

- นอกจากนี้รัฐบาลจัดทำแผนการคลังระยะกลาง (ฉบับปรับปรุง) ออกมา ที่แสดงให้เห็นว่าความมุ่งมั่นของรัฐบาลที่จะสร้างเสถียรภาพทางการคลัง ‘อ่อนแอ’ ลง

- กูรูและสถาบันจัดอันดับต่างๆ ได้แก่ S&P, Moody’s และ Fitch จึงมีความเห็นไปในทางเดียวกันว่า หากการเติบโตทางเศรษฐกิจของไทยเพิ่มขึ้น ‘ไม่เพียงพอ’ ที่จะชดเชย (Offset) การเพิ่มขึ้นของหนี้สาธารณะ รวมถึงหากสถานการณ์หนี้ครัวเรือน ดุลบัญชีเดินสะพัด และทุนสำรองระหว่างประเทศย่ำแย่ลง ไทยก็อาจถูกหั่นอันดับเครดิตลงได้

หลังจาก เศรษฐา ทวีสิน รับตำแหน่งนายกรัฐมนตรีคนที่ 30 ของประเทศไทย รัฐบาลชุดใหม่ก็เปิดเผยมาตรการกระตุ้นเศรษฐกิจและลดค่าครองชีพของประชาชนออกมาอย่างต่อเนื่อง รวมถึงโครงการเงิน 10,000 บาทผ่าน Digital Wallet ซึ่งคาดการณ์ว่าจะมีต้นทุนสูงถึง 5.6 แสนล้านบาท ทำให้นักวิชาการ รวมถึงสถาบันจัดอันดับเครดิตหลายแห่งออกมาแสดงความกังวลเกี่ยวกับ ‘ฐานะการคลัง’ ของประเทศ ซึ่งเพิ่งได้รับผลกระทบจากการระบาดของโควิด-19 และยังไม่กลับไปแข็งแกร่งเท่าเดิม

อย่างไรก็ตาม ก่อน เศรษฐา ทวีสิน จะเข้ารับตำแหน่งนายกรัฐมนตรี ประเทศไทยก็ประสบกับปัญหาติดหล่มอันดับเครดิตอยู่แล้ว โดยไทยไม่ได้ถูกปรับเพิ่ม (Upgrade) อันดับเครดิตขึ้นเลยในช่วง 10-20 ปีที่ผ่านมา ขณะที่ประเทศใน Tier เดียวกันหลายแห่ง เช่น อินโดนีเซียและอินเดีย กลับเพิ่งได้รับการอัปเกรดเครดิตเรตติ้งไปเมื่อไม่กี่ปีที่ผ่านมา ส่งผลให้ประเทศเหล่านี้มีต้นทุนการกู้ยืมที่ต่ำลง หมายความว่าเวลาออกพันธบัตรประเทศนั้นๆ ก็ไม่จำเป็นต้องจ่ายดอกเบี้ยสูงๆ เพื่อดึงดูดนักลงทุน นอกจากนี้การได้รับการปรับขึ้นอันดับเครดิตก็จะทำให้เงินทุนไหลกลับเข้าประเทศมากขึ้น และทำให้สกุลเงินท้องถิ่นแข็งค่าหรือเป็นที่ต้องการมากขึ้นได้ เป็นต้น

กระนั้นตามความเห็นของผู้เชี่ยวชาญได้มองว่า ความหวังในการที่ไทยจะได้รับการปรับขึ้นอันดับเครดิตดู ‘เลือนราง’ ลงทุกที หลังจากรัฐบาลเผยมาตรการกระตุ้นเศรษฐกิจและอุดหนุนค่าครองชีพของประชาชนออกมา รวมไปถึงการจัดทำแผนการคลังระยะกลาง (ฉบับปรับปรุง) ซึ่งได้แสดงให้เห็นว่าความมุ่งมั่นของรัฐบาลที่จะสร้างเสถียรภาพทางการคลัง ‘อ่อนแอ’ ลงอย่างมาก

อันดับความน่าเชื่อถือ (Credit Rating) คืออะไร? ทำไมควรให้ความสำคัญ

ตามข้อมูลจากสมาคมตลาดตราสารหนี้ไทย (ThaiBMA) ระบุว่า อันดับความน่าเชื่อถือ (Credit Rating) คือการประเมินความน่าเชื่อถือของผู้ออกตราสารหนี้ ทั้งภาครัฐและเอกชน โดยสถาบันจัดอันดับความน่าเชื่อถือ (Credit Rating Agencies)

โดยตราสารหนี้ที่อันดับเครดิตยิ่งสูง ความเสี่ยงในการผิดนัดชำระหนี้ก็ยิ่งต่ำ ซึ่งอันดับความน่าเชื่อถือจะถูกแบ่งเป็นสองกลุ่ม คือ Investment Grade หรือกลุ่มน่าลงทุน (AAA ถึง BBB-) และ Speculative Grade หรือกลุ่มเก็งกำไร (BB+- ลงไปจนถึง D)

สำหรับระดับเครดิตของประเทศ (Sovereign Credit Rating) หมายถึงความสามารถในการชำระคืนหนี้เงินต้นและดอกเบี้ยได้ตรงตามกำหนดเวลา ซึ่ง Credit Rating จะถูกกำหนดขึ้นโดยอาศัยปัจจัยหลัก 2 ประการ คือปัจจัยทางเศรษฐกิจ ซึ่งจะบ่งบอกถึงความสามารถทางการเงินในการชำระคืนหนี้ ส่วนปัจจัยทางการเมืองจะบ่งบอกถึงความเต็มใจ (Willingness) ในการชำระคืนหนี้เมื่อถึงกำหนดเวลาชำระคืน

ขณะที่ข้อมูลจากสำนักงานบริหารหนี้สาธารณะ (สบน.) ระบุว่า การจัดทำเครดิตเรตติ้งของประเทศครั้งแรกของไทยเกิดขึ้นเมื่อปี 1987 โดยสถาบัน Japan Bond Research Institute (JBRI) ซึ่งวัตถุประสงค์ในครั้งนั้นเพื่อจัดทำเป็นเครดิตอ้างอิงสำหรับนักลงทุนในญี่ปุ่น เพื่อการตัดสินใจลงทุนในพันธบัตรสกุลเงินเยนของไทย (Samurai Bond)

โดยต่อมากระทรวงการคลังได้ว่าจ้างบริษัทวิเคราะห์เครดิต Standard & Poor’s และ Moody’s Investors Service ทำการวิเคราะห์เครดิตของประเทศไทย เพื่อให้มี Credit Rating ที่เป็นสากล เนื่องจากทั้งสองสถาบันเป็นบริษัทจัดระดับเครดิตจากสหรัฐอเมริกาที่นักลงทุนทั่วโลกใช้ รวมถึงระดับเครดิตที่จัดโดยบริษัททั้งสองเป็นหลักอ้างอิงมากที่สุดและเชื่อถือได้มากที่สุด

ปัจจุบันประเทศไทยได้ว่าจ้างบริษัทจัดทำ Credit Rating จำนวน 4 บริษัท ทำการวิเคราะห์เครดิตของประเทศ ได้แก่ Rating and Investment Information, Inc., S&P Global Ratings, Moody’s Investors Service และ Fitch Ratings

ปัจจุบันสถาบันต่างๆ จัดอันดับ ‘ไทย’ ไว้เท่าไร?

ปัจจุบันสถาบันจัดอันดับรายใหญ่ 3 แห่งของโลก (Big Three) จัดอันดับเครดิตประเทศไทยไว้ดังนี้

- Moody’s จัดเรตติ้งประเทศไทยไว้ที่ Baa1 (ณ วันที่ 7 เมษายน 2565)

- S&P จัดเรตติ้งประเทศไทยไว้ที่ BBB+ (ณ วันที่ 23 พฤศจิกายน 2565)

- Fitch จัดเรตติ้งประเทศไทยไว้ที่ BBB+ (ณ วันที่ 10 กรกฎาคม 2566)

โดยทั้ง 3 สถาบันได้จัดอันดับมีมุมมอง (Outlook) ของประเทศไทยไว้ในระดับที่มีเสถียรภาพ

ทำไม Credit Rating Agency มองการคลังไทย ‘อ่อนแอ’ ลง?

ในช่วงราว 2 เดือนที่ผ่านมา หลัง เศรษฐา ทวีสิน รับตำแหน่งนายกรัฐมนตรีคนที่ 30 ของประเทศไทย รัฐบาลชุดใหม่ก็เปิดเผยมาตรการกระตุ้นเศรษฐกิจและลดค่าครองชีพของประชาชนออกมาอย่างต่อเนื่อง ตัวอย่างเช่น

1. มาตรการอุดหนุนราคาน้ำมันดีเซล ที่คาดว่าจะทำให้รายได้ของรัฐบาลหายไป 1.5 หมื่นล้านบาท ในช่วงระยะเวลาที่มีผลบังคับใช้ และอาจทำให้สถานะกองทุนน้ำมันเชื้อเพลิง (กบน.) ติดลบถึง 1 แสนล้านบาท

2. มาตรการพักหนี้เกษตรกร ซึ่งคาดว่าจะใช้วงเงินถึง 3 หมื่นล้านบาทตลอด 3 ปี โดยแหล่งเงินดังกล่าวมาจากมาตรา 28 แห่งพระราชบัญญัติ (พ.ร.บ.) วินัยการเงินการคลังฯ

3. โครงการเงินดิจิทัล 10,000 บาท ผ่าน Digital Wallet ที่คาดการณ์ว่าอาจต้องเงินถึง 5.6 แสนล้านบาท

โดยการใช้นโยบายแบบขาดดุลเพิ่มขึ้นและการใช้เงินนอกงบประมาณ (มาตรา 28) เช่นนี้ทำให้บริษัทจัดอันดับเครดิตเริ่มแสดงความกังวลเกี่ยวกับความมุ่งมั่นในการรักษาเสถียรภาพทางการคลัง หรือการรัดเข็มขัดทางการคลัง (Fiscal Consolidation) ไปจนถึงความสามารถของไทยในการรักษาการเติบโตทางเศรษฐกิจไว้

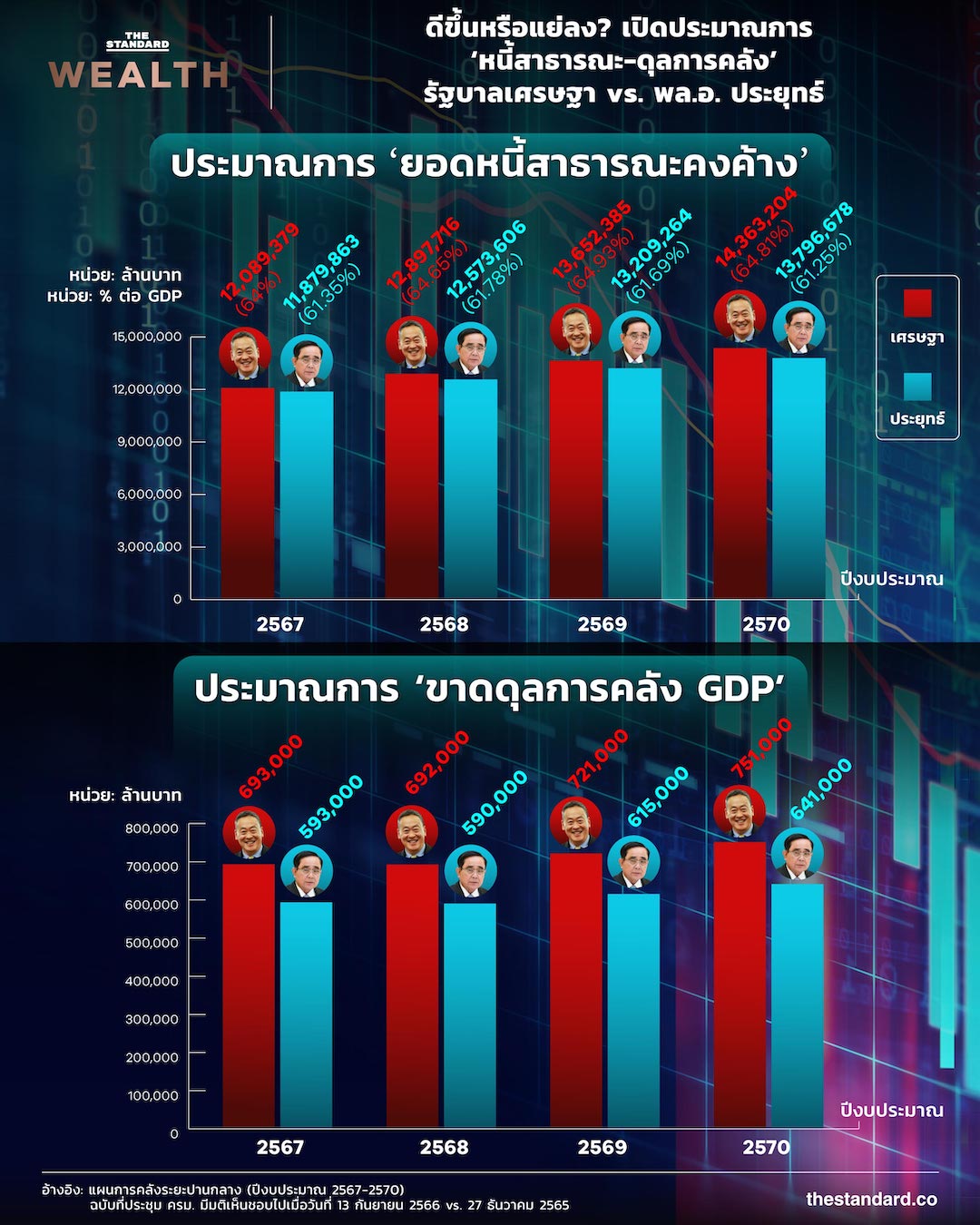

นอกจากนี้ตามแผนการคลังระยะปานกลาง (ปีงบประมาณ 2567-2570) ฉบับทบทวนของรัฐบาลเศรษฐา ซึ่งที่ประชุมคณะรัฐมนตรี (ครม.) มีมติเห็นชอบไปเมื่อวันที่ 13 กันยายนที่ผ่านมา ก็พบว่าประมาณการยอดหนี้สาธารณะคงค้าง หนี้สาธารณะต่อ GDP และการขาดดุลงบประมาณของรัฐบาลเศรษฐา ‘สูงกว่า’ แผนการคลังระยะปานกลางของรัฐบาล พล.อ. ประยุทธ จันทร์โอชา ซึ่งที่ประชุม ครม. มีมติเห็นชอบไปเมื่อวันที่ 27 ธันวาคม 2565

ไทยติดหล่ม! ค้างตึง ไม่ถูกปรับขึ้นอันดับเครดิตเรตติ้งมานาน 10-20 ปีแล้ว

จากไทม์ไลน์การจัดอันดับเครดิตไทยของ Moody’s พบว่า ไทยได้รับการปรับขึ้นอันดับเครดิตครั้งสุดท้ายคือในปี 2003 (ราว 20 ปีก่อน) โดยในช่วงเวลานั้น Moody’s ได้ปรับเพิ่มอันดับเครดิตไทยจาก Baa3 เป็น Baa1 และคงไว้ที่อันดับดังกล่าวจนถึงปัจจุบัน

ใกล้เคียงกับ S&P ซึ่งพบว่าไทยได้รับการปรับขึ้นอันดับเครดิตครั้งสุดท้ายในปี 2004 (ราว 19 ปีก่อน) โดยในช่วงเวลานั้น S&P ได้ปรับเพิ่มอันดับเครดิตไทยจาก BBB เป็น BBB+ และคงไว้ที่อันดับดังกล่าวจนถึงปัจจุบัน

ส่วน Fitch ได้ปรับเพิ่มอันดับเครดิตไทยครั้งสุดท้ายจาก BBB เป็น BBB+ เมื่อปี 2013 (ราว 10 ปีก่อน) และคงไว้จนถึงปัจจุบัน

กูรูมองภายใน 10 ปีนี้ ไทยไม่มีทางถูกปรับขึ้นอันดับเครดิตได้

สงวน จุงสกุล ผู้อำนวยการฝ่ายอาวุโส สายงานธุรกิจตลาดเงินตลาดทุน ธนาคารกรุงไทย กล่าวกับ THE STANDARD WEALTH ว่าไม่มีทางเลยที่ไทยจะได้รับการปรับอันดับเครดิตขึ้นในระยะอันใกล้ โดยจะลากไปอีก 5 ปี หรือ 10 ปี ก็ไม่แปลก เนื่องจากการปรับเพิ่มหรือปรับลดเครดิตประเทศถือเป็นเรื่องใหญ่มาก และสถาบันจัดอันดับความน่าเชื่อถือก็ต้องมีเหตุผลที่แข็งแรงมาก

อย่างไรก็ตาม สงวนคิดว่าแฟร์ที่สถาบันจัดอันดับความน่าเชื่อถือจะออกมาให้ความเห็นว่าความมุ่งมั่นในการปฏิบัติตามแผนการคลังระยะปานกลางจะดูอ่อนแอลง (Weaker Commitment) อย่างไรก็ตาม ระดับหนี้สาธารณะของไทยที่รัฐบาลคาดว่าจะเพิ่มขึ้นแตะระดับ 64% ต่อ GDP ในปี 2567 ไม่ได้สูงถึงขั้นที่สถาบันต่างๆ ต้องปรับอันดับความน่าเชื่อถือลง

“การปรับเพิ่มหรือลดอันดับเครดิตต้องมีเหตุผลมากพอสมควร โดยนโยบายการคลังก็เป็นหนึ่งในหลายปัจจัยเท่านั้น อย่างไรก็ตาม ยังมีปัจจัยอื่นๆ ที่สถาบันจัดอันดับใช้พิจารณาด้วย เช่น การขยายตัวทางเศรษฐกิจ หนี้ครัวเรือน ดุลบัญชีเดินสะพัด ทุนสำรองระหว่างประเทศ เป็นต้น

ดังนั้นหากภาคการท่องเที่ยวหรือนโยบายการผลักดันหลายอย่างของรัฐบาลทำให้เกิดการเติบโตขึ้นมาได้จริงก็จะมาช่วยชดเชยได้ ทำให้แนวโน้ม (Outlook) ของประเทศไทยอาจยังดูแข็งแรงอยู่และดูดีขึ้นได้” สงวนระบุ

เปิดความเห็นของ Credit Rating Agency ต่อรัฐบาลเศรษฐา

Moody’s Investors Service

Grace Lim นักวิเคราะห์ความเสี่ยงเครดิตประเทศ (Sovereign Risk) จาก Moody’s Investors Service ระบุว่า นโยบายการคลังของประเทศไทยที่วางแผนไว้สำหรับปีงบประมาณ 2567 จะขัดขวางความพยายามในการรัดเข็มขัดทางการคลัง (Fiscal Consolidation) และการค่อยๆ สร้างพื้นที่การคลัง (Fiscal Space) ขึ้นมาใหม่

โดยมาตรการทางการคลังใหม่เหล่านี้จะส่งผลให้การขาดดุลการคลังและหนี้ภาครัฐเพิ่มขึ้น เมื่อเทียบกับแผนการคลังที่ได้รับอนุมัติจากรัฐบาลชุดก่อน

อย่างไรก็ตาม ขณะนี้ยังไม่มีความชัดเจนเกี่ยวกับยุทธศาสตร์การคลังระยะกลางของรัฐบาล โดยหากรัฐบาลวางแผนที่จะขาดดุลการคลังในวงกว้างขึ้นจนส่งผลให้หนี้รัฐบาลสูงขึ้นอย่างต่อเนื่องในระยะกลาง สิ่งนี้จะกดดันอันดับเครดิตของประเทศไทยให้ลดลง

S&P Global Ratings

Andrew Wood ผู้อำนวยการฝ่าย Asia Pacific Sovereign Ratings จาก S&P Global Ratings กล่าวว่า มาตรการกระตุ้นทางการคลังที่รัฐบาลไทยวางแผนไว้ เช่น โครงการ Digital Wallet อาจส่งผลให้หนี้รัฐบาลเพิ่มเร็วมากขึ้นในปีงบประมาณ 2567 ขึ้นอยู่กับวิธีการจัดหาเงินทุนของรัฐบาล

อย่างไรก็ตาม หากอัตราการเติบโตทางเศรษฐกิจของประเทศไทยอ่อนแออย่างต่อเนื่องหรือมากกว่าที่ S&P คาดการณ์ไว้ในปัจจุบัน นั่นอาจเป็นการกดดันอันดับเครดิตให้ลดลงได้

“หากอัตราการเติบโตทางเศรษฐกิจของไทยอ่อนแอกว่าที่ S&P คาดการณ์ไว้อย่างต่อเนื่อง สิ่งนี้อาจสร้างแรงกดดันต่ออันดับเครดิตได้ อย่างไรก็ตาม ปัจจุบันเรามองว่าเศรษฐกิจไทยจะเติบโต 2.8% ในปี 2566 ก่อนที่จะขยายตัวเพิ่มขึ้นเป็น 3.5% ในปี 2567 เนื่องจากภาคการท่องเที่ยวยังคงฟื้นตัวและความเชื่อมั่นในการลงทุนเริ่มได้รับการสนับสนุนมากขึ้นหลังจากการจัดตั้งรัฐบาล” Andrew กล่าว

Fitch Ratings

ด้าน Fitch Ratings มองว่าความเสี่ยงที่สำคัญ ได้แก่ การคลัง ความเสี่ยงที่รัฐบาลอาจไม่สามารถรักษาเสถียรภาพของอัตราส่วนหนี้สาธารณะต่อ GDP ได้ นอกจากนี้หากความตึงเครียดทางการเมืองกลับมาในระดับที่เพียงพอต่อการเปลี่ยนแปลง ประสิทธิภาพในการกำหนดนโยบายต่อเศรษฐกิจของประเทศไทย และต่อแนวโน้มการเติบโตของประเทศไทย หรือส่งผลกระทบต่อการฟื้นตัวของการท่องเที่ยว ก็อาจทำให้อันดับเครดิตติดลบได้

Fitch คาดว่าแผนการใช้เงินด้านสวัสดิการสังคมและมาตรการอื่นๆ ที่พรรคเพื่อไทยและพรรคร่วมรัฐบาลประกาศในระหว่างการหาเสียงเลือกตั้ง จะจำกัดความพยายามรัดเข็มขัดทางการคลัง (Fiscal Consolidation) อย่างไรก็ตาม Fitch ไม่ได้คาดว่าคำมั่นสัญญาในการรณรงค์หาเสียงทั้งหมดจะอยู่ในรายจ่ายรัฐบาลในปีงบประมาณ 2567 และต่อๆ ไป

นอกจากนี้แผนการขาดดุลงบประมาณที่สูงขึ้นในปีงบประมาณ 2567 อาจทำให้เกิดแรงกดดันต่ออัตราส่วนหนี้สาธารณะต่อ GDP ที่สูงขึ้น โดยเฉพาะอย่างยิ่งหากรัฐบาลมีการใช้จ่ายเพิ่มขึ้นแต่ไม่สามารถรักษาการเติบโตทางเศรษฐกิจได้ กรณีพื้นฐานของเราคาดว่าอัตราส่วนหนี้สาธารณะต่อ GDP จะทรงตัวในระยะปานกลาง แต่การเสื่อมถอยทางคลังที่ยืดเยื้อเป็นเวลานานอาจทำให้แรงกดดันต่ออันดับเครดิตของประเทศลดลงได้ในที่สุด

ความเห็นเหล่านี้สะท้อนว่าสุดท้ายหากรัฐบาลไทยยังคงผลักดันมาตรการกระตุ้นเศรษฐกิจเหล่านี้ต่อไป ก็ต้องจับตาว่าการเติบโตทางเศรษฐกิจของไทยจะเพิ่มขึ้นเพียงพอที่จะชดเชย (Offset) การเพิ่มขึ้นของหนี้สาธารณะได้หรือไม่ ประกอบกับร่วมกันจับตาตัวชี้วัด (Indicators) อื่นๆ ที่สถาบันจัดอันดับเครดิตต่างๆ ใช้พิจารณาประกอบ ตัวอย่างเช่น หนี้ครัวเรือน ดุลบัญชีเดินสะพัด และทุนสำรองระหว่างประเทศ ท่ามกลางการอ่อนค่าของเงินบาทและการไหลออกของเงินทุนต่างประเทศอย่างต่อเนื่อง

ภาพประกอบ: นิสากร ฤทธาภัย

อ้างอิง:

กรุณาเข้าสู่ระบบ เพื่ออ่านบทความ EXCLUSIVE CONTENT ฟรี!

Facebook

Facebook

Google

Google